Pourquoi acheter des obligations par l’intermédiaire d’un fonds plutôt que de le faire vous-même

De nombreuses décisions doivent être prises lors de la constitution d’un portefeuille de placements, depuis la sélection de la composition de l’actif jusqu’au choix des titres individuels au sein de chaque catégorie d’actif. Bien que certains investisseurs préfèrent choisir eux-mêmes les titres, les structures de fonds de placement (les « fonds ») peuvent également être des solutions utiles pour bâtir des portefeuilles de placement solides.

Les avantages généralement cités des fonds sont leur capacité à offrir une grande diversification simple entre différentes catégories d’actifs, différents secteurs ou tendances de placement particulières. Les fonds peuvent également offrir un accès à une gestion de portefeuille professionnelle qui est soit passive (c.-à-d. qui vise à reproduire un indice de placement), soit active (c.-à-d. qui vise à surpasser un indice de placement).

En plus des avantages liés aux catégories d’actif, les fonds offrent également des avantages propres aux investisseurs en obligations, contrairement à l’approche de sélection individuelle des titres, notamment :

- réduire le décalage de trésorerie;

- offrir un meilleur accès aux émissions d’obligations;

- réduire les frais implicites.

1. Les fonds réduisent le décalage de trésorerie

Le décalage de trésorerie peut être défini comme la sous-performance d’un portefeuille de placements par rapport au rendement des actifs sous-jacents du portefeuille, en raison des liquidités détenues par le portefeuille.

L’une des caractéristiques les plus importantes d’une obligation est son rendement à l’échéance (« rendement à l’échéance »), car il représente le taux de rendement auquel un investisseur peut s’attendre en détenant une obligation jusqu’à son échéance. L’une des hypothèses clés s’appliquant au rendement à l’échéance est que les paiements de coupons en espèces sont réinvestis à un rendement à l’échéance équivalent. Si les paiements de coupons ne sont pas réinvestis, le taux de rendement réel réalisé par l’investisseur pendant la durée de vie de l’obligation sera inférieur au rendement à l’échéance initialement indiqué, ce qui constitue une forme de décalage de trésorerie dans le portefeuille.

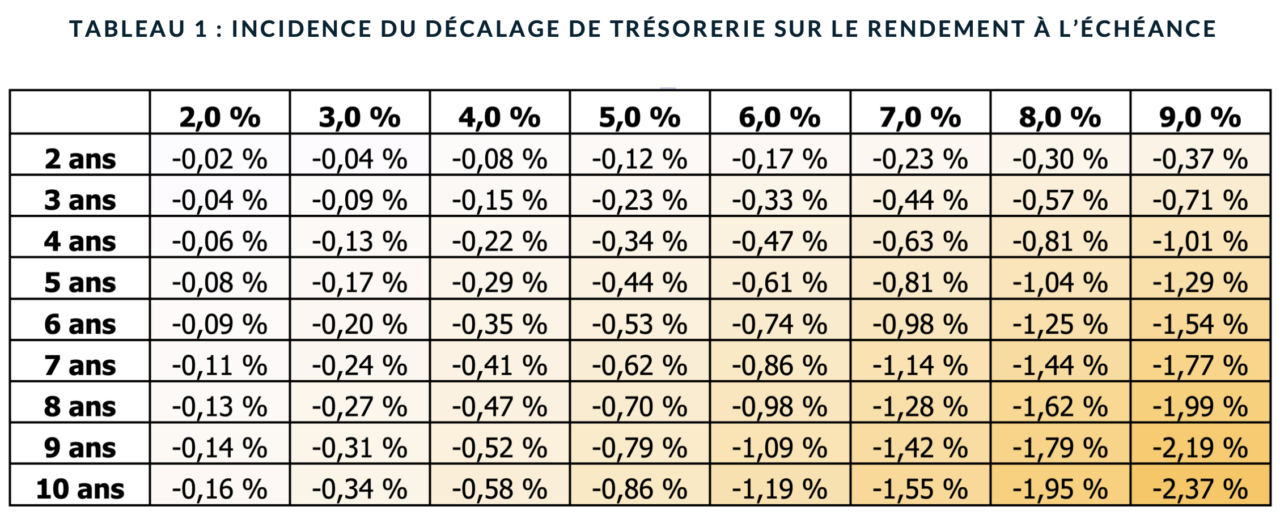

Le tableau 1 illustre l’incidence du décalage de trésorerie sur le rendement à l’échéance en cas de non-réinvestissement des paiements de coupons. L’axe des X représente le taux du coupon/le rendement à l’échéance et l’axe des Y représente la durée initiale de l’obligation. Résultat : toutes choses étant égales par ailleurs, plus le taux du coupon est élevé et plus la durée est longue, plus l’incidence du décalage de trésorerie sur le rendement à l’échéance est grande.

Obligations individuelles

Les obligations individuelles peuvent poser au moins deux défis aux investisseurs en ce qui concerne le décalage de trésorerie : la charge administrative et le capital de réinvestissement minimum.

Lorsque les coupons d’une obligation sont payés en espèces, l’investisseur doit réinvestir les liquidités dans d’autres titres. Les coupons des différentes obligations sont payés à des intervalles différents, les investisseurs doivent donc rester attentifs à la date de paiement de leurs coupons.

Les coupons d’obligations sont généralement payés semestriellement, de sorte que le montant du coupon annuel est divisé en deux versements tout au long de l’année. Pour certains investisseurs, cela signifie qu’un paiement de coupon individuel pourrait ne pas fournir suffisamment de capital pour acheter des obligations supplémentaires, puisque le montant minimum d’achat est habituellement de 1 000 $.

Fonds

Les fonds peuvent résoudre les problèmes liés à la charge administrative et au capital de réinvestissement minimum, car le réinvestissement des paiements de coupon au sein d’un fonds relève de la responsabilité du gestionnaire de portefeuille, et les fonds disposeront presque toujours d’une échelle appropriée pour réinvestir les paiements de coupon dans des obligations supplémentaires.

2. Les fonds offrent un meilleur accès aux émissions d’obligations

En général, la négociation d’obligations est plus complexe que la négociation d’actions.

Tout d’abord, les actions d’une société sont uniformes (sans tenir compte des actions avec plusieurs catégories d’actions), tandis qu’une société peut avoir de nombreuses émissions d’obligations différentes en circulation présentant des caractéristiques différentes, telles que le coupon, la durée et le titre.

De plus, les actions individuelles se négocient sur des bourses électroniques, tandis que dans bien des cas, les obligations se négocient sur le marché hors cote (« hors cote »), ce qui nécessite une intervention humaine plus importante.

Obligations individuelles

Les courtiers en valeurs mobilières collaborent à la négociation d’obligations, en négociant habituellement avec de grands investisseurs institutionnels, compte tenu de leur envergure. C’est pour cette raison que les investisseurs institutionnels ont tendance à avoir un accès préférentiel aux émissions d’obligations individuelles.

Pour les investisseurs individuels, cela signifie que les émissions d’obligations auxquelles ils peuvent avoir accès par l’entremise de courtiers en valeurs mobilières peuvent être des « mises au rebut », c’est-à-dire des obligations qui sont couramment émises ou des obligations que les investisseurs institutionnels ont déjà décidé de ne pas acheter.

Fonds

Les fonds, quant à eux, sont gérés par des investisseurs institutionnels d’envergure, ce qui signifie que, par rapport aux investisseurs individuels, ils peuvent améliorer la diversification des obligations grâce à un meilleur accès à des émissions d’obligations particulières.

3. Les fonds réduisent les frais implicites

Qu’il s’agisse de l’achat d’une obligation individuelle ou d’un fonds, les deux comportent un coût ou des frais, mais les uns sont explicites et les autres implicites.

Obligations individuelles

L’un des avantages couramment mentionnés de la négociation individuelle d’obligations est qu’il n’y a pas de frais [mais, est-ce réellement le cas?]. Bien qu’il n’y ait pas de frais explicites associés à la détention d’obligations individuelles, il peut y avoir des frais implicites appelés écart acheteur-vendeur (« écart ») – la différence entre le prix auquel un courtier en valeurs vend une obligation à un investisseur et le prix auquel il achète l’obligation à un investisseur.

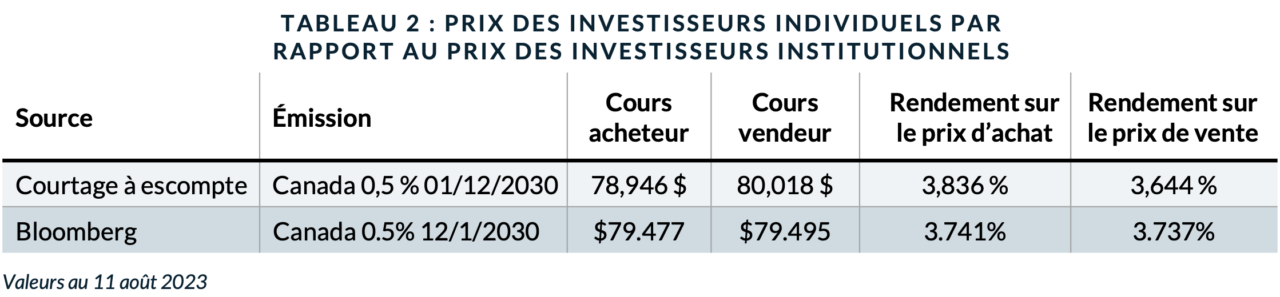

Le tableau 2 ci-dessous illustre le montant de l’écart facturé par les courtiers. Les deux graphiques illustrent les cours de la même obligation du gouvernement du Canada à la même heure et le même jour à partir d’une plateforme de courtage à escompte, qui représente le cours qu’un investisseur individuel recevrait pour l’obligation, et du terminal Bloomberg, qui représente le cours qu’un investisseur institutionnel recevrait pour l’obligation.

Un élément important à retenir est qu’il y avait un écart de 0,523 $ (0,66 %) entre le cours vendeur de l’obligation dans le cadre du courtage à escompte et le cours vendeur de l’obligation sur Bloomberg. En d’autres termes, les frais supplémentaires qu’un investisseur individuel paierait par rapport à ce qu’un investisseur individuel paierait pour acheter l’obligation du Canada serait de 0,66 %.

Fonds

Les frais de gestion, soit les frais explicites que les investisseurs paient pour la gestion institutionnelle du fonds, sont probablement les frais les plus fréquemment exigés des fonds. Bien qu’il soit toujours préférable que les frais soient moins élevés ou qu’il n’y a pas du tout de frais à payer, les investisseurs devraient également tenir compte de la mesure dans lequel un fonds réduit les frais implicites, soit l’écart payé pour négocier les obligations sous-jacentes.

Les investisseurs institutionnels ont tendance à obtenir de meilleurs prix sur les obligations de la part des courtiers en valeurs mobilières, en raison de leur taille plus importante que celle des investisseurs individuels. Cela signifie que les frais de gestion explicites facturés par les fonds sont en partie compensés par les économies réalisées sur les obligations qu’ils achètent avec une marge institutionnelle.

Un autre élément à prendre en compte est le « rapport qualité-prix » d’un fonds, un concept subjectif qui permet d’évaluer les avantages que les investisseurs tirent de la gestion professionnelle du portefeuille d’un fonds. Le positionnement actuel d’un fonds et son rendement passé par rapport à un indice peuvent constituer au moins deux facteurs liés au rapport qualité-prix. En général, plus la différence de positionnement par rapport à un indice est grande et plus le rendement relatif par rapport à un indice est élevé, plus le rapport qualité-prix est élevé.

Conclusion

Les obligations sont un élément clé de la composition de l’actif d’un investisseur, et les fonds d’obligations peuvent être des solutions utiles pour constituer des portefeuilles de placement qui réduisent le décalage de trésorerie, offrent un meilleur accès aux émissions d’obligations et réduisent les frais implicites. Les avantages que les fonds d’obligations peuvent offrir aux investisseurs comprennent le gain de temps, la réduction des risques et l’augmentation du rendement.

Lysander Funds propose des fonds d’obligations gérés activement par deux gestionnaires d’actifs différents : Canso Investment Counsel Ltd. et Fulcra Asset Management. Pour en savoir plus sur la façon dont les fonds d’obligations de Lysander Funds peuvent aider les investisseurs, veuillez consulter le site Web à l’adresse www.lysanderfunds.com/fr.