Une histoire à double marché

Il y a beaucoup à dire sur l’année 2020. La pandémie de COVID-19 a été un événement vraiment inédit dans l’histoire récente, plongeant les économies mondiales et les marchés financiers dans la tourmente. Les gouvernements et les banques centrales ont réagi rapidement pour mettre en place des mesures de relance massives et restaurer la confiance et la liquidité dans le système financier. Le résultat de ces événements a servi de base au récit de 2020 qui ne pourrait être mieux résumé que par les mots de Charles Dickens : « c’était la meilleure période; c’était la pire des époques ».

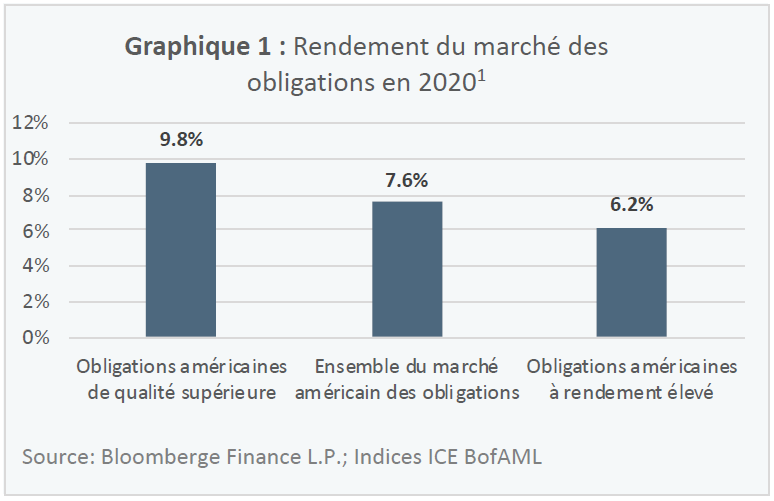

2020 a été une année de hausse pour différents indices obligataires (graphique 1) si l’on en juge par leurs rendements par année civile. De plus, les obligations de qualité supérieure (obligations généralement considérées comme « sûres ») ont obtenu de bien meilleures performances que les obligations à rendement élevé (obligations généralement considérées comme « risquées »). Un meilleur rendement en prenant moins de risque, que demander de mieux ?!

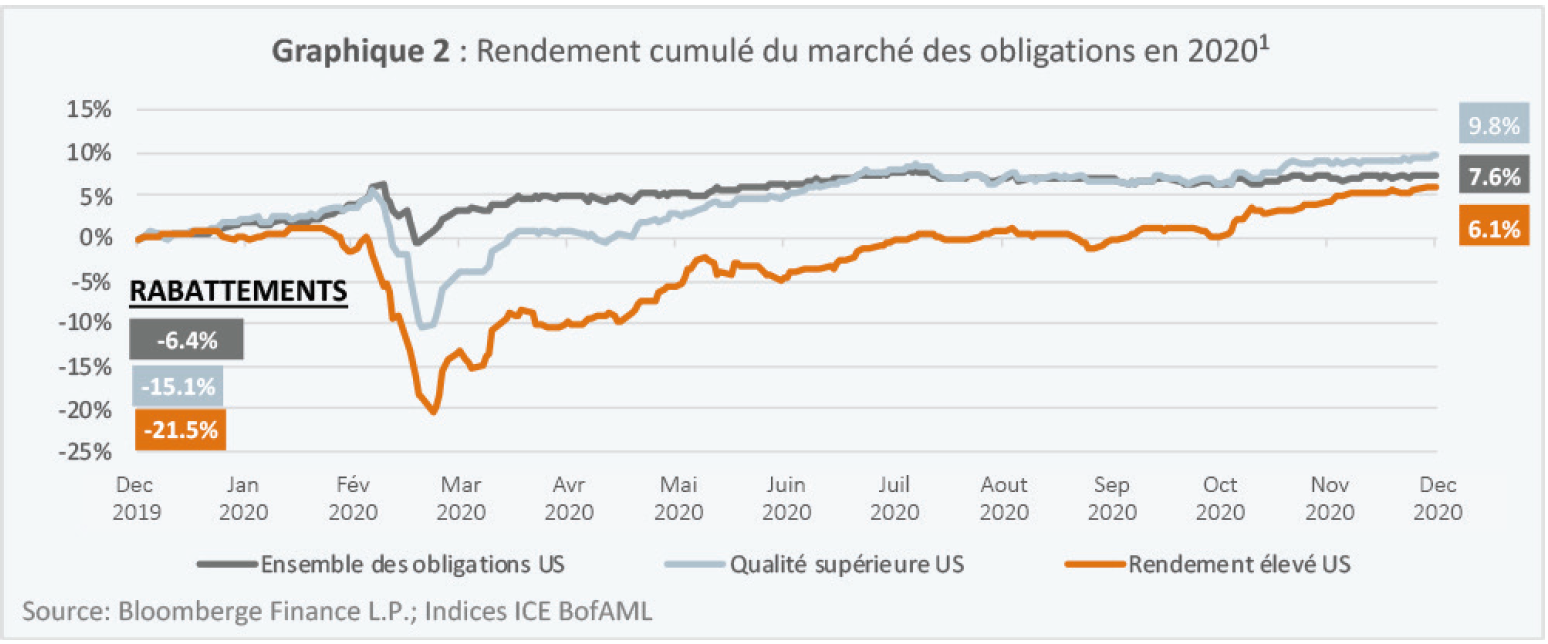

Si l’on regarde au-delà des apparences et des rendements par année civile et qu’on examine plutôt les rendements cumulatifs (graphique 2), on a une meilleure idée des baisses effarantes et des forts rebonds enregistrés en 2020.

Après une année aussi spectaculaire, on demande souvent « où va-t-on maintenant ? ». Afin de répondre à cette question en profondeur, il est intéressant de se baser sur l’analyse des marchés obligataires en fonction de trois sources principales de risque et de rendement :

- Risque de taux d’intérêt

- Risque de crédit

- Risque de liquidité

Risque de taux d’intérêt

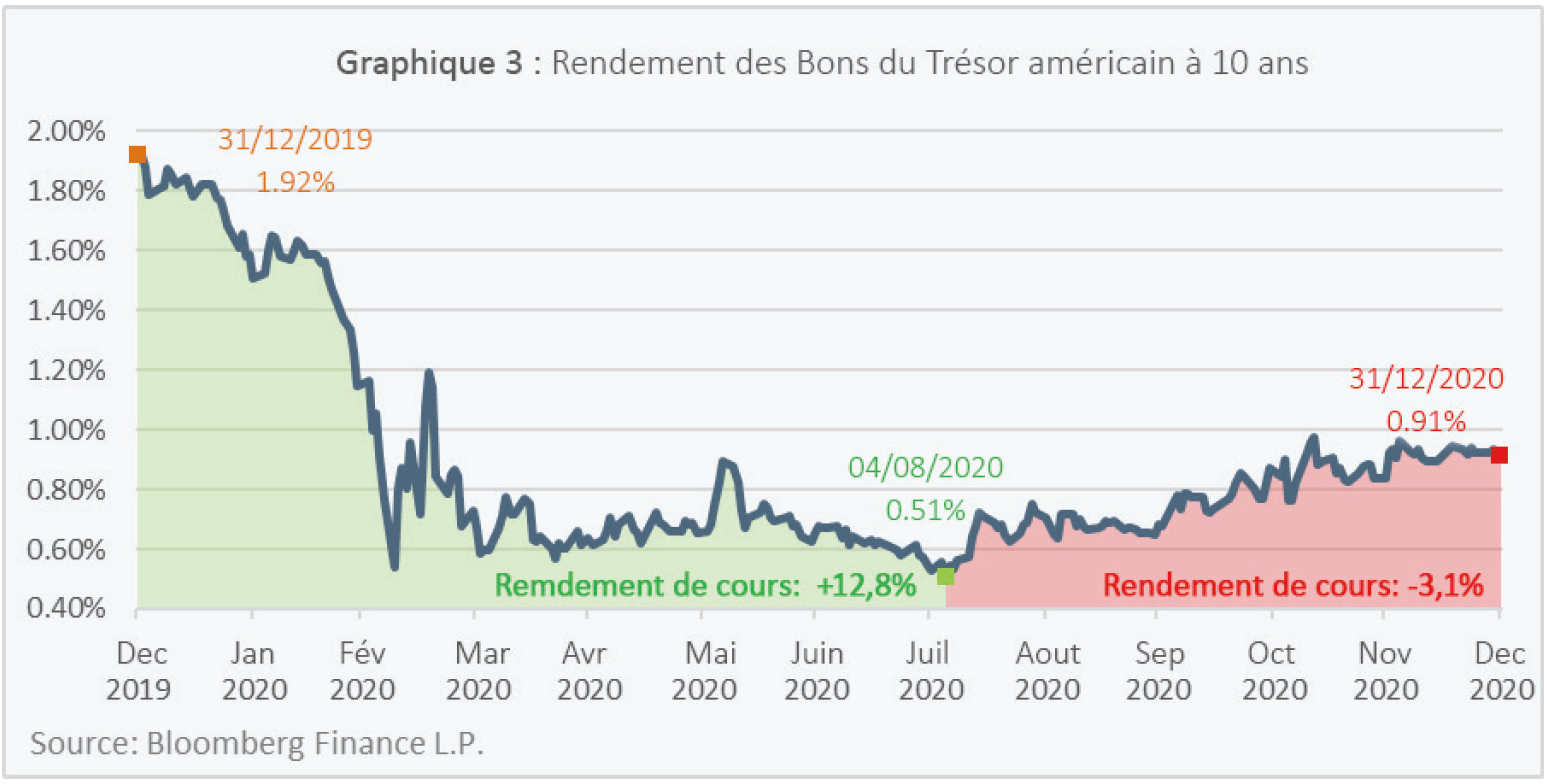

Le graphique 3 montre l’évolution du rendement des bons du Trésor américain à 10 ans au cours de 2020. La baisse initiale significative et la hausse de prix correspondante (+12,8%), suivis de l’augmentation régulière du rendement accompagnée d’une chute du cours (-3,1%) sur la fin de l’année, ne sont pas sans rappeler les mots de Dickens.

Comprendre l’évolution du rendement du Trésor tout au long de l’année permet de donner un contexte au rendement global dévolu aux investisseurs en 2020. C’est particulièrement vrai pour ceux qui ont investi dans des stratégies copiant l’indice des sociétés américaines de qualité supérieure et l’indice portant sur l’ensemble du marché américain, car chacun affichait un rendement à l’échéance respectivement de 2,9 % et 2,3% fin 2019. Cela donne également un contexte au risque encouru par les investisseurs obligataires à l’avenir. Après tout, le risque de taux d’intérêt est une arme à double tranchant et la hausse des taux d’intérêt a incontestablement réduit les rendements obligataires sur la période allant d’août 2020 à la fin de l’année. La tendance pourrait se poursuivre en 2021.

Le risque de crédit

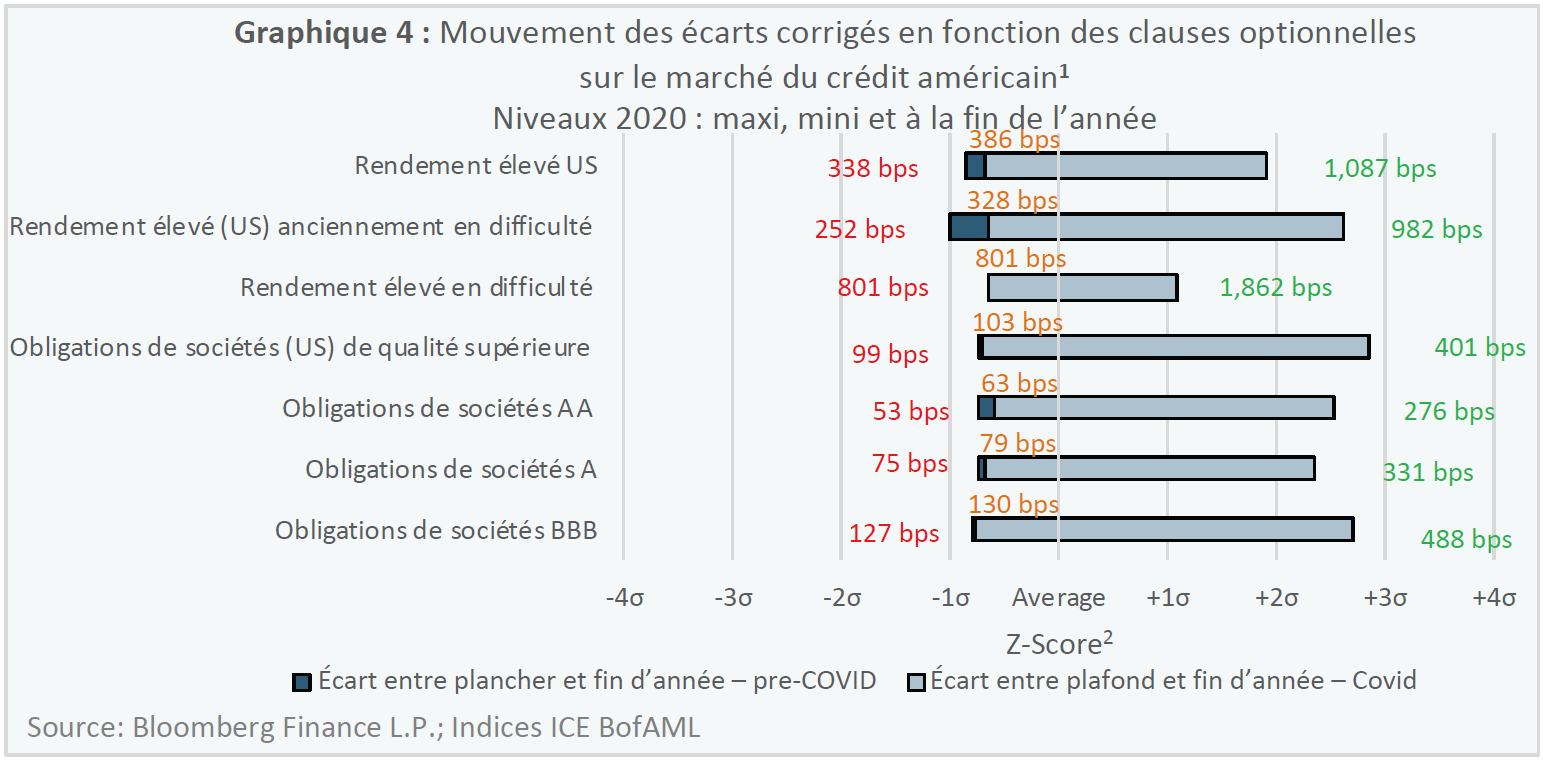

Le graphique 4 montre l’amplitude de mouvement des écarts de crédit en 2020 et les niveaux auxquels les écarts de crédit ont clôturé l’année pour différents indices à travers l’ensemble des segments de crédit1. À des fins de comparaison, l’échelle d’amplitude des écarts de crédit est normalisée à l’aide de leurs cote Z (cote standard)2.

Ce qui est vraiment remarquable, c’est l’ampleur de la volatilité des écarts de crédit observée dans les deux sens au cours de l’année. Dans tous les secteurs, les écarts de crédit se sont élargis à des niveaux jamais vus depuis la crise financière alors qu’ils avaient commencé 2020 à des niveaux généralement serrés. En outre, fin 2020, les écarts de crédit étaient quasiment à leur niveau le plus bas atteint au cours de l’année ou avaient établi un nouveau record sur l’année. Cela nous indique que la totalité des marchés du crédit sont de nouveau dispendieux dans l’ensemble. En revanche cela ne signifie pas que chaque émission de crédit est coûteuse.

Le risque de liquidité

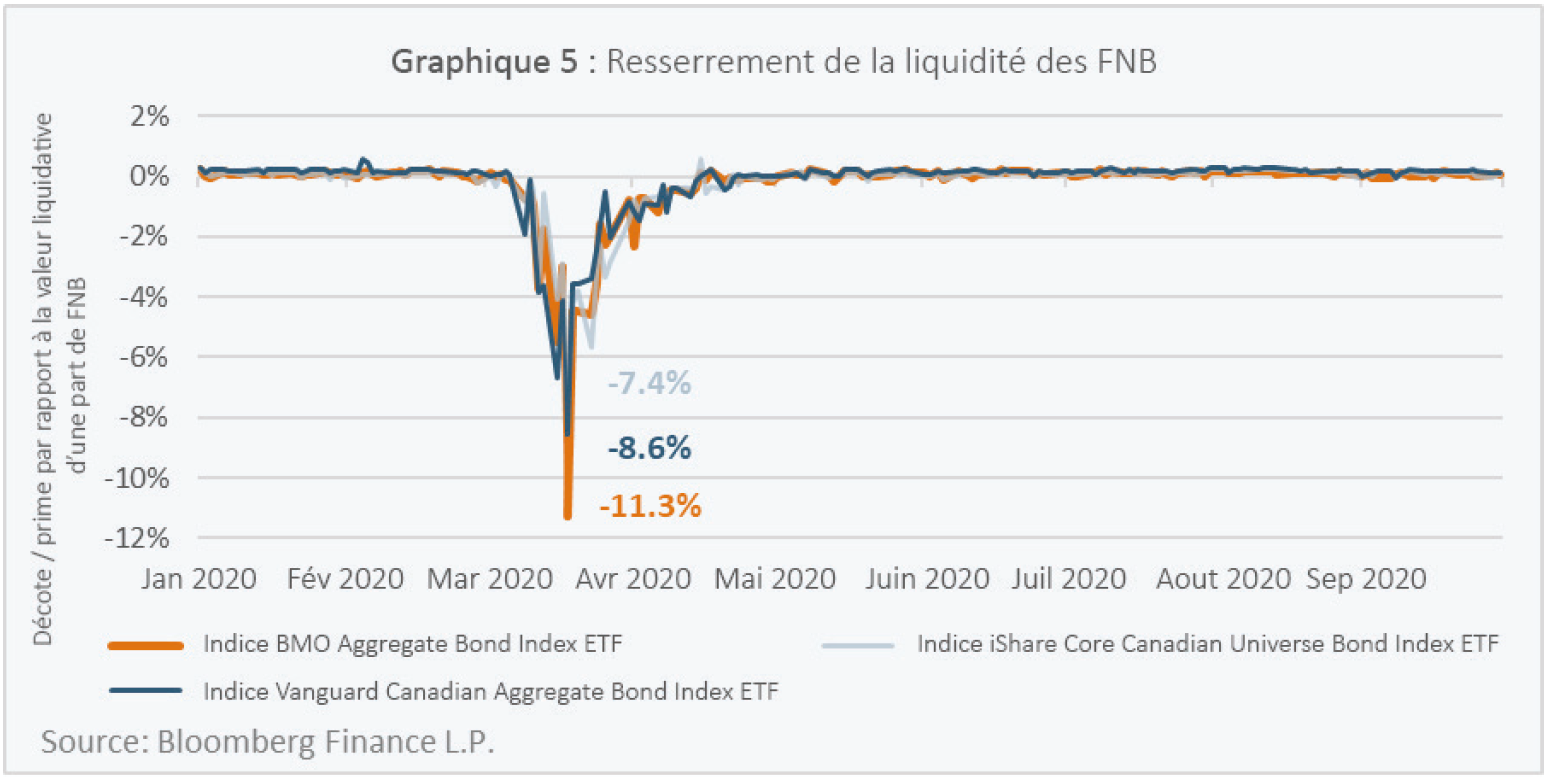

Le risque de liquidité peut avoir différentes significations selon la thématique. Dans le cas présent, il fait référence à la capacité de vendre un titre sans que cela affecte son prix de manière significative. L’un des thèmes récurrents du marché des obligations est la prolifération des FNB indiciels. Dans la mesure où les investissements dans ces FNB représentent généralement « l’argent sécurisé » dans le portefeuille d’investissement, la liquidité est importante, en particulier sur les marchés difficiles.

Le graphique 5 montre la décote par rapport à la valeur liquidative des trois plus importants FNB d’obligations canadiennes en fonction de leur actif sous gestion. Curieusement, pendant la période de volatilité accrue du premier trimestre 2020, ces FNB ont manqué de liquidité au moment où cela était le plus nécessaire. Les parts de FNB se sont négociés à des niveaux nettement inférieurs à leur valeur liquidative respective. En d’autres termes, si les investisseurs voulaient vendre les FNB, ils recevaient moins d’argent que la juste valeur marchande de leurs investissements.

Où va-t-on maintenant ?

Voici pour 2021, quelques unes des conséquences principales concernant les 3 risques que nous avons mentionnés précédemment :

RISQUE DE TAUX D’INTÉRÊT

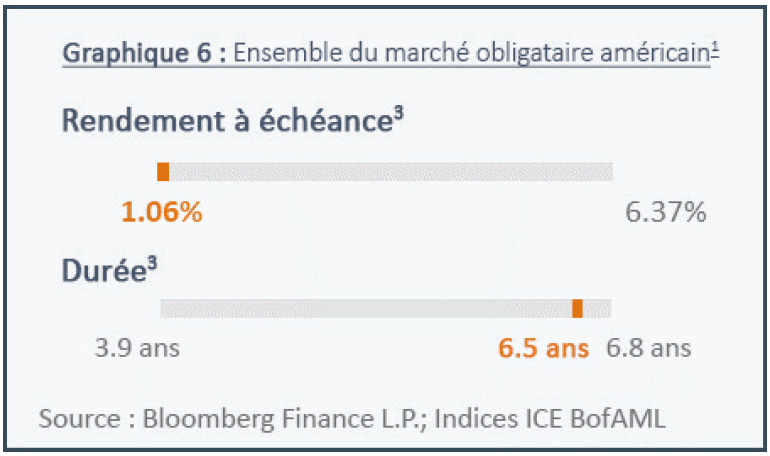

L’ensemble des marchés obligataires offrent aux investisseurs une rémunération qui n’a quasiment jamais été aussi faible alors qu’ils ont assumé des risques qui n’ont quasiment jamais été aussi élevés (graphiques 6 et 7). Les investisseurs devraient prendre conscience du niveau de risque de taux d’intérêt qu’ils assument dans leur portefeuille obligataire, tout en cherchant également à augmenter soigneusement le rendement de ces derniers.

RISQUE DE CRÉDIT

Les écarts de crédit à tous les degrés de qualité du crédit sont à des niveaux généralement considérés comme dispendieux. Cependant, ils n’en sont pas à leur niveau le plus resserré, ce qui suggère qu’il pourrait y avoir un resserrement des écarts en 2021, surtout si l’état de l’économie s’améliore. Dans cet environnement, les investisseurs devraient être plus sélectifs quant aux émissions de crédit auxquelles ils participent plutôt que de se fier aux indices génériques, en particulier s’ils souhaitent participer à des secteurs situés à des degrés de qualité de crédit inférieurs.

RISQUE DE LIQUIDITÉ

La liquidité est l’un des risques les plus difficiles à atténuer. Pour reprendre les propos d’Howard Marks, « un actif n’est généralement pas « liquide » ou « illiquide » de par sa nature. La liquidité est éphémère : elle va et vient. » Les investisseurs doivent examiner les véhicules dans lesquels ils investissent (tels que les FNB indiciels) et déterminer si ces véhicules sont sensibles aux flux d’investissement de masse qui pourraient entraîner un resserrement des liquidités lors d’une autre dislocation du marché.

Le mot de la fin

Alors que nous entrons dans la nouvelle année, nous avons bon espoir de voir des temps meilleurs à l’avenir. Même s’il y a généralement de nombreuses raisons d’être optimiste, il existe aussi des défis particuliers auxquels le marché des obligations sera probablement confronté en 2021.

Sur le plan macroéconomique, la Réserve fédérale a réaffirmé son engagement en faveur d’une politique monétaire conciliante jusqu’à ce que ses objectifs de plein emploi et d’inflation soient atteints. Au niveau du gouvernement américain, le contrôle par les Démocrates de la Chambre des représentants et du Sénat ainsi que l’administration Biden pourraient conduire à une relance budgétaire supplémentaire. Par conséquent, nous pourrions voir les prévisions d’inflation continuer à augmenter, ce qui pourrait déclencher une hausse des taux d’intérêt. Les écarts de crédit pourraient également continuer à se resserrer en parallèle des mesures de relance budgétaire.

Nous pensons que dans des environnements difficiles comme celui dans lesquel nous évoluons, les investisseurs pourraient bénéficier d’un gestionnaire d’obligations actif, raisonné dans sa sélection d’obligations et capable de s’adapter à un paysage économique en rapide évolution.

Comme toujours, il est également primordial que toute stratégie d’investissement soit considérée par rapport aux exigences uniques d’un l’investisseur individuel. Pour cela, consulter un conseiller financier professionnel peut être une ressource précieuse pour les investisseurs.

1 Les termes du marché des obligations et les indices correspondants sont :

Ensemble du marché américain des obligations – Indice ICE BofAML US Broad Market

– Obligations américaines de qualité supérieure – Indice ICE BofAML US Corporate Index

– Obligations américaines à rendement élevé – Indice ICE BofAML US High Yield Index

– Obligations américaines à rendement élevé anciennement en difficulté – Indice ICE BofAML BB-B US High Yield Index

– Obligations américaines à rendement élevé en difficulté – Indice ICE BofAML CCC and Lower US High Yield Constrained Index

– Obligations de société AA – Indice ICE BofAML AA US Corporate Index

– Obligations de société A – Indice ICE BofAML Single-A US Corporate Index

– Obligations de société BBB – Indice ICE BofAML BBB US Corporate Index

2 La cote Z (cote standard) est une mesure statistique de position d’un point de données par rapport à une distribution normale. La cote Z de « 0 » est la moyenne; La cote Z de « 1 » correspond à un écart type de 1 au-dessus de la moyenne. Les cotes Z du graphique 4 sont calculées en utilisant le résultat quotidien du 1er janvier 2000 au 31 décembre 2020.

3Les échelles caractéristiques font référence aux données mensuelles pour la période de 20 ans qui a pris fin le 31 décembre 2020.