À L’ombre de la Crise financière de 2008

Un type relativement récent de titre découlant de la Crise financière de 2008 secoue le marché des actions privilégiées. Ce titre porte différents noms selon son origine d’émission et au Canada, il est connu comme un billet avec remboursement de capital à recours limité (« billet ARL »), alors qu’aux États-Unis, on le nomme plutôt billet additionnel de capital de première catégorie (« AT1 »).

Depuis la Crise financière de 2008, les autorités règlementaires surveillent de plus près les institutions financières et leur capacité à absorber les pertes en cas d’effondrement financier. L’un des règlements adoptés par plusieurs autorités règlementaires à travers le monde était d’augmenter les exigences de ratios de capital de première catégorie1 des banques. Pour gérer cette nouvelle exigence de liquidité, un nouveau type de titre d’emprunt appelé fonds propres d’urgence en cas de non-viabilité (« NVCC ») fût créé. Les NVCC offrent aux banques la flexibilité d’accroître leur capital de première catégorie en situation d’urgence, en permettant aux émetteurs d’obligations NVCC de les convertir en actions en cas d’événements déclencheurs prédéterminés. Un élément déclencheur de NVCC est peu probable mais lorsqu’il survient, un détenteur d’obligations NVCC subira probablement une perte significative sur son placement. Les NVCC sont également un élément central des billets ARL et AT1.

Un jeu qui change la donne

Les 6 grandes banques canadiennes (les « 6 Grandes »)2 sont des émettrices régulières du marché des actions privilégiées et les émissions d’actions privilégiées des 6 Grandes représentaient environ 30% du marché canadien d’actions privilégiées3 au 31 août 2020. Pour les banques, l’émission d’actions privilégiées sont intéressantes puisque les actions privilégiées peuvent être attribuées au capital de première catégorie et s’avèrent généralement une façon moins onéreuse de lever du capital que l’émission d’actions ordinaires. Pour les investisseurs, il est attrayant d’acheter des actions privilégiées puisque celles-ci procurent généralement un flux de revenu prévisible avec des rendements intéressants et efficaces au niveau fiscal.

Il existe au moins deux raisons pour lesquelles les billets ARL et AT1 changent la donne pour les banques:

- Elles permettent aux banques de satisfaire leurs exigences de capital de première catégorie face aux régulateurs;

- En émettant des billets ARL/AT1 à la place des actions privilégiées, les banques émettrices peuvent améliorer leur revenu net par l’entremise de la déductibilité fiscale des paiements d’intérêt des billets ARL/AT1 et ainsi, réclamer les bénéfices fiscaux qui profitent habituellement aux investisseurs dans le cas d’actions privilégiées.

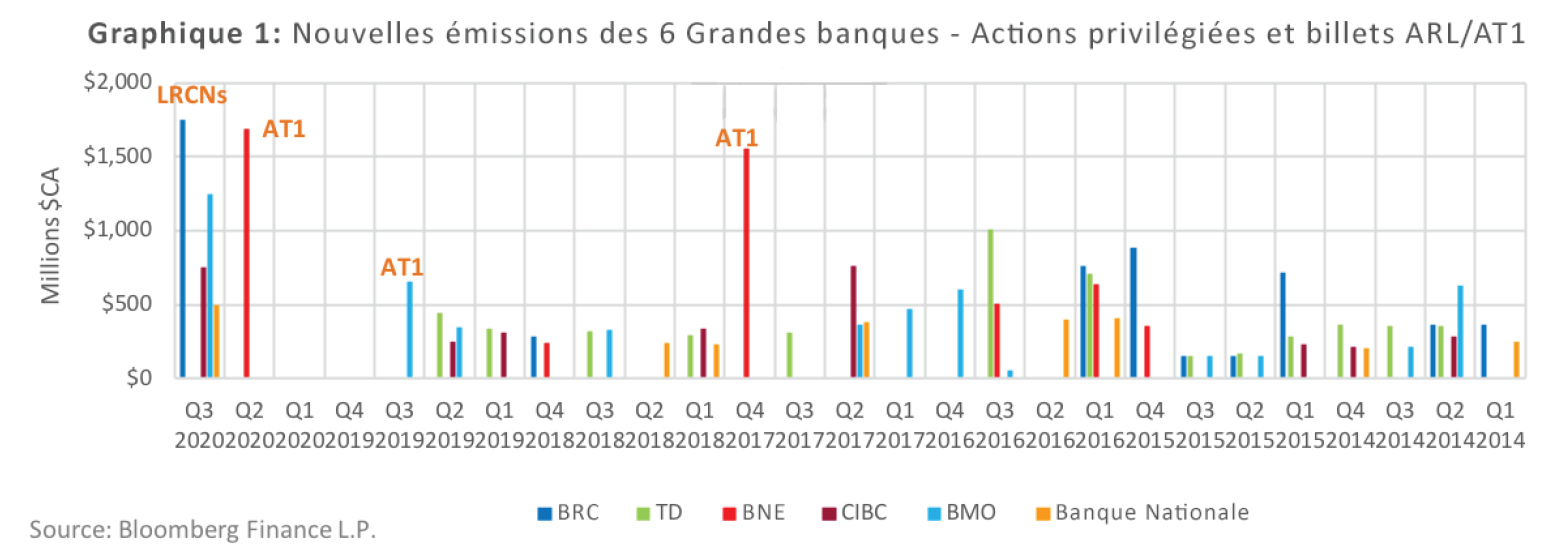

En examinant le graphique 1, lequel illustre comment les 6 Grandes se sont montrées ostensiblement absentes des nouvelles émissions du marché des actions privilégies au cours des cinq derniers trimestre civils, favorisant plutôt des émissions massives de billets ARL/AT1. La grande majorité des actions privilégiées des 6 Grandes (88%) sont des actions privilégiées « fixes rajustées »4, ce qui signifie que leurs paiements en dividendes se rajustent tous les cinq ans, selon un écart de rendement prédéterminé (« écart de rajustement ») au-dessus du taux en vigueur de l’obligation gouvernementale de 5 ans. À chaque date de rajustement, l’émetteur a l’option de racheter l’action privilégiée ou de rajuster le dividende et prolonger la date de rachat d’un autre cinq ans. Les billets ARL/AT1 suivent la même structure de coupon fixe-rajusté.

Avantages financiers

Compte tenu de la tendance des 6 Grandes à favoriser l’émission de billets ARL/AT1 plutôt que d’actions privilégiées, les investisseurs se demandent peut-être si cela signifie que les actions privilégiées des 6 Grandes disparaîtront du marché complètement, puisque chacune de ces banques pourrait racheter toutes leurs émissions d’actions privilégiées en circulation au fil du temps. En bref, c’est possible, bien qu’une analyse des avantages financiers brosserait un portrait plus clair des émissions d’actions privilégiées qui sont le plus susceptibles d’être rachetées et de celles qui le sont le moins.

Pour les actions privilégiées fixes rajustées et les billets ARL/AT1, l’écart de rajustement constitue une mesure de comparaison des coûts entre les titres, puisque l’écart de rajustement indique le rendement additionnel que l’émetteur doit verser aux investisseurs. Les écarts de rajustement sont déterminés au moment de l’émission et sont fondés sur l’appétit du marché face au risque (par exemple, de faibles écarts de rajustement supposent un grand appétit pour le risque au moment de l’émission et de larges écarts de rajustement supposent un faible appétit pour le risque au moment de l’émission). Ainsi, la décision d’un émetteur de racheter une action privilégiée en circulation et de la remplacer par un billet ARL/AT1 s’appuie largement sur leurs écarts de rendement relatifs et tient compte des avantages fiscaux profitant à l’émetteur dans le cadre d’émissions de billets ARL/AT1.

Les actions privilégiées de 6 Grandes sont en péril

Au cours du 3e trimestre de 2020, des émissions de billets ARL de quatre des 6 Grandes se sont produites, ce qui nous donne une bonne idée du taux d’écart de rajustement actuel – la Banque Nationale, la BMO et la CIBC ont effectué des émissions en septembre 2020 à des écarts de rajustement respectifs de 394.3pb (3,943%), 393,8 pb (3,938%) et 400,4 (4,004%) au-dessus du taux de l’obligation du Canada de 5 ans et la BRC a effectué une émission en juillet 2020 à un écart de rajustement de 413.7pb (4,137%) au-dessus du taux de l’obligation du Canada de 5 ans.

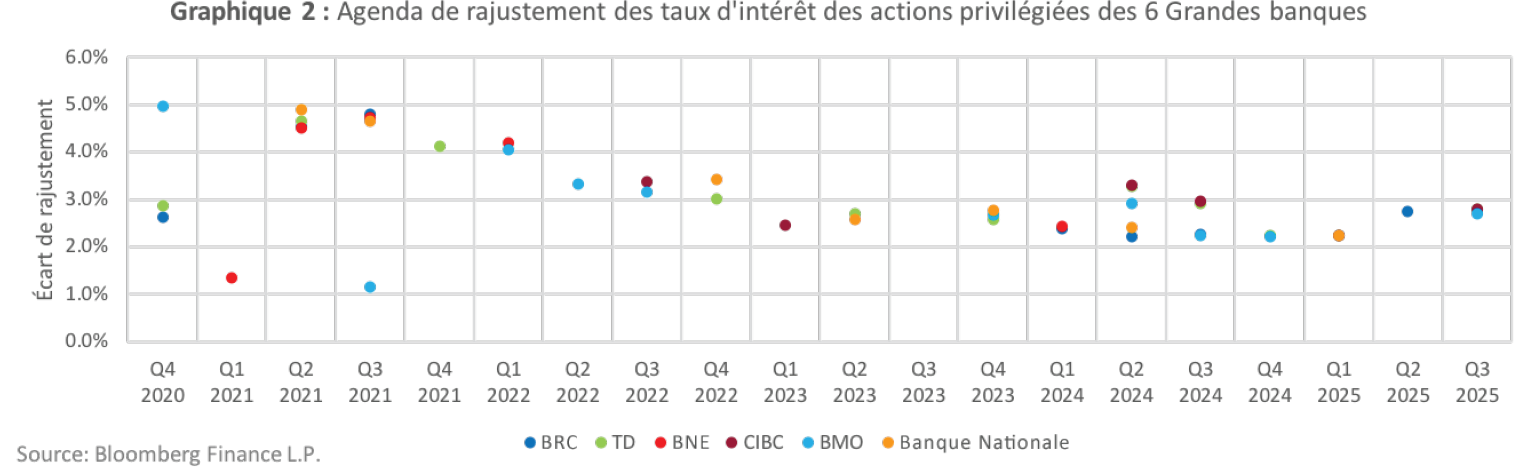

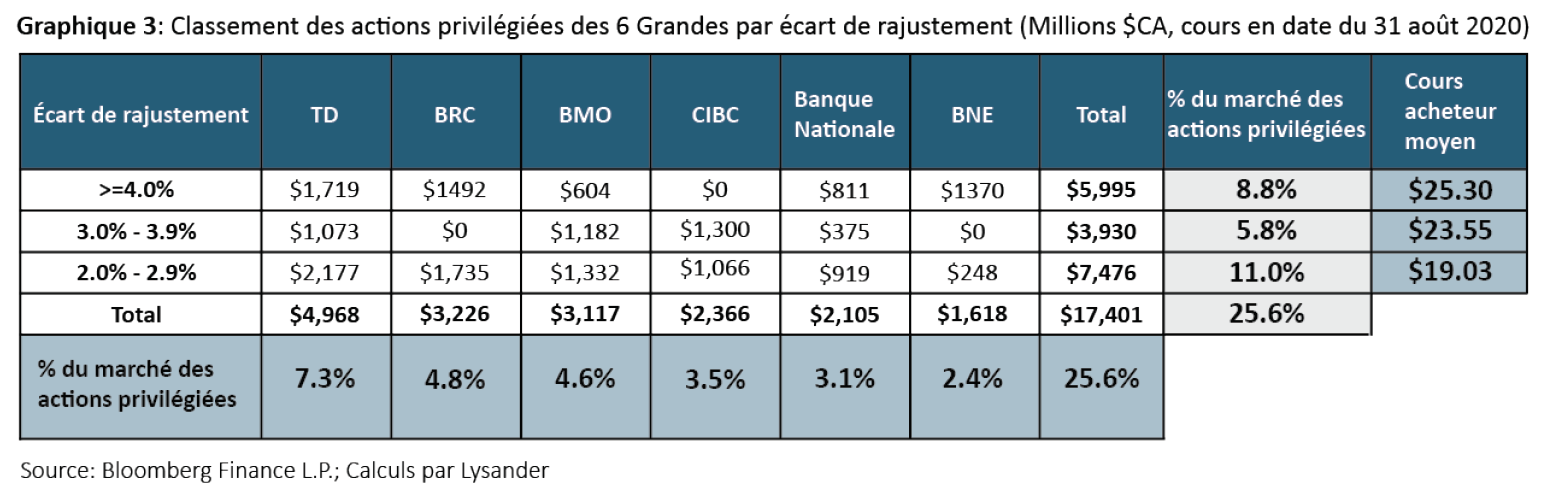

Dans cette perspective, examinons le graphique 2 qui illustre l’agenda de rajustement et les écarts de rajustement des actions privilégiées fixes rajustées des 6 Grandes au cours des 20 prochains trimestres civils. Le graphique 3 illustre le nombre d’actions privilégiées fixes rajustées des 6 Grandes en circulation, classées par banque, écart de rajustement, pourcentage du marché global canadien des actions privilégiées et cours acheteur moyen.

Un élément principal à retenir est qu’il existe approximativement 6,0$ milliards d’actions privilégiées fixes rajustées des 6 Grandes (8,8% du marché canadien d’actions privilégiées) comportant des écarts de rajustement supérieurs à 4% et que la date de rajustement de toutes ces dernières surviendra au cours des 6 prochains trimestres civils. Compte tenu que l’écart moyen de rajustement des billets ARL récemment émis par la Banque Nationale, la BMO, la CIBC et la BRC est de 400pb (4,00%), il semble que le marché se dirige vers un rachat de ces actions privilégiées à leur prochaine date de rajustement, ce qui se reflète également par le fait que le cours moyen des actions privilégies comportant des écarts de rajustement supérieurs à 4% était de 25,30$ en date du 31 août 2020 (au-dessus du cours de rachat de 25$). Pour les actions privilégiées comportant des écarts de rajustement inférieurs à 4%, l’émission de billets ARL/AT1 aux taux actuels ne crée par le même avantage de rendement relatif qui motiverait le rachat de ces actions privilégiées, sentiment qui se reflète également par leur cours acheteur moyen actuel qui se situe en-dessous du cours de rachat de 25$.

Conclusion

L’arrivée des billets ARL/AT1 dans le marché canadien a fait des vagues dans le marché canadien des actions privilégiées et continuera d’en faire au cours des prochaines années. Bien que les émissions de billets ARL/ AT1 au Canada n’ont été effectués que par les 6 Grandes, il est possible que d’autres intervenants du marché des actions privilégiées leur emboîteront le pas, compte tenu des avantages fiscaux que les billets ARL/AT1 emportent sur les actions privilégiées. Cela ne risque pas de se produire d’une journée à l’autre, mais une telle situation pourrait éventuellement limiter l’approvisionnement des actions privilégiées canadiennes et avoir des conséquences importantes sur les investisseurs de détail canadiens et sur leur capacité à recevoir un revenu fiscalement efficace par le biais de leurs placements.

À court terme cependant, les investisseurs devraient être conscients des écarts de rajustement des actions privilégiées des 6 Grandes et de la possibilité qu’elles soient rachetées (par exemple, celles qui ont des écarts de rajustement supérieurs à 4% comparativement à celles qui ont des écarts de rajustement inférieurs à 4%). Ces deux segments pourraient avoir différentes implications pour les investisseurs:

• Les actions privilégiées présentant la plus grande probabilité de rachat: ces actions privilégiées pourraient avoir affiché un rendement en dividendes indiquant ce qu’un investisseur réaliserait en cas de rachat (ex : les investisseurs obtiennent le « rendement de remboursement anticipé », plutôt que le « rendement actuel »).

• Les actions privilégiées présentant la plus faible possibilité de rachat: si la demande du marché pour les billets ARL/AT1 continue et que les écarts d’émission des 6 Grandes de billets ARL/AT1 diminue, il est probable qu’une augmentation des cours des actions privilégiées en circulation se produise, les amenant vers leur prix de rachat de 25,00$, augmentant ainsi la probabilité qu’elles soient rachetées.

Pour les aider à naviguer les marchés des actions privilégiées et des billets ARL/AT1, les investisseurs devraient obtenir l’assistance d’un gestionnaire de portefeuille ou d’un conseiller en placement effectuant de la gestion active. Lysander Funds possède une solution d’actions privilégiées canadiennes activement gérée par Slater Asset Management et celle-ci est accessible tant aux investisseurs de détail qu’aux conseillers financiers, à titre de fonds commun de placement (Fonds de dividendes d’actions privilégiées Lysander-Slater) et de FNB (Fonds d’actions privilégiées ActivETF Lysander-Slater).

1 Selon Investopedia, le ratio de capital de première catégorie = capital de première catégorie (actions + bénéfices non distribués) ÷ actifs totaux pondérés en fonction des risques.

2 Les 6 Grandes comprennent: La Banque TD, la Banque Royale du Canada, la Banque de Montréal, la CIBC, la Banque de Nouvelle-Écosse et la Banque Nationale.

3 Aux fins de cette infolettre, le “marché canadien des actions privilégiées” correspond à toutes les actions privilégiées cotées sur la Bourse de Toronto, selon les données obtenues de Bloomberg Finance L.P.

4 Les trois principaux types de structures de coupon d’actions privilégies canadiennes sont: fixes rajustées, perpétuelles et variables.