“Lookin’ Out My Back Door”

– Regarder en arrière

En décembre 2019, on écrivait :

« Si les marchés de taux et/ou les marchés du crédit sont réévalués, nous nous attendons à ce qu’il y ait des opportunités extraordinaires sur les marchés des prêts de qualité supérieure, à rendement élevé et à effet de levier. Il est difficile de déterminer quand ces réévaluations se produiront. Nous sommes convaincus que les marchés restent cycliques. Un jour ou l’autre, les titres aujourd’hui dispendieux le seront moins, peut-être beaucoup moins, et Canso sera prêt. »

12 mois semblent une éternité. Ainsi, nous avions un positionnement très prudent dans tous les portefeuilles, y compris ceux positionnés pour investir dans le segment du rendement élevé. Quand les marchés sont dispendieux, la préservation du capital et la liquidité constituent nos fondamentaux. Canso prend des risques lorsque nos investisseurs sont récompensés pour ce risque. Nous n’avions pas prédit la COVID-19 et la volatilité des marchés qui en a résulté, mais nous étions positionnés pour saisir les opportunités majeures qui se sont présentées sur les marchés du crédit.

Au final

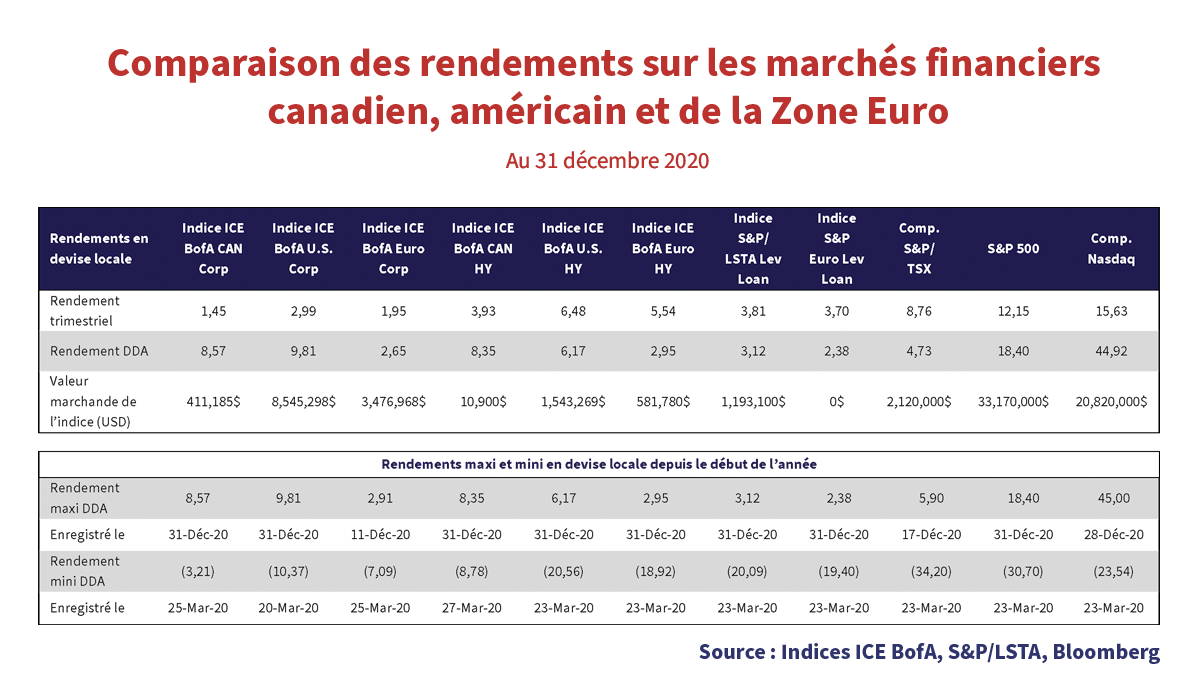

Tout le monde a été stupéfait par la rapidité à laquelle les marchés sont passés de « dispendieux » à « en difficulté », tout comme la vie passée de « normale » à « sens dessus dessous ». Les titres sont passés de « dispendieux » à « bon marché », sans même dénier s’arrêter à leur juste valeur. En quelques jours, le marché américain des sociétés de qualité supérieure s’est effondré avec une perte de 10,37%, les marchés des prêts à rendement élevé et à effet de levier ont quant à eux enregistré des pertes supérieures à 20%. Les principaux marchés boursiers ont même baissé davantage.

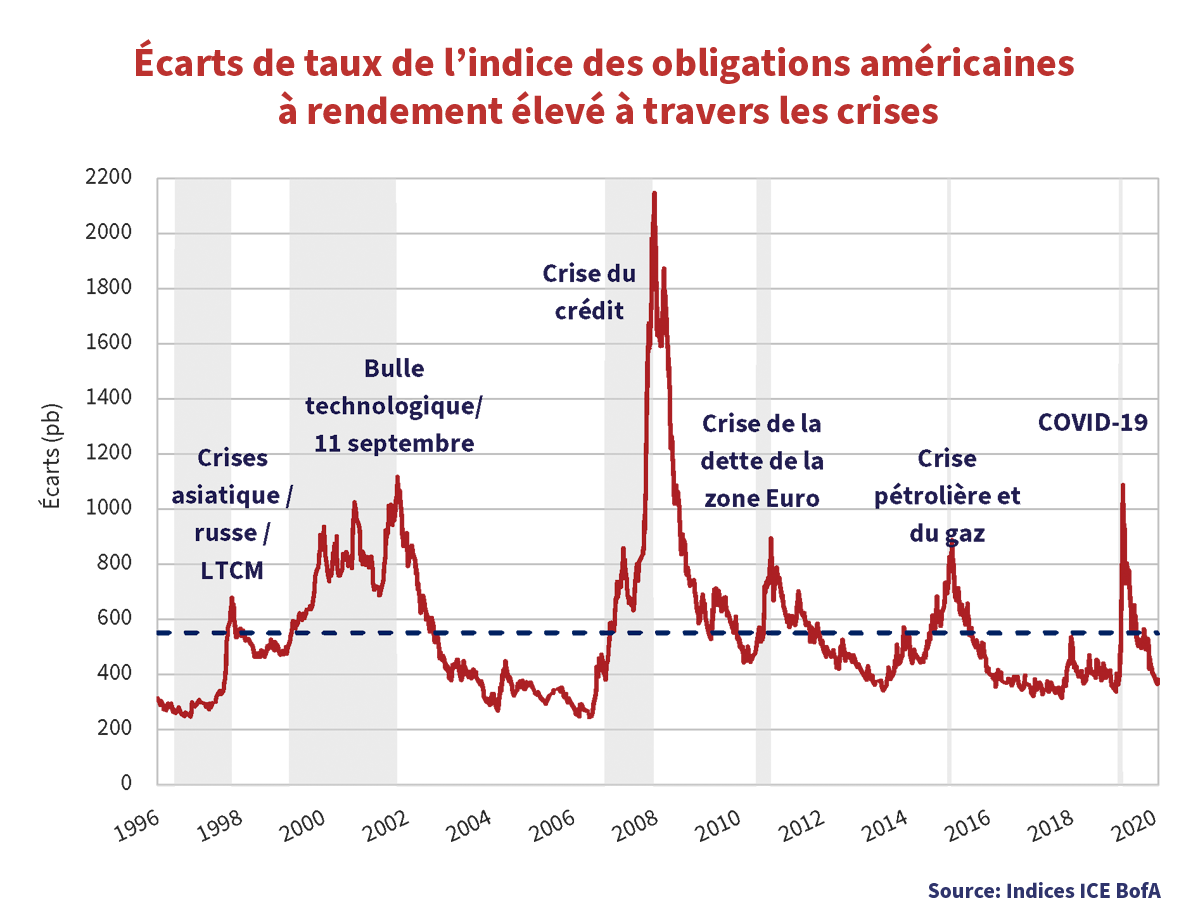

Le 23 mars, la Réserve a stoppé la chute libre des marchés financiers avec une série d’annonces dont des mesures de soutien sans précédent aux marchés du crédit primaire et secondaire. Les marchés financiers ont rebondi, la liquidité est revenue et la reprise s’est enclenchée. Les primes de risque pour les obligations de qualité supérieure et à rendement élevé se sont resserrées après avoir atteint des niveaux que l’on n’avait pas enregistrés depuis les derniers jours de la crise du crédit.

Les indices d’obligations de qualité supérieure ont profité de la reprise des écarts de crédit et de la baisse des rendements de référence, générant respectivement 8,57% et 9,81% de rendements sur l’année au Canada et aux États-Unis. L’indice des obligations américaines à rendement élevé a enregistré un rendement de 6,17%. Alors même qu’ils étaient meurtris et considérablement moins liquides, les marchés des prêts à effet de levier se sont redressés pour générer des rendements positifs. En 2020, l’extraordinaire volatilité des marchés et des investisseurs a été dissimulée par les rendements positifs enregistrés en fin d’année sur tous les marchés.

Semblable mais pas identique

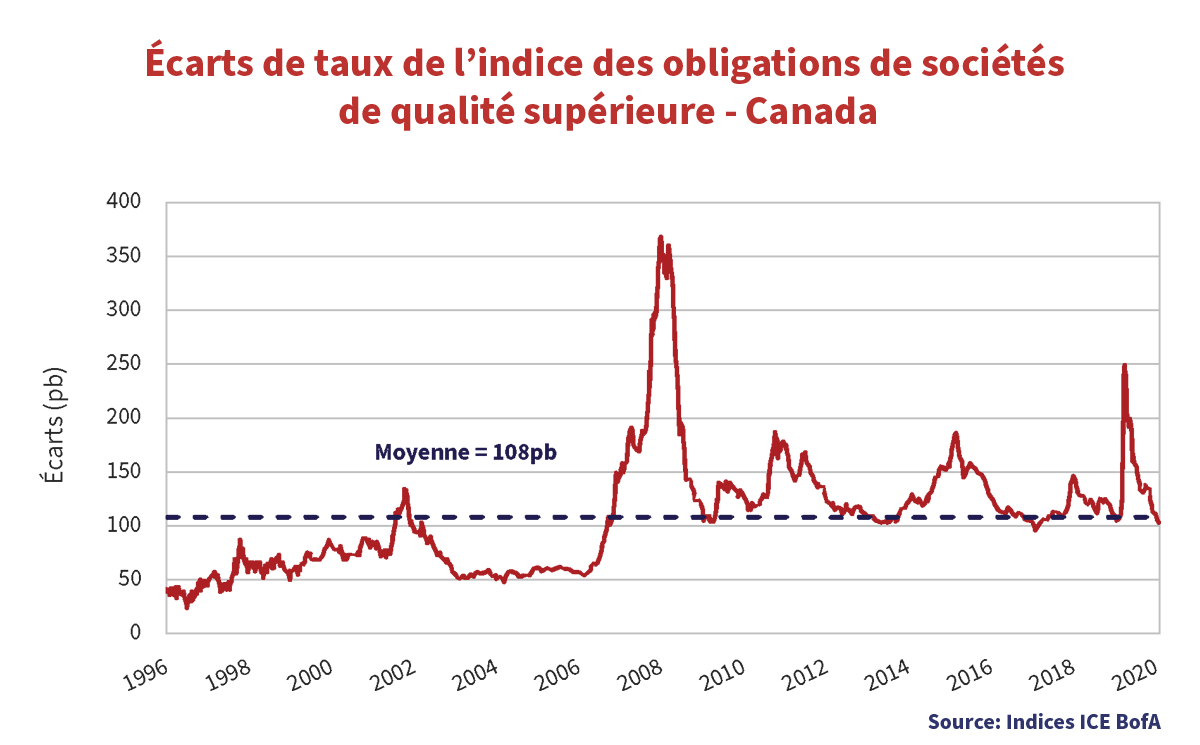

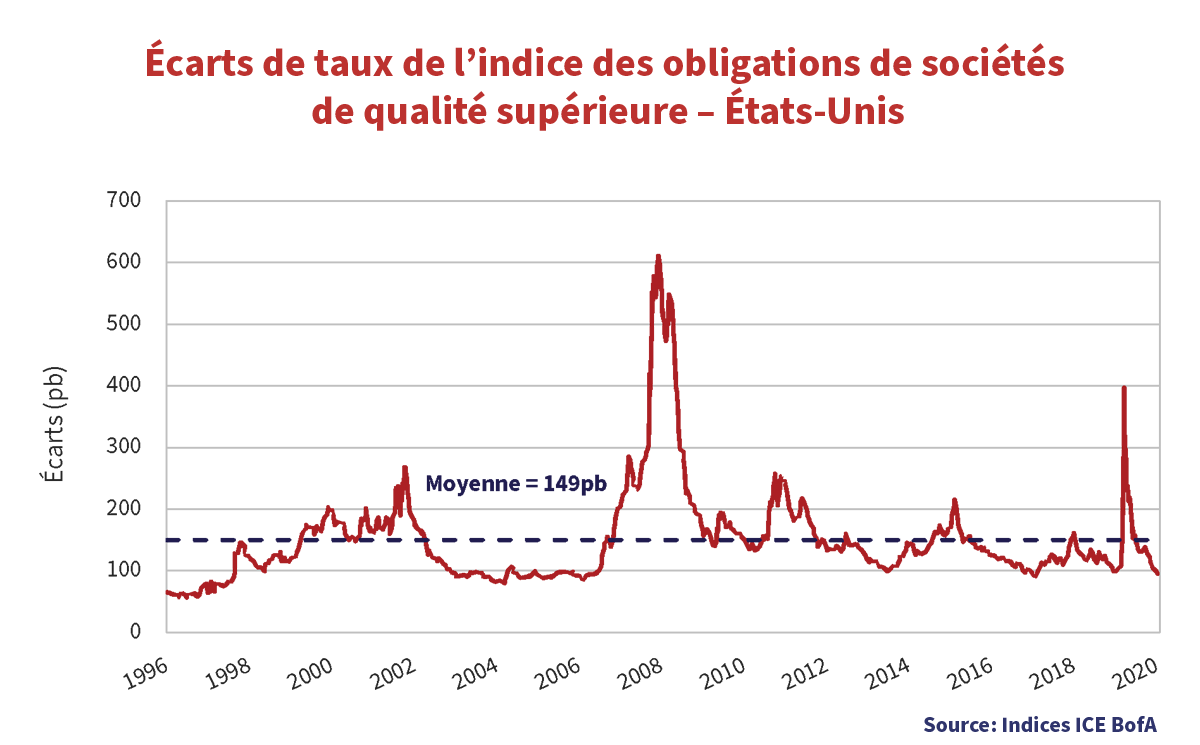

Il y a un an, une obligation canadienne de qualité supérieure avait en moyenne un rendement supérieur de 106 pb par rapport à une obligation du gouvernement du Canada avec une échéance similaire. En langage non financier, cela veut dire que c’est à peu près normal. Les écarts de taux des obligations américaines de qualité supérieure étaient plus élevés de 107 pb par rapport à un Bon du Trésor américain équivalent, ou plus serrés de 42 pb par rapport aux moyennes à long terme. Le 23 mars, les écarts de taux des obligations de sociétés canadiennes s’élevaient à 240 pb, soit un élargissement de 134 pb, et les écarts de taux des obligations américaines de qualité supérieure se sont élargis de 290 pb.

Pendant plusieurs jours, la liquidité a disparu sur le marché des obligations de sociétés canadiennes, tandis que les échanges se poursuivaient sur les marchés américains. Le marché du crédit canadien s’est entêté dans son refus d’accepter que les primes de risque soient réévaluées de manière significative et, au lieu de maintenir les opérations sur les marchés, a choisi de fermer pendant un certain temps. Le manque de liquidité sur le marché canadien des obligations de sociétés et l’incapacité de réaliser des opérations se sont avérés moins dommageables pour les prix sur les marchés canadiens. Après une série d’annonces par la Réserve le 23 mars, les écarts de taux des obligations de qualité supérieure ont entamé un resserrement rapide et la liquidité est revenue au Canada. Fin 2020, les écarts de crédit étaient presque revenus à leur niveau de départ.

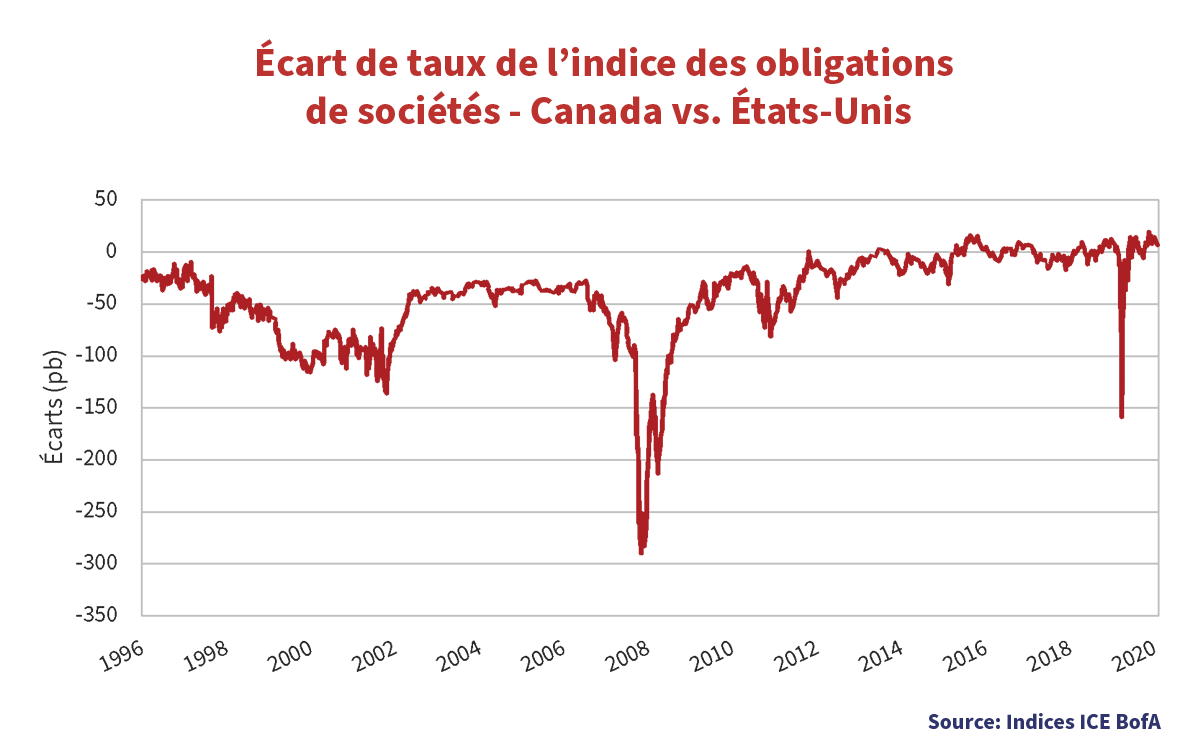

Un Conte de deux marchés

Le graphique ci-dessous illustre le différentiel entre les écarts de taux du crédit de qualité supérieure au Canada et aux États-Unis. Avec 108 pb, la moyenne des écarts de taux des obligations canadiennes de qualité supérieure est sensiblement inférieure à la moyenne américaine (149 pb). Cela s’explique par la plus forte pondération des services financiers canadiens dans l’indice par rapport aux États-Unis ce qui résulte par une meilleure qualité de crédit pour l’indice canadien. À mesure que la composition du crédit sur le marché canadien convergeait par rapport à celle de son imposant cousin américain, les écarts en ont fait de même. Cependant, en période de volatilité extrême, comme la crise du crédit et celle de la COVID-19, le graphique met en évidence l’extrême divergence de prix entre les deux marchés. Comme indiqué, nous estimons que cela est dû à la disparition de la liquidité sur le marché canadien et non à la résilience de ce dernier.

De la liquidité grâce aux nouvelles émissions

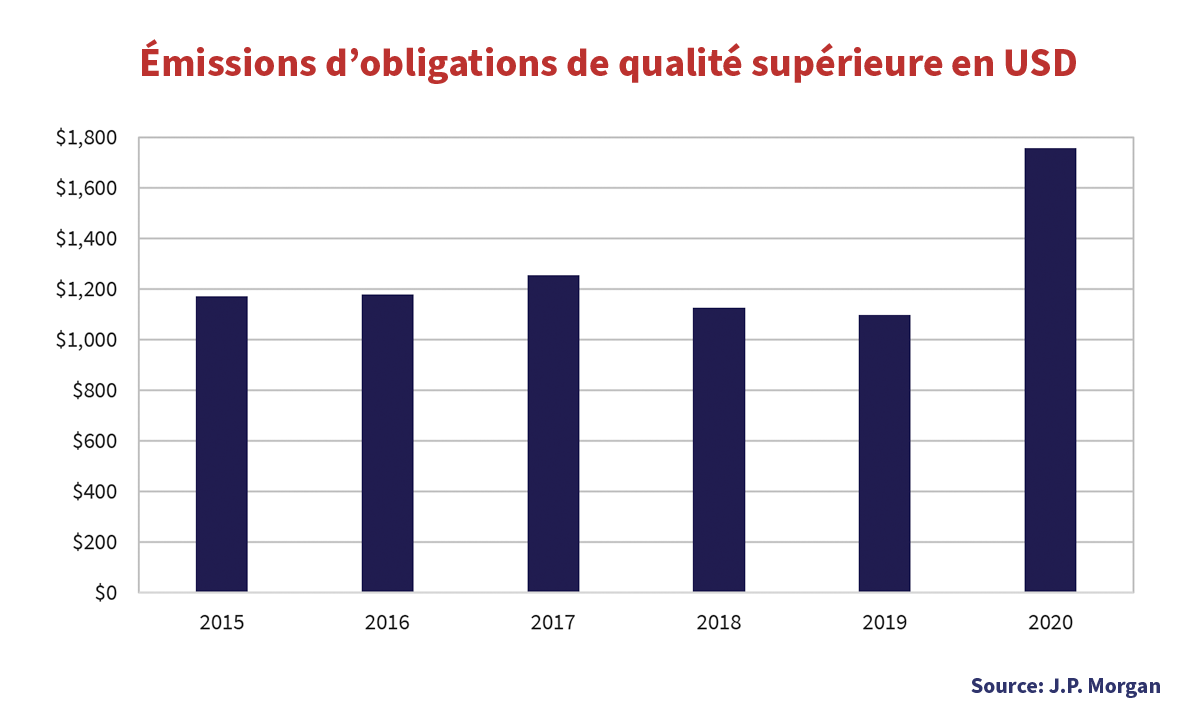

À mesure que le virus se propageait et que leur désespoir montait, les trésoriers d’entreprises ont réagi en amassant des liquidités pour remplacer les revenus qui disparaissaient et renforcer la confiance des investisseurs quant à la solvabilité des entreprises américaines. Résultat : des émissions record sur les marchés du crédit américains dans les segments du rendement élevé et des obligations de qualité supérieure.

Le graphique ci-dessus montre qu’en 2020, les émetteurs d’obligations de qualité supérieure ont levé plus de 1,7 trillions de dollars en nouvelles émissions. Aux États-Unis, les nouvelles émissions ont repris avant même l’annonce de la Réserve le 23 mars. Étonnamment, alors que le marché canadien des obligations de société était pratiquement bloqué, sur le marché américain, les emprunteurs ont pu amasser 290 milliards de dollars au cours des trois semaines précédant le 30 mars 2020. Parmi les transactions effectuées aux premiers jours de la pandémie il y eu quelques-unes des plus grosses jamais enregistrées : 25 milliards de dollars pour Boeing Co., 20 milliards de dollars pour Oracle Corp. et 19 milliards de dollars pour T-Mobile US Inc.

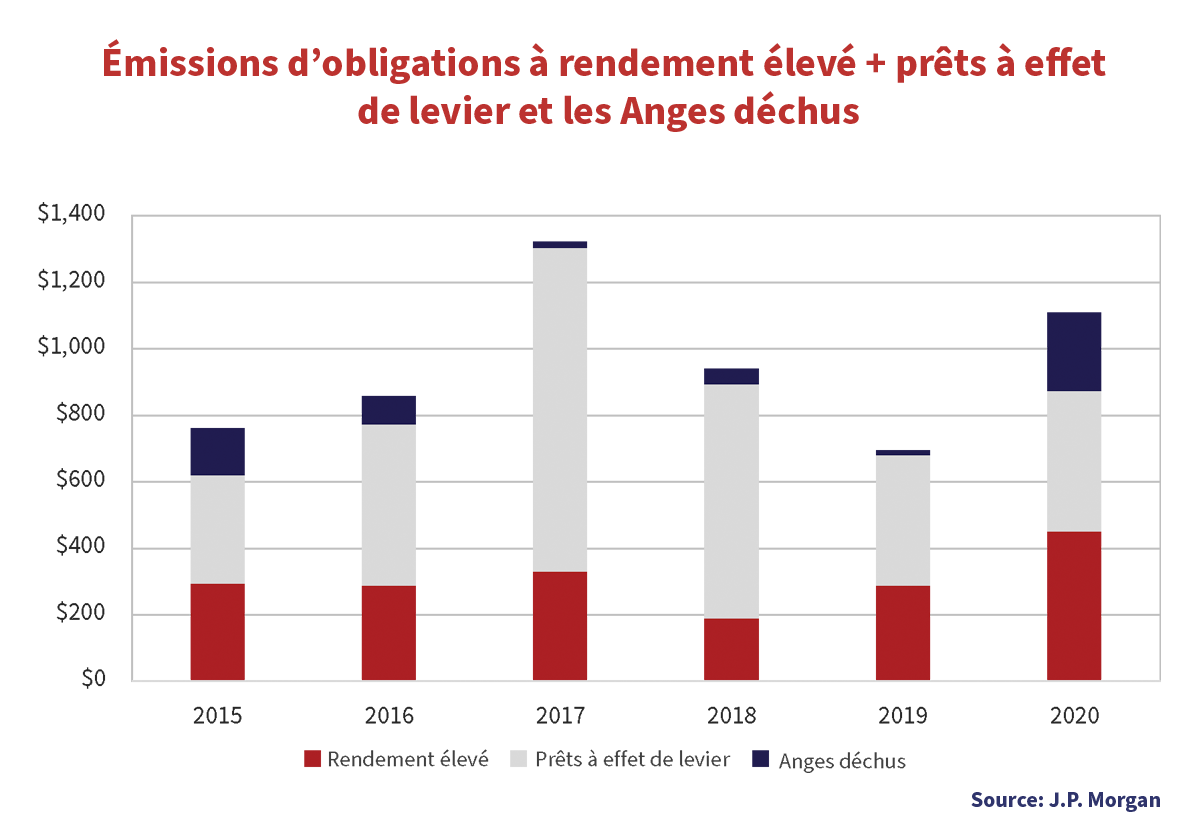

Les nouvelles émissions d’obligations de qualité inférieure ont été arrêtées pendant plusieurs semaines : les transactions effectuées pour les obligations à rendement élevé n’ont totalisé que 4 milliards de dollars en mars. Les marchés ont finalement réouvert, et même les pires émetteurs de crédit de qualité inférieure ont pu emprunter de l’argent. En 2020, les émissions d’obligations à rendement élevé ont totalisé 450 milliards de dollars et les émissions de prêts à effet de levier 422 milliards de dollars.

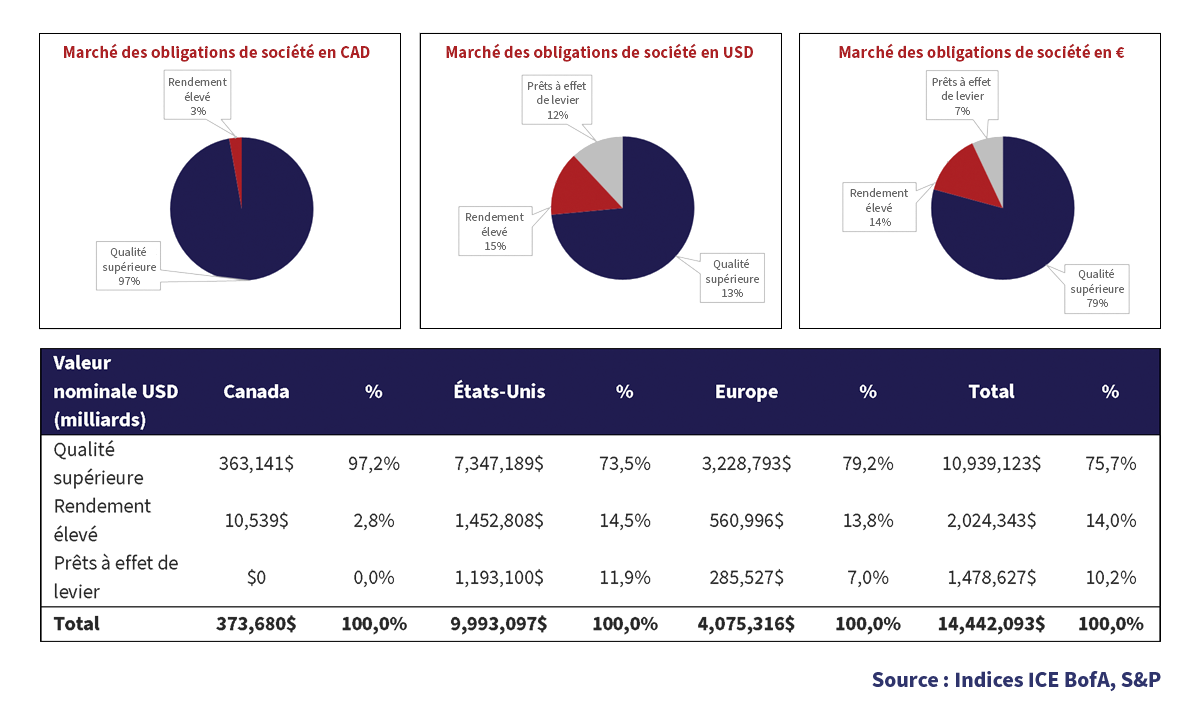

Taille des marchés du crédit

En dépit de la pandémie, les investisseurs ont mis la main au portefeuille et fourni, via les nouveaux marchés d’émission, des sommes colossales pour financer des entreprises au Canada, aux États-Unis et en Europe. En se référant aux indices ICE Corporate et S&P LSTA Loan en USD, la valeur nominale des prêts et des obligations de sociétés a augmenté de 13% en 2020.

Les marchés du crédit de qualité supérieure ont progressé de 12%, poussés par le boom des nouvelles émissions, lequel a plus que compensé la baisse causée par le départ des anges déchus de ces indices. Les décotes par les agences de notation, ainsi que le rebond des nouvelles émissions au second semestre, ont entraîné une augmentation de 27% sur les marchés obligataires à rendement élevé. Les marchés des prêts à effet de levier ont connu une croissance modeste de 3% en 2020. En effet les ventes massives sur les marchés en mars ont entamé l’enthousiasme des investisseurs pour la création de CLO (titres adossés à des prêts), principal moteur de l’activité des prêts à effet de levier.

À cran (tout va bien)

Après le grand écart de 1 082 pb le 23 mars, les écarts de taux des obligations à rendement élevé n’ont mis que quatre jours pour retracer 25% de l’écartement. Cette remontée rapide a fait suite à l’annonce par la Réserve de l’éligibilité à l’achat de certains anges déchus dans le cadre de ses programmes de soutien des marchés. Il n’a fallu que 58 jours pour retracer la moitié de l’écartement. Les opportunités en temps de crise sont importantes, mais à mesure que les crises se succèdent, la fenêtre pour profiter de ces opportunités rétrécit.

Garantis par la Réserve, les marchés boursiers et ceux du crédit se sont régulièrement redressés au cours de 2020. À la fin de l’année, les écarts de taux des obligations de qualité supérieure étaient identiques à leur niveau de départ – contredisant ainsi la volatilité du mois de mars. La politique monétaire conciliante, les mesures de relance budgétaire ainsi que les dépenses de consommation devraient soutenir les marchés du crédit pendant une grande partie de 2021, voire au-delà. Tandis que les marchés anticipent le monde d’après la pandémie, nous nous attendons à ce que les primes de risque des obligations de qualité supérieure et à rendement élevé poursuivent leur contraction. Nous pensons également que les titres qui ont été le plus touchés par la pandémie disposent d’une marge supplémentaire pour des rendements excédentaires par rapport au reste du marché.

Aussi positifs soient-ils pour les titres de créance de sociétés, ces facteurs augmentent la probabilité d’une hausse de l’inflation, ce qui est négatif pour les actifs autres que les titres de créance à longue durée. Tous les titres à revenu fixe ne sont pas égaux et nous restons vigilants à l’égard des titres gouvernementaux et provinciaux de longue durée. Les risques d’une hausse des taux d’intérêt à long terme sont réels et l’érosion en capital causée par une telle hausse pourrait être dévastatrice pour ceux qui pensent être dans un instrument de placement « prudent ».

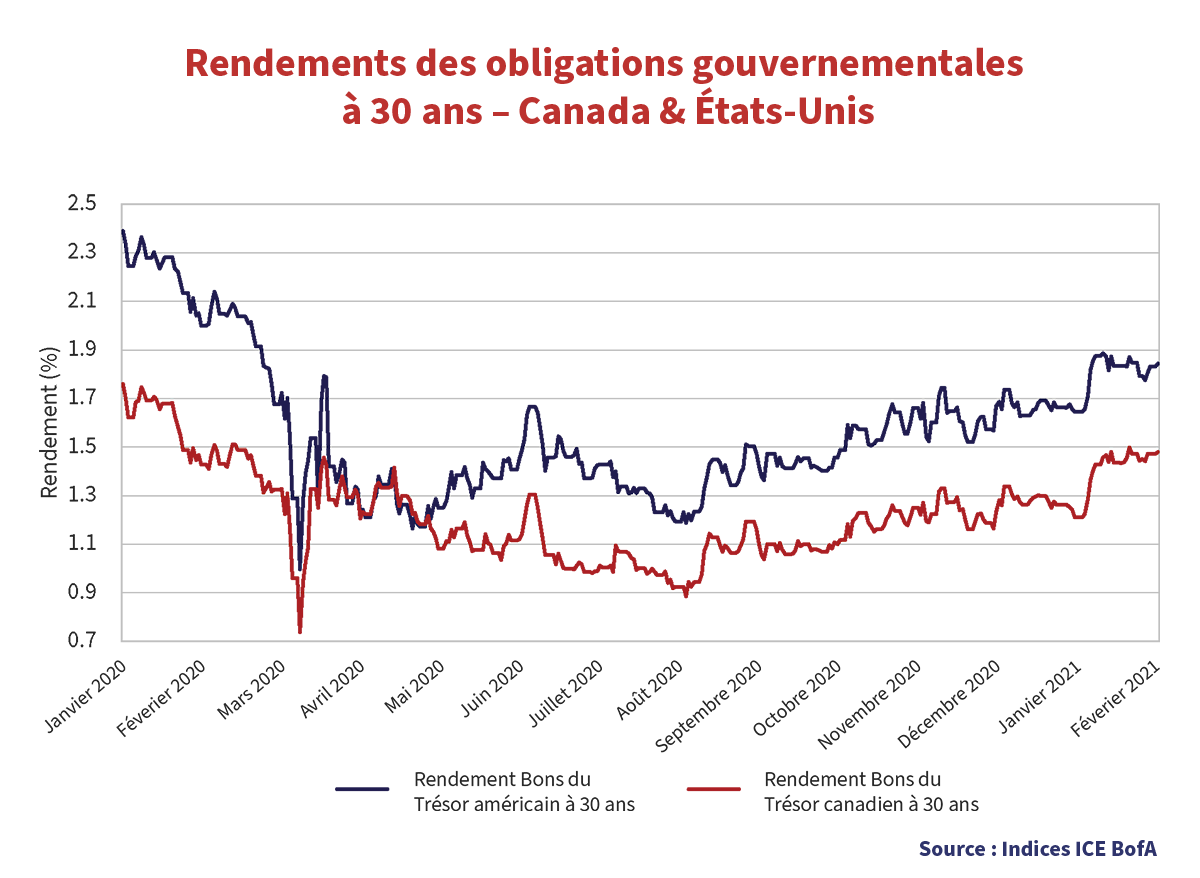

Pendant que vous regardiez Netflix

Une augmentation progressive des rendements des obligations gouvernementales à plus long terme est en cours. Depuis le creux de mars, les rendements des bons du Trésor canadien et américain ont augmenté et sont aujourd’hui à leur plus haut niveau depuis mars dernier. Tandis que la Banque du Canada et la Réserve fédérale contrôlent les taux administrés, au final le marché détermine les taux à mesure qu’on avance sur la courbe de rendement. Avec une offre importante en obligations gouvernementales et le risque d’une inflation plus élevée, le marché indique que la trajectoire des taux à long terme est à la hausse et non à la baisse.

Un jour nous serons ensemble

Nous anticipons une contraction continue des écarts de taux des obligations de qualité supérieure et à rendement élevé, poussée par une reprise importante et durable. Celle-ci devrait être alimentée par l’impact libérateur de la vaccination de masse et suivie d’un boom économique sans précédent alors que le monde rattrapera tout ce qu’il a manqué pendant le confinement.

Nous nous attendons à ce que les écarts de crédit se négocient autour des moyennes historiques pendant une période prolongée. Les notations de crédit des entreprises les plus touchées par la pandémie vont s’améliorer avec le retour des clients et des revenus, ce qui entraînera une compression des écarts. Les marchés financiers vont bénéficier des politiques monétaires conciliantes des banques centrales et du fait qu’une inflation supérieure à l’objectif soit tolérée. Les politiques budgétaires des gouvernements seront plutôt généreuses, ce qui apportera un catalyseur économique supplémentaire. Enfin, contrairement à 2020, il n’y aura probablement pas un nombre énorme d’émissions de titres de créance de sociétés de qualité supérieure et à rendement élevé.

Les risques sont légion. Il est possible que les entreprises choisissent de fonctionner avec des niveaux d’endettement plus élevés. Les faillites resteront nombreuses et toutes les entreprises n’auront pas droit à « longue vie et prospérité ». Les marchés du crédit continueront d’en surestimer certains (offrant de l’argent à un prix trop bas avec trop peu de restrictions). Les mandats de Canso seront toujours alimentés par notre méthode de recherche fondamentale ascendante. Même si dans l’ensemble, les écarts de crédit se sont considérablement resserrés, nous nous attendons à d’autres opportunités.