Sublime

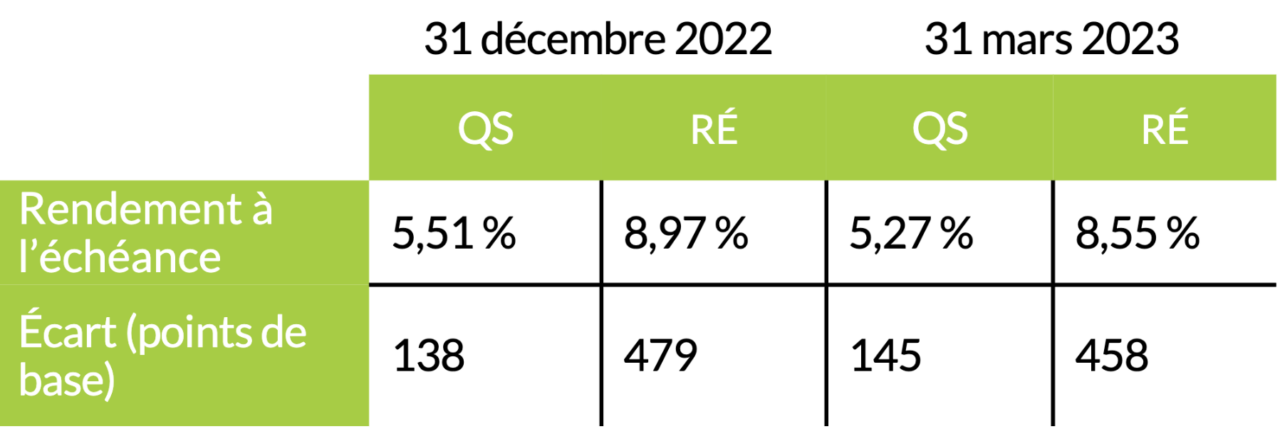

En comparant les rendements des obligations d’entreprise américaines (de qualité supérieure (« QS ») et à rendement élevé (« RÉ »)) à la fin de l’année dernière jusqu’à la fin de mars 2023, on ne pouvait blâmer un investisseur d’estimer que beaucoup de choses s’étaient produites à travers le monde. Au cours du premier trimestre de l’année, le rendement à l’échéance des obligations de sociétés de QS et à RÉ a légèrement diminué.

Ironiquement, le premier trimestre de 2023 s’est avéré loin d’être sublime.

Néanmoins, à l’exception de ChatGPT qui a touché plus de 100 millions d’utilisateurs en janvier, les deux premiers moisde l’année ont été modérés par rapport à la volatilité causéepar les taux d’intérêt de l’année dernière.

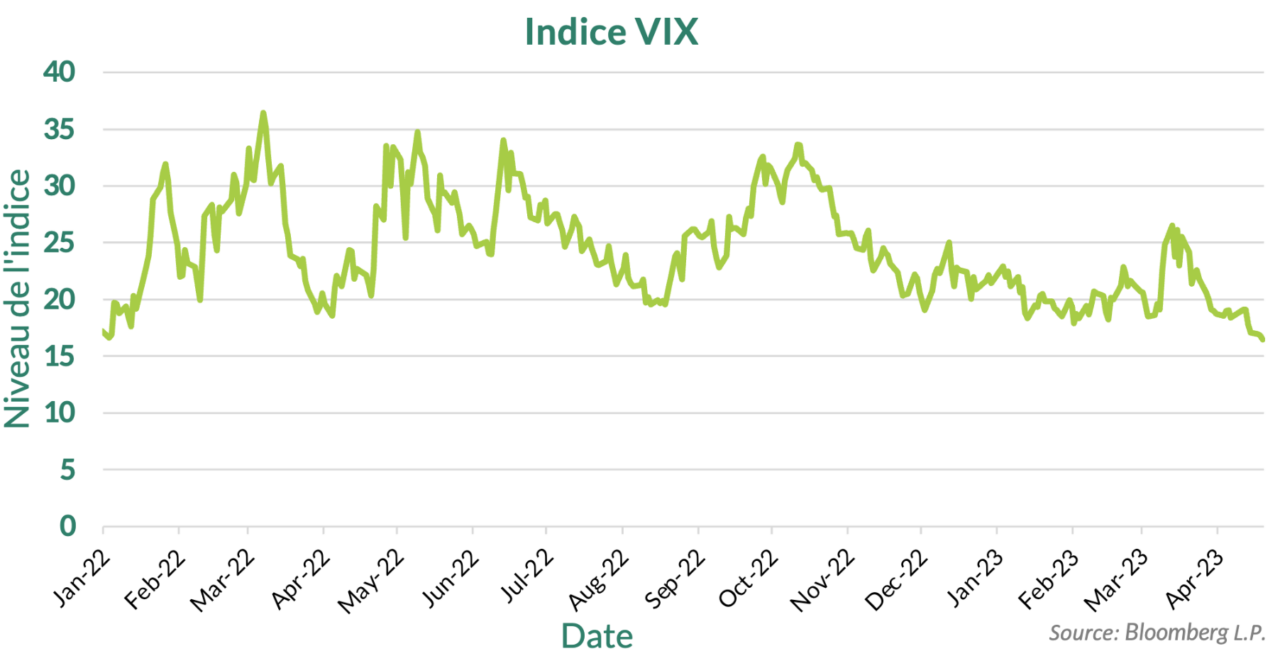

L’indice VIX, qui mesure la volatilité attendue de l’indice S&P 500, se situait en moyenne à 25,6 points l’an dernier, mais n’a atteint ce niveau en 2023 que la deuxième semaine de mars en raison de quelques faillites bancaires (Silicon Valley Bank (« SVB ») et Signature Bank), d’une liquidation bancaire (Silvergate Bank) et de la vente à UBS de Credit Suisse, par l’entremise d’un courtier régulateur. Le tout reste à souligner nonchalamment cependant, car il semble que le marché ait balayé ces inquiétudes de faillite bancaire si l’on se fie au VIX qui continue de descendre ces dernières semaines.

Les faillites bancaires aux États-Unis ne sont pas aussi rares qu’on pourrait le penser. Depuis 2007, il n’y a que trois années (2022, 2021 et 2018) où aucune faillite bancaire n’est survenue.

Cependant, la faillite de SVB s’est avérée été la plus importante depuis septembre 2008, lorsque Washington Mutual, sous la direction de la Federal Deposit Insurance Corporation (FDIC), avait été acquise par JP Morgan.

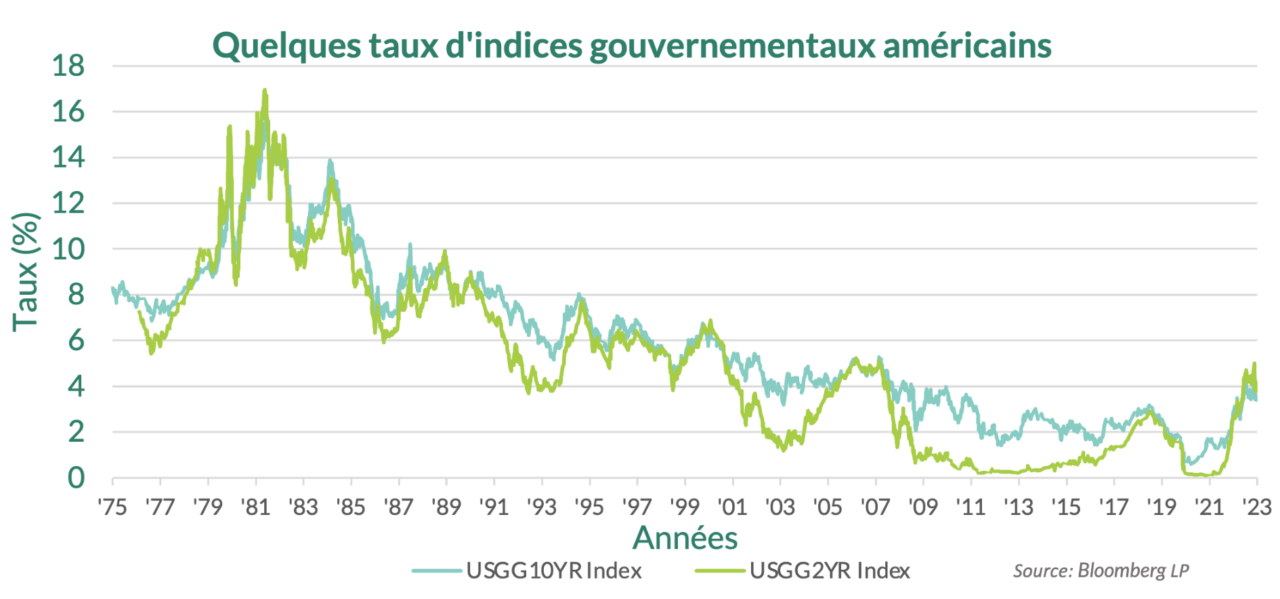

La hausse spectaculaire des taux d’intérêt a été blâmée comme étant une cause de l’effondrement de SVB. Puisqu’un nombre élevé de ses clients d’entreprises technologiques ont dû effectuer des retraits massifs pour financer des mises à pied ou investir dans des placements à rendement plus élevé, la banque dû vendre ses obligations gouvernementales liquides. Malheureusement, la valeur de ces obligations avait chuté au cours des douze derniers mois en raison de la hausse des taux d’intérêt. Alors que la confiance se détériorait rapidement, SVB n’avait pas les liquidités nécessaires pour financer ces retraits accélérés. La faillite bancaire est donc devenue inévitable.

Pour être clair, l’effondrement de SVB est survenu en raison d’un manque de liquidité et non d’une mauvaise souscription de crédit. Il est vrai que leur exposition au secteur de la technologie (logiciels, informatique et soins de santé, etc.) était fortement élevée et qu’ils avaient consenti de nombreux prêts à ces mêmes entreprises qui détenaient des dépôts à la banque. Bien qu’il s’agissait d’un actif, ces prêts n’étaient pas aussi facilement commercialisables que les obligations gouvernementales et, par conséquent, ne pouvaient pas être utilisés pour générer la liquidité à court terme nécessaire pour financer les retraits des clients.

Bien que l’on puisse reprocher à la direction de ne pas avoir diversifié sa clientèle, SVB a été fondée en 1983 et elle a surmonté avec succès de nombreuses périodes difficiles, y compris la grande crise financière (« GFC ») de 2008/2009. Cependant, la direction a commis une grave erreur en laissant les couvertures de taux d’intérêt mises en place à la fin de 2021 expirer jusqu’à l’année dernière1.

SVB n’était pas l’entreprise émergente que son nom pourrait suggérer, mais la décision prise par l’équipe de gestion en 2022 était de rang amateur. Alors que la vitesse des hausses de taux d’intérêt l’année dernière, la plus rapide depuis le début des années 1980, semble avoir pris la direction de SVB par surprise, l’impact qu’elle a sur l’économie se joue toujours dans un silence étrange (soit un VIX en baisse). Cela ne signifie pas que l’échec de SVB est analogue à la faillite de New Century Financial2 en avril 2007 qui présageait la GFC. Cependant, le faible taux d’intérêt des trois dernières années a été entraîné à la baisse en raison du choc économique de la pandémie et pourrait créer davantage de problématiques auprès des entreprises dont les modèles d’affaires sont construits autour de l’effet de levier pour générer des flux de trésorerie.

En même temps, avec des rendements des bons du Trésor américain à des niveaux jamais vus depuis 2006, la possibilité d’investir dans le crédit n’a pas été aussi attrayante depuis près de 20 ans. Il est certain que les risques sont nombreux, l’inflation et les questions géopolitiques ayant la capacité de bouleverser complètement l’équilibre mondial. Cependant, aussi graves que soient ces deux risques, ils sont connus. Les risques inconnus, bien que difficiles à prévoir, sont ce à quoi les investisseurs doivent tenter de se préparer. Bien que les taux d’intérêt n’aient pas été aussi élevés depuis quelques décennies, la vitesse de cette récente hausse ne ressemble à rien de ce que nous avons connu depuis le début des années 1980.

En raison de l’impact inconnu que ce « nouveau » niveau de taux d’intérêt aura sur l’économie, l’un des meilleurs endroits où investir actuellement, à notre avis, est l’obligation d’entreprise de qualité supérieure de courte durée. Le graphique ci-dessous illustre le rendement à l’échéance des obligations de sociétés de qualité supérieure qui sont exigibles à l’intérieur de 1 à 3 ans et dont la notation se situe entre BBB et A. Les pics de rendements à l’échéance pendant la pandémie (et la GFC) étaient principalement dus à l’aversion au risque et à la hausse spectaculaire des écarts – contrairement à aujourd’hui où les rendements plus élevés ont été causés en grande partie par la hausse des taux gouvernementaux. Contrairement aux deux pics de rendement précédents, il est aujourd’hui possible de trouver de nombreuses obligations à acheter.

Un autre domaine du marché qui nous semble convaincant, avec des opportunités de rendement total intéressantes, sont les obligations dans les sociétés historiquement résilientes à la récession et qui n’ont pas encore complètement récupéré de la pandémie. Il est facile de regarder un portrait élargi et d’éliminer les entreprises n’ayant pas rebondi sur leur performance d’avant la pandémie. De nombreuses entreprises de différents secteurs sont encore affectées négativement par les défis de la chaîne d’approvisionnement. Dans certains cas, cela a créé une opportunité d’investissement risquerendement attrayante. En outre, certaines entreprises pourraient être forcées de procéder à une restructuration si leur niveau d’endettement ne peut pas être desservi par des flux de trésorerie d’exploitation qui prennent plus de temps à rebondir et / ou si les échéances de leurs prêts et obligations approchent rapidement.

À la fin de mars 2023, le Fonds de titres de sociétés Lysander-Fulcra (le « Fonds ») détenait des positions dans deux sociétés (environ 2,7 % du Fonds) en cours de restructuration. Ces positions ne sont pas incluses dans le calcul du rendement ou de la durée du Fonds, mais présentent un potentiel de hausse grâce à l’appréciation du capital.