Des marchés en fête

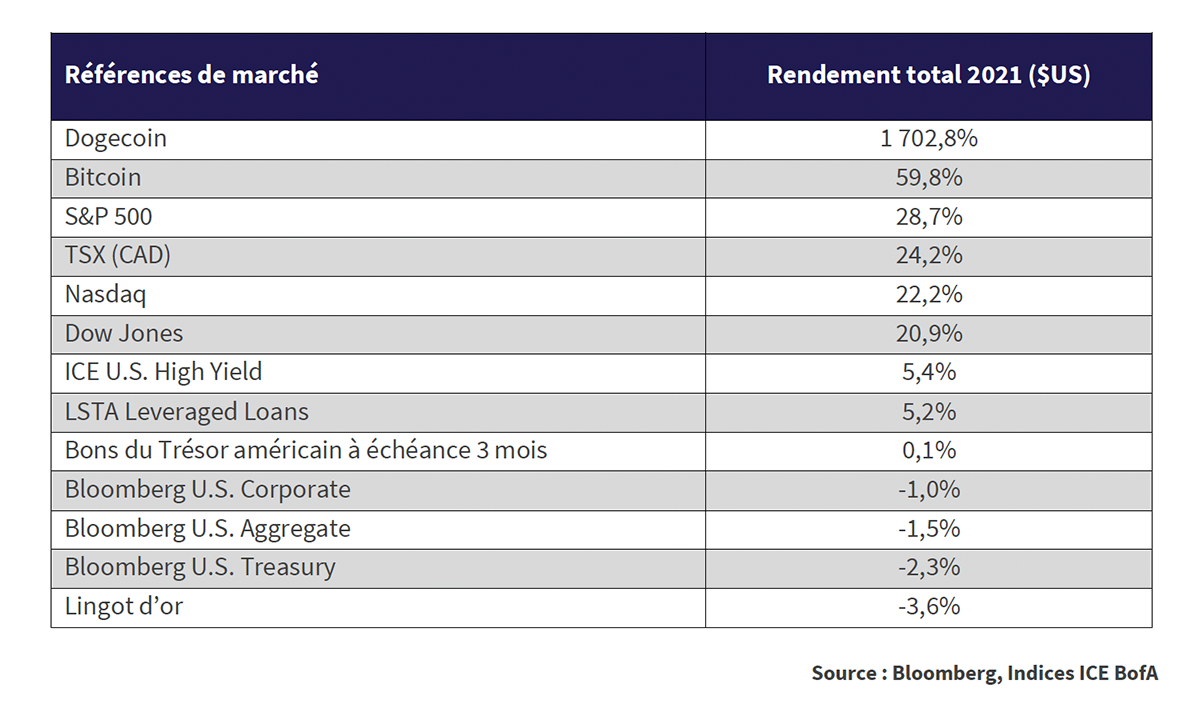

En 2021, les marchés financiers ont continué de se réjouir de l’abondance, voire de la surabondance, d’argent. Comme le montre le tableau ci-dessous, l’argent traditionnel produit par les banques centrales s’est avéré populaire auprès des investisseurs, même chose pour les monnaies numériques. Cette popularité a fini par propulser les marchés financiers vers une nouvelle année de résultats très solides. Le marché boursier a connu ce qui aurait pu être considéré par le passé comme une année exceptionnelle, mais la véritable explosion des cours est venue des monnaies numériques, avec une hausse de 1 702,8 % pour le Dogecoin, monnaie préférée des adeptes du numérique. Celle-ci est suivie par le Bitcoin avec un rendement de 59,8 %.

Alors qu’il a été créé pour protéger contre les agressions inflationnistes des gouvernements et de leurs « Monnaies Fiat », nous trouvons intéressant que le bitcoin ait grimpé en flèche, poussé par la production monétaire excessive des banques centrales. Dans la course folle au tout numérique, les cryptomonnaies cousines du bitcoin ont fait encore mieux, grâce aux banques centrales qui ont fait tourner leurs presses à plein régime. Plus une « classe d’actifs » est risquée et spéculative, meilleur a été son rendement l’année dernière. Avec 28,7 % et 22,2 % respectivement, les rendements du S&P 500 et du très technologique Nasdaq paraissent un peu ternes et dépassés par rapport aux richesses créées par l’hystérie financière des cryptomonnaies. Les investisseurs des classes d’actifs dites « plus sûres » ont été les grands perdants de 2021. Ils se sont retrouvés loin derrière le Dogecoin, le Bitcoin et les actions dans le derby des classes d’actifs.

La défaite des titres « refuge »

Alors que le monde virtuel était en feu et faisait la fortune de ses partisans, l’argent liquide, habituellement un refuge en cas de revers du marché, n’a pratiquement rien rapporté, avec un rendement de 0,1 % pour les Bons du Trésor américain. Les obligations n’ont pas été un refuge. Elles furent même l’un des seuls placements où l’on pouvait perdre de l’argent. Les seules obligations qui ont affiché un rendement positif en 2021 furent les plus risquées : les obligations à rendement élevé avec un rendement de 5,4 %. Les obligations de société de qualité supérieure ont eu un rendement négatif, à -1 %, car leur taux et la recherche de risque ont compensé la hausse générale des rendements obligataires. Les rendements des Bons du Trésor américain, normalement sécurisés, ont été négatifs (-2,3 %), en raison de la hausse des taux des obligations gouvernementales. Les lingots d’or, censés être une valeur refuge en période de turbulence, ont enregistré un rendement de -3,6 %. Les spéculateurs ont fui l’or réel pour s’emparer des mines d’or du monde numérique.

Le Grinch Omicron a sauvé les rendements de Noël

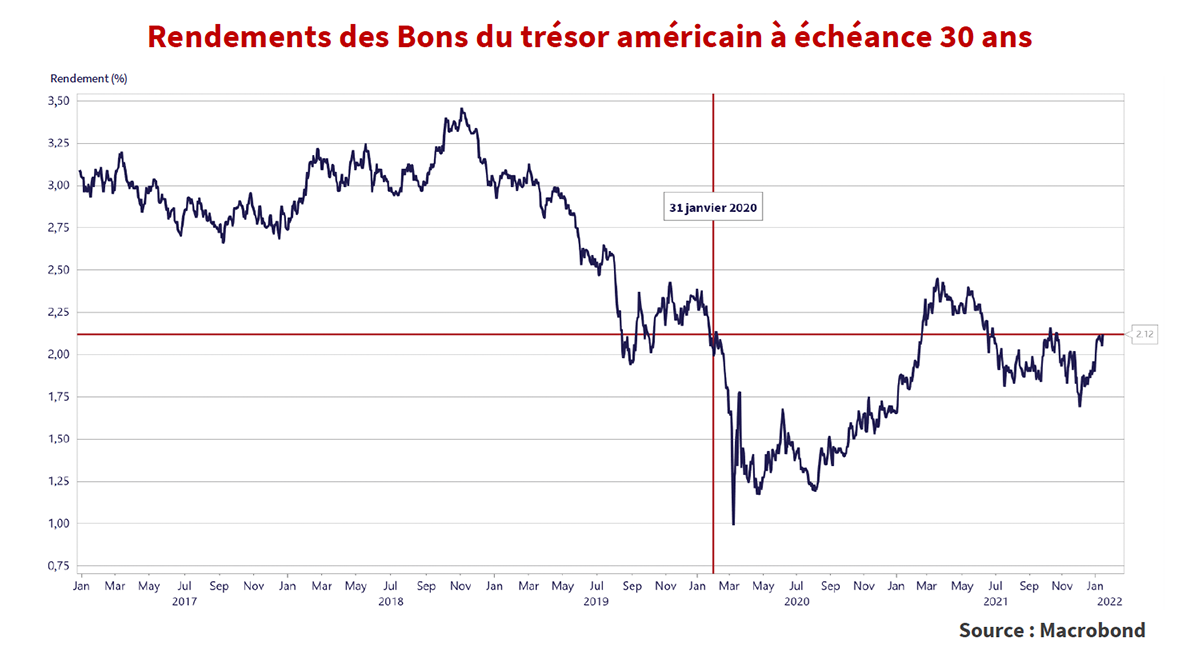

Les choses auraient pu être bien pires pour les obligations si le Grinch Omicron n’avait pas sauvé les rendements de Noël. Le graphique ci-dessous montre que le rendement des obligations à long terme du Trésor a atteint les 2 % au cours de l’été, alors que les craintes liées à la COVID-19 s’estompaient et qu’un consensus se formait autour d’une « normalisation » des taux d’intérêt. Les nouvelles d’une souche contagieuse de la COVID en provenance d’Afrique du Sud, Omicron, ont fait surface la dernière semaine de novembre et ont ravivé les craintes sur le marché obligataire. Le 23 novembre, à la clôture, le taux des obligations à long terme du Trésor était de 2,02 %, mais il est tombé à 1,82 % le 26 novembre en raison des craintes liées à la souche Omicron. Le taux le plus bas a été atteint le 3 décembre avec 1,68 %.

Une baisse de 0,34 % du taux ne semble pas énorme, mais pour une obligation à long terme, cela se traduit par une augmentation du prix de plus de 6 % lorsque les taux étaient à leur plus bas niveau en décembre. À la fin de l’année, à la clôture anticipée du marché le 31 décembre, les taux avaient remonté à 1,9 %. C’était toujours beaucoup moins que les 2,45 % du printemps 2021, lorsque les vaccins étaient en cours et que les choses revenaient à la normale, mais suffisamment pour limiter les dégâts sur le marché obligataire américain avec un niveau acceptable de -2,3 % pour les obligations gouvernementales (voir tableau ci-dessus). D’un autre côté, lorsque les actifs soi-disant « sûrs » font perdre de l’argent aux investisseurs, on ressent de la consternation et un sentiment de trahison face à cette perte.

Place à l’avenir pré-COVID ?

Les choses ne s’annoncent pas au mieux pour les investisseurs obligataires en ce début d’année 2022. En effet, la baisse des taux et la hausse des prix des obligations se sont brutalement inversées. Les rendements des obligations du Trésor à long terme sont passés de 1,68 % le 3 décembre à 2,11 % aujourd’hui, soit une hausse de 0,43 %. Le rendement de -1,3 % de l’indice Bloomberg U.S. Aggregate Bond depuis le début de l’année 2022 représente déjà plus de 80 % de sa perte totale de 2021, avec -1,5 %. Comme le montre le graphique ci-dessus, le taux de 2,12 % à la clôture le 14 janvier 2022 est désormais supérieur aux 1,99 % de la fin janvier 2020, juste avant le début de la pandémie de COVID.

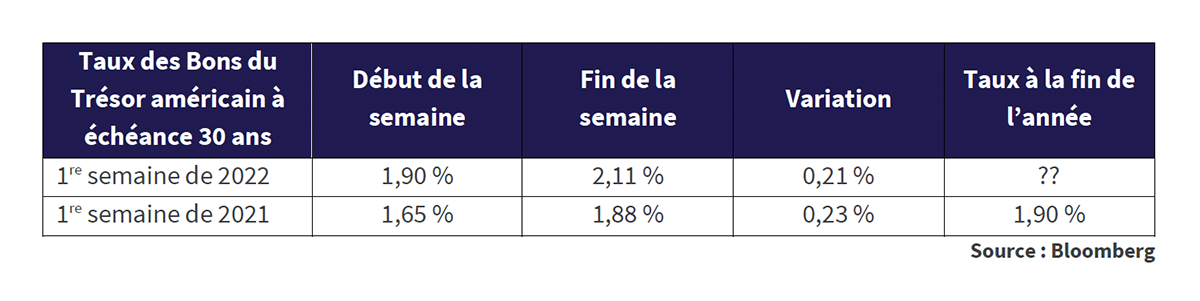

Ces changements de sentiment sur un marché en proie à la COVID ont provoqué des hausses hebdomadaires du taux des Bons du Trésor à long terme parmi les plus fortes récemment observées. Comme le montre le tableau ci-dessous, la première semaine de 2022 a été marquée par une hausse de 0,21 % du taux des Bons du Trésor à échéance 30 ans alors que les investisseurs s’intéressent aux signes précurseurs d’une hausse de l’inflation et laissent de côté leurs craintes d’Omicron. Les responsables de la Réserve ont fait savoir que l’incroyable assouplissement de la politique monétaire n’était, selon eux, plus nécessaire, compte tenu des signes d’une économie solide et en plein reprise, ce qui n’a en rien aidé les choses.

A continued rise in yields is not assured. The 30-year Treasury yield did much the same thing last year in the first week of 2021, up .23%, about the same as this year’s increase. By year end 2021, however, due to the Omicron rally in “safe” bond prices and resulting drop in yields, the 30-year Treasury rates only went up an additional 2bps for the rest of the year.

La vraie question pour les marchés financiers est de savoir quand la Réserve et les autres banques centrales vont relever les taux d’intérêt et rendre l’argent plus rare. Elles ont certainement fait part de leur intention de le faire, mais le passage de l’ombre à la lumière des banquiers centraux complique les choses, comme nous l’avons évoqué dans notre notre numéro de décembre de l’Observateur des marchés. Leur popularité diminuera avec la rigueur financière nécessaire pour rétablir la normalité des taux d’intérêt et faire face à une inflation qui pourrait s’avérer tout sauf « transitoire »

L’échec politique de Carter

En 1980, Jimmy Carter a payé le prix de la politique de taux d’intérêt élevés du président de la Réserve, Paul Volcker. Volcker a poussé les taux à la hausse et provoqué une grave récession qui a finalement vaincu l’inflation. Carter pensait que c’était dans l’intérêt national, mais il a perdu les élections présidentielles de 1980 face à Ronald Reagan.

Les politiciens d’aujourd’hui font passer leurs intérêts personnels et leur succès électoral bien avant le reste. Cela signifie que nous avons peu d’espoir de voir les banquiers centraux politisés de notre époque avoir le courage d’agir de manière indépendante et de « retirer le punch » comme l’ont fait leurs prédécesseurs. Avec la situation politique polarisée qui prévaut actuellement aux États-Unis, de nombreux politiciens adhèrent à des conspirations étranges et à des « croyances » qui vont à l’encontre de vérités évidentes pour s’attirer le soutien des électeurs. Selon nous, il n’y aura pas beaucoup de soutien politique pour une forte dose de discipline en matière monétaire si cela a un impact négatif dans les urnes.

Des étoiles naines fiscales

Le plan actuel consistait à mettre fin à l’assouplissement quantitatif, c’est-à-dire à l’achat d’obligations gouvernementales et de sociétés mis en place pendant la pandémie pour assouplir le crédit et financer les emprunts publics. L’argent emprunté durant cette période éclipse toutes les mesures de stimulation fiscale précédentes, hormis en périodes de guerre. D’après nous, la Réserve reconnaît désormais que la situation économique en période de COVID n’était peut-être pas aussi grave qu’elle la craignait, et que sa réponse était surdimensionnée face à un problème en lien avec une urgence médicale. Il semble que ces mesures n’avaient pas besoin d’être prolongées aussi longtemps, surtout en vue de la stimulation fiscale, aussi inattendue que considérable, mise en place par des politiciens qui n’ont pas hésité à emprunter pour récompenser leurs partisans populistes.

Des seniors des obligations

Comme nous l’avons souligné dans certains de nos précédents ouvrages sur le sujet, les taux ont baissé pendant presque toute notre carrière d’investisseur. Cela fait si longtemps que certains d’entre nous sont désormais de véritables seniors. Le danger réside dans l’attitude cavalière de nombreux acteurs du marché obligataire, trop jeunes et inexpérimentés pour envisager sérieusement le risque qu’un jour les taux puissent augmenter durablement.

Préoccupé, un ami de Canso nous a récemment demandé pourquoi un très grand fonds commun d’obligations canadiennes géré par un autre gestionnaire de portefeuille avait une très longue durée, avec près de 8 ans. Il s’interrogeait sur la logique d’une telle situation d’un point de vue du risque client. La durée est la mesure de la sensibilité aux taux d’intérêt de ce fonds et signifie que son prix augmentera ou diminuera d’environ 8 % pour chaque variation de 1 % du taux courant du marché obligataire. Selon notre ami, cela semblait plutôt risqué du point de vue d’un détenteur de parts particulier, étant donné qu’il croyait, comme nous, que les taux d’intérêt allaient inévitablement augmenter. Le problème ici est ce qu’un économiste appellerait le système « d’agence », où un « agent » a un intérêt différent de celui du propriétaire d’un actif, dans ce cas les détenteurs de parts de ce fonds commun de placement obligataire.

Points de bonus de la durée

L’indice obligataire universel FTSE Canada a débuté l’année 2022 avec une durée de 8,4 ans et constitue probablement l’Indice de référence de ce fonds. Cela signifie que les gestionnaires de portefeuille impliqués dans ce fonds sont évalués et reçoivent des primes par rapport à cet indice de référence, et qu’ils ont donc des intérêts différents de ceux des détenteurs de parts du fonds. La plupart des gestionnaires ont une durée légèrement plus courte, aux alentours de 8 ans. Cela signifie que leur fonds ne baissera que d’environ 8 % en cas de hausse des taux de 1 %, surpassant leur indice de référence de 0,4 %.

Pour notre ami, cela peut sembler une protection insuffisante, mais c’est une déclaration assez importante de la part de ce gestionnaire obligataire. La plupart des gestionnaires de portefeuilles obligataires suivent de très près la durée de l’indice de référence du marché, car leur carrière et leur rémunération dépendent de leur capacité à maintenir un rendement proche de celui de l’indice de référence. Comme nous l’avons dit à plusieurs reprises dans nos précédentes infolettres, tout gestionnaire obligataire qui a considérablement réduit la durée de son portefeuille au cours des 40 dernières années en a probablement souffert, tant au niveau financier que professionnel. Ces gestionnaires et leurs pairs ont appris à se rapprocher de la durée de leur indice de référence. Sur le long terme, seulement 0,25 % de rendement sépare les 25 % de gestionnaires obligataires les plus performants des gestionnaires médians, de sorte qu’une mauvaise décision en matière de durée peut entraîner des rendements désastreux.

Pas de géant de la part des banques centrales

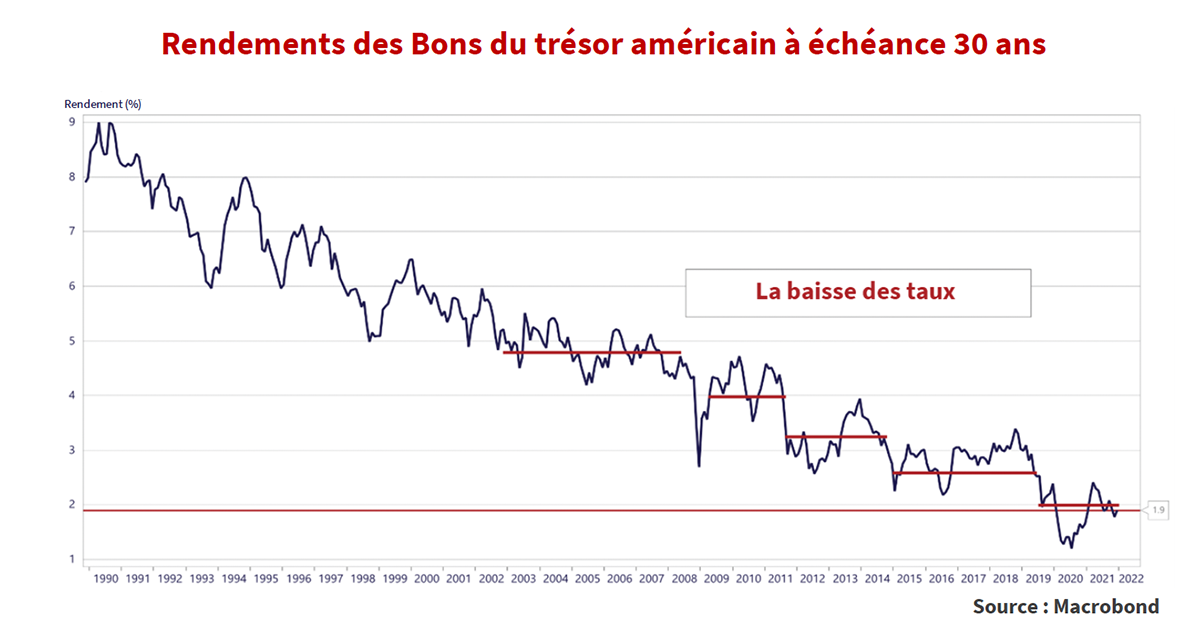

Le graphique ci-dessous montre le taux des Bons du Trésor américain à long terme depuis 1990, date à laquelle le régime de « ciblage de l’inflation » des banques centrales monétaristes est devenu populaire. Les taux à long terme ont baissé de façon constante entre 1990 et 2000. Depuis lors, les taux ont baissé à chaque épisode où les superhéros des banques centrales ont lutté contre l’Armageddon financier. Le taux des Bons du Trésor à long terme s’est maintenu à 4,5 % dans les années 2000. Il est ensuite tombé à 4 % après la crise du crédit de 2008, avant de redescendre à 3,5 % avec la mise en place de l’assouplissement quantitatif par les banques centrales en réponse à la crise de la dette européenne. Il n’y a même pas eu de crise financière en 2019 lorsque la Réserve de Powell a capitulé devant les attaques sur Twitter de Donald Trump et a ramené les taux à long terme à 3 % sans raison apparente, si ce n’est l’approche de l’élection présidentielle de 2020. La crise engendrée par la pandémie de COVID a fait passer les taux des Bons du Trésor à long terme sous la barre des 1 % au moment où la panique a débuté. La clôture du 9 mars à 0,997 %, lorsque les marchés ont paniqué à cause de la COVID, a probablement établi le record du taux le plus bas, mais qui sait ce qui se passera lors de la prochaine crise.

Date de péremption de la politique monétaire ?

Pour nous et les autres investisseurs obligataires, la vraie question est la suivante : pourquoi détenons-nous des obligations à taux fixe dont les taux sont tellement inférieurs à l’inflation actuelle ? La Réserve fédérale et les autres banques centrales ont réussi à convaincre le marché obligataire que l’inflation serait « transitoire ». Aujourd’hui, même la Réserve remet en question le bien-fondé de sa stimulation monétaire massive alors que les dépenses publiques financées par les déficits sont en plein essor. L’argent facile semble avoir dépassé sa date de péremption. Comme dirait « l’économiste » Bob Dylan : « les temps monétaires changent » (“monetary times, they are a-changing.”).

Le plus haut niveau d’inflation depuis 40 ans !

Sur 2021, l’IPC annuel américain, publié le 12 janvier 2022, était de 7,0 % sur un 1 an à la date du 31 décembre. Le titre du Washington Post dit tout :

« Les prix de décembre augmentent de 7 % par rapport à l’année précédente, l’inflation de 2021 atteint son niveau le plus élevé depuis 40 ans. Les responsables de la Réserve et de l’administration Biden s’attendent à ce que l’inflation élevée subsiste pendant une grande partie de 2022 »

Si les « responsables de la Réserve et de l’administration Biden » sont préoccupés par la plus forte inflation annuelle depuis 40 ans, ils ne le disent certainement pas. Le marché obligataire ne s’est pas inquiété et a ignoré la soi-disant mauvaise nouvelle selon laquelle l’inflation était 3,5 fois supérieure à l’objectif de la Réserve de 2 %. Le taux des Bons du Trésor à échéance 30 ans a terminé la journée du 12 janvier avec une hausse de 0,03 % seulement, commençant à 2,07 % et terminant à 2,10 %.

Les rendements dans l’histoire

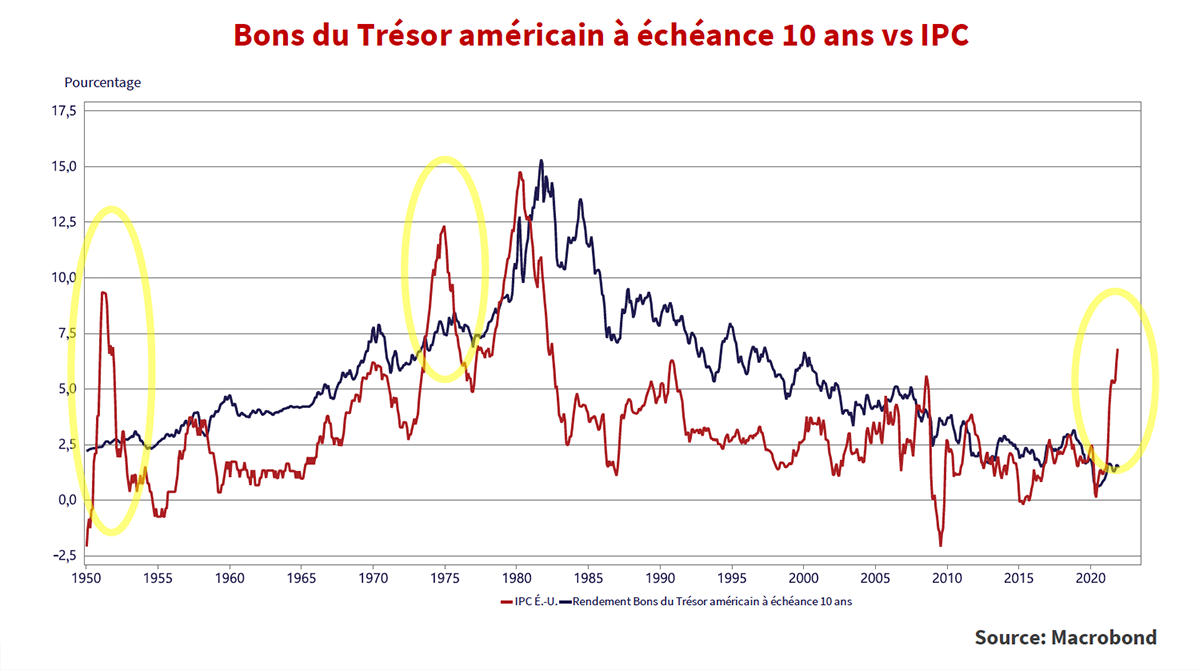

Pour avoir une perspective historique, il nous faut examiner les Bons du Trésor à échéance 10 ans. En effet, le Trésor américain n’a commencé à émettre des Bons du Trésor à échéance 25 ans qu’en 1974 et les a remplacés par des Bons à échéance 30 ans en 1977. Il est fascinant de constater que le gouvernement américain a allongé la durée de ses émissions de titres de créance dans les années 1970, alors marquées par une inflation très élevée. Serait-ce dû à l’excitation de rembourser la dette avec des dollars américains fortement dépréciés ? Une inflation supérieure à 10 % fait chuter très rapidement la valeur réelle d’une dette fixe, car les flux de trésorerie nominaux d’une économie s’accumulent rapidement.

Le graphique ci-dessous montre le rendement historique d’une obligation américaine à échéance 10 ans depuis 1950 par rapport à l’IPC américain sur 12 mois. Il n’y a que deux périodes où l’IPC a été beaucoup plus élevé que le rendement des obligations à échéance 10 ans. La période de 4 ans entre l’embargo pétrolier de 1973 et 1977 représente un parallèle historique étrange qui nous préoccupe beaucoup. À l’époque, ils ont mis en place une politique monétaire et budgétaire très souple, à l’instar d’aujourd’hui, pour faire face à un choc macroéconomique exogène. Ces mesures ont permis d’atténuer les dommages économiques de la flambée des prix du pétrole, comme ce fut le cas pendant la pandémie de COVID. Comme nous l’avons souvent dit dans ces pages, le problème reposait sur le fait que « plus d’argent » est toujours plus populaire que « moins d’argent » sur le plan politique. Une fois la crise passée, il est très difficile de resserrer la politique monétaire.

Nous nous trouvons aujourd’hui dans une situation et une configuration similaires. La pandémie a engendré la plus forte relance budgétaire en dehors des périodes de guerre. Ce fut très populaire sur le plan politique, même auprès des collègues républicains de Donald Trump, autrefois responsables sur le plan fiscal. Le président Biden a poursuivi les dépenses de Trump et les sondages politiques montrent un fort soutien envers leur maintien. Les « progressistes » du parti démocrate réclament encore plus de largesses en matière de dépenses publiques. Ils montrent clairement leur mécontentement vis-à-vis des quelques démocrates qui ne soutiennent pas les nouvelles mesures de relance et les initiatives de dépenses massives intégrées dans le programme législatif de l’administration Biden.

Nous avons dit à plusieurs reprises dans ces pages qu’il était difficile de prévoir l’évolution des taux d’intérêt et des rendements du marché obligataire. Nous préférons évaluer la valeur des titres, ce pour quoi nous sommes payés par la plupart de nos clients. Ces derniers nous donnent nos durées cibles, car ils ont leurs propres besoins en matière de politique de placement. Nous ajoutons ensuite de la valeur pour eux en achetant des obligations de sociétés bon marché, ce que nous avons bien fait.

Espérons qu’il s’agisse de mesures transitoires et non compensatoires

D’autre part, nous avons quelques portefeuilles obligataires pour lesquels nous sommes mandatés pour modifier la durée. Pour ces derniers, nous sommes en deçà de nos références en matière de durée et nous adoptons une approche plus défensive. Nous y parvenons grâce à une analyse ascendante directe, plutôt qu’en essayant de prédire des facteurs économiques imprévisibles. Nous avons souligné à de multiples reprises dans ces pages que les taux d’intérêt représentent le prix de l’argent et que non seulement ils sont bas, mais qu’ils sont très négatifs compte tenu de l’inflation. Il vaut mieux que les détenteurs d’obligations à taux fixe espèrent une baisse de l’inflation, car les rendements « réels » actuels des obligations (rendement à l’échéance moins l’inflation) se situent à des niveaux très négatifs. Même si l’inflation s’avère « transitoire » et tombe miraculeusement à l’objectif de 2 % de la Réserve fédérale, avec des rendements obligataires de 0,5 % pour les Bons du Trésor à échéance 1 an et de 2,09 % pour ceux à échéance 30 ans, les investisseurs ne sont pas correctement rémunérés pour leur flux fixe de paiements de coupon.

Dépérissement des obligations à taux fixe

Lorsque la rémunération est insuffisante et que les probabilités sont contre nous, nous préférons ne pas risquer notre argent. Comme nous l’avons dit précédemment, la persistance du faible niveau des rendements obligataires en raison de la poursuite de la politique monétaire ultra-accommodante des banques centrales conduit de plus en plus les investisseurs à s’interroger sur la valeur des obligations au sein de leur portefeuille. Nous sommes plutôt d’accord. Chez Canso, nous préférons les flux de trésorerie à court terme et plus certains à ceux situés dans un avenir très incertain. De nos jours, les obligations offrent des taux d’intérêt très bas, bien en deçà de l’inflation, et promettent des remboursements de capital en dollars futurs dépréciés.

Il existe une alternative aux titres « à revenu fixe », qui, comme leur nom l’indique, sont des obligations avec des paiements de coupon fixes : les obligations à taux variable. Les obligations à taux variable paient un coupon qui varie en fonction des taux d’intérêt du marché. Ce sont toujours des obligations, mais elles promettent de payer des intérêts qui montent et descendent avec le taux du marché sur lequel elles sont basées. Si vous pensez que les taux d’intérêt sont destinés à baisser éternellement ou si vous avez des engagements que vous devez égaler en termes de durée, alors les obligations à taux fixe sont faites pour vous. Si vous avez simplement besoin d’un revenu et que vous ne voulez pas vous enfermer dans un flux de paiement fixe alors que l’inflation et les taux d’intérêt pourraient finalement augmenter après 40 ans, les obligations à taux variable sont un excellent choix.

Du froid sur les marchés en ébullition

Lors de la panique du marché en mars 2020, personne n’achetait et tout le monde vendait, nous avons donc trouvé beaucoup de bonnes affaires. Aujourd’hui, c’est le contraire. La situation est autant en ébullition que ce que nous avons pu voir pour les « actifs à risque ». Les investisseurs, paralysés par la peur en 2020, font désormais grimper la valeur par leur surenchère. Les spéculateurs se jettent désormais sur tout ce qui est « Crypto » ou « numérique ». Comme nous l’avons dit dans nos infolettres précédentes, nous ne sommes pas convaincus que la monnaie et les pièces numériques constituent réellement une « réserve de valeur » dans un sens financier traditionnel.

Une parodie avec de bons résultats

Comme l’explique CoinDesk.com sur son site internet, le Dogecoin, qui a augmenté de 1 702,8 % l’année dernière, a été créé comme une plaisanterie pour se moquer de la folie autour des « pièces » numériques. On pourrait penser que sur son site internet, CoinDesk aurait atténué la réalité autour de ce placement. Ils gagnent, après tout, leur argent avec des pièces numériques. Curieusement, ils n’ont pas édulcoré l’histoire incroyable d’une plaisanterie qui vaut aujourd’hui des milliards :

Attendez……« une cryptomonnaie parodique », qui n’a « jamais été conçue pour avoir une utilité dans le monde réel », pour nous, cela ne ressemble pas à une véritable « réserve de valeur », même avec la confiance aveugle et le crédit de la communauté des investisseurs numériques. La plaisanterie semble s’être retournée contre le malheureux créateur du Dogecoin qui n’en a pas gardé. En effet, la foule des « investisseurs mèmes » a fait grimper le prix du Dogecoin jusqu’à la stratosphère financière, comme nous l’avons commenté dans notre édition de décembre. Comment ne pas se plaindre si l’on fabrique des produits financiers, en particulier des devises numériques ? Les investisseurs se sont rués sur ces produits, même si les flux de trésorerie réels ou potentiels sont très faibles. Comme le disait le poète Alexander Pope il y a longtemps, « Les fous se précipitent là où les anges ont peur de marcher ».

La beauté est dans l’œil du détenteur (de Beeple)

L’hystérie financière actuelle compte certains des placements les plus absurdes que nous ayons vus dans nos carrières d’investisseur. Lorsque l’argent et le capital sont trop abondants, les investisseurs rejoignent le troupeau et achètent tout ce qui leur tombe sous la main. Nous vous présentons ci-dessous une œuvre d’art numérique d’une valeur de 91,8 millions de dollars.

Ce rectangle noir et ses trois orbes blancs est un jeton non fongible (Non Fungible Token ou NFT en anglais ) intitulé The Merge (La Fusion) par Pak.

Il a été vendu pour 91,8 millions de dollars américains le 2 décembre 2021, battant ainsi le précédent record établi par le NFT de Beeple Everydays: the First 500 Days (Tous les jours : les 500 premiers jours), vendu pour 69,3 millions de dollars américains en octobre 2020.

Nous comprenons que des personnes très riches achètent beaucoup de choses pour leur beauté, la fierté d’être propriétaire et probablement pour afficher leur richesse. De grosses sommes d’argent sont dépensées dans les ventes aux enchères pour des œuvres d’art et nos goûts vont vers l’art physique tangible. On peut donc facilement comprendre que le Salvator Mundi de Léonard de Vinci ait été vendu pour 450,3 millions de dollars américains en 2017. Nous sommes portés à croire que la folie spéculative pour tout ce qui est numérique est à l’œuvre avec les NFT. Il est possible que le groupe de personnes qui a acquis The Merge trouve sa beauté incomparable, mais nous pensons qu’il y a une forte dose de cupidité à l’œuvre dans ce cas-ci. Là encore, si vous avez gagné des milliards avec une monnaie numérique farfelue comme le Dogecoin, vous pourriez croire en la valeur des NFT.

Le pain numérique

Chez Canso, notre sixième sens nous démange lorsque des gens que nous connaissons se mettent à nous dire qu’elles placent d’importantes sommes d’argent en crypto, qu’elles achètent des terres numériques dans le Metaverse et qu’elles se lancent dans les NFT. Un proche d’un collègue s’est récemment vanté d’avoir acheté une écurie de chevaux de course en cryptomonnaie, incluant un étalon dont les descendants lui rapportent un joli bénéfice. Lorsqu’on gagne tant d’argent si rapidement et avec si peu d’efforts, pour les chanceux concernés, le reste de la société observe avec envie jusqu’à ce qu’il ne puisse plus résister. À ce moment-là, cela devient une véritable hystérie financière. Les personnes éminentes et les institutions ressentent le besoin d’être impliquées, de peur de perdre leur statut social élevé.

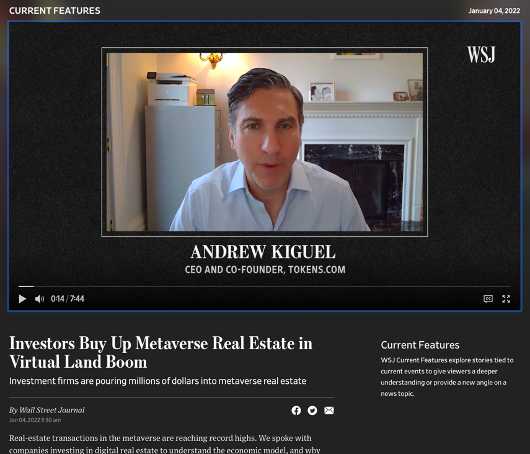

C’est ainsi qu’ils donnent aussi leur avis sur les grandes fortunes disponibles. La capture d’écran de la vidéo du Wall Street Journal ci-joint en est la preuve. Andrew Kiguel, connu pour être le PDG et cofondateur de Tokens.com, affirme tout en éloquence et expertise qu’acheter un terrain dans le Metaverse, c’est comme « acheter un terrain à New York il y a 250 ans ».

Nous ne partageons pas l’avis de M. Kiguel. Quelque chose qui est physiquement rare et ne peut être reproduit a une valeur innée. Un véritable front de mer dans les Caraïbes ne peut pas être reproduit facilement à Edmonton, en Alberta. Le West Edmonton Mall est un substitut physique convenable en cas de journée d’hiver glaciale, après des coûts de construction et des dépenses énergétiques considérables. Les mondes numériques ont certainement de la valeur pour ceux qui veulent les utiliser, mais les concurrents potentiels sont aussi infiniment nombreux que la capacité internet infinie pour les héberger. Lorsque quelque chose de plus attrayant sera « développé », nous pensons qu’il y aura beaucoup de villes numériques fantômes dans le Metaverse. Le succès numérique peut être éphémère. Rappelons-nous du destin de Napster, AOL et Yahoo.

L’épine dorsale numérique de Canso

Vous pensez probablement que Canso est vieux, sclérosé et déphasé par rapport au miracle numérique qui nous entoure. Nous ne sommes pas d’accord. Depuis de nombreuses années, Canso est un grand partisan de la technologie et de tout ce qui est en lien avec le numérique. Notre système de gestion de portefeuille, Toogood Evolution, est dans le nuage informatique depuis 1997, avant même que l’infonuagique n’existe. Nous sommes copropriétaires de Toogood Evolution, est dans le nuage informatique depuis 1997, avant même que l’infonuagique n’existe. Nous sommes copropriétaires de PortfolioHiWay, le premier courtier numérique en valeurs mobilières de plein exercice de l’OCRCVM au Canada, et nous avons investi directement dans de nombreuses entreprises numériques prospères.

Ce n’est pas un hasard. Notre fondateur et Directeur des Investissements, John Carswell, s’intéresse et s’implique depuis longtemps dans la technologie. En 1996, il fut l’un des fondateurs du Financial Pipeline, un site internet d’éducation financière, avant le boom internet des dot.com. Il s’agit de l’un des plus anciens sites internet existants et John a réalisé une grande partie de la programmation HTML originale. En 1998, il fut invité à faire une présentation à l’Association for Investment Marketing and Servicing sur les « implications de l’internet »” et a déclaré à son auditoire que l’internet allait changer à jamais le secteur de la gestion de portefeuille. Ce fut le cas.

Les spéculations numériques ne sont pas différentes

Comme nous vous l’avons dit un peu plus haut, chez Canso, nous profitons de l’innovation numérique depuis de nombreuses années et elle constitue le cœur et l’avenir de notre activité. Comme nos clients le savent bien, nous avons réalisé de nombreux placements fructueux dans des entreprises technologiques. D’autre part, nous reconnaissons les prémisses d’une bulle financière quand nous en voyons une. En tant qu’étudiants de l’histoire financière, nous savons que les nouvelles technologies conduisent à la folie financière, où la promesse de richesses inouïes mène inévitablement à un désastre financier pour beaucoup.

Doucement, la promesse d’une nouvelle technologie devient une hystérie collective au sein de la société. Les croyants claironnent au sujet de leurs succès financiers, et les quelques sceptiques restants sont contraints de se soumettre en silence au risque d’être évincés par leurs pairs et leurs supérieurs. Il n’y a pas une grande différence entre M. Kiguel qui fait la promotion de l’achat de terres dans le Metaverse en 2022 et John Law qui faisait la promotion des richesses incalculables de la nouvelle colonie française du Mississippi, il y a plus de 300 ans, en 1720. Il s’agit dans les deux cas d’idées et de mondes nouveaux et passionnants qui captent l’imagination de la société.

Tous deux reposent sur l’émission excessive de monnaie Fiat, propre à leur époque. John Law a créé la monnaie de papier et la Banque Royale, première banque centrale du monde, pour permettre l’envolée du cours des actions de la Compagnie du Mississippi et financer les dettes de la France. M. Kiguel compte sur les largesses monétaires du descendant de la banque centrale de Law, la Réserve fédérale de Powell, qui continue de déprécier ses dollars américains pour alimenter les avoirs de Kiguel dans le Metaverse et lui permettre de s’enrichir dans le monde réel.

Nous ne sommes pas de bonne compagnie lors de dîners en plein sommet du cycle financier. Il est difficile de ne pas remarquer que ces spéculations numériques suivent le chemin déjà emprunté des spéculations financières de l’histoire. L’hystérie actuelle autour du numérique et des cryptomonnaies va mal finir, comme celle autour des bulbes de tulipe hollandaise, des actions de la Compagnie française du Mississippi, des actions de la Compagnie britannique de la mer du Sud, du boom boursier des années folles, de la bulle des actions dot.com et de la crise du crédit. Comme nous l’avons déjà dit à maintes reprises dans ces pages, l’appréciation de la valeur des actifs financiers crée une plus grande valeur de garantie pour des prêteurs aux caisses remplies d’argent. Ceux qui gagnent de l’argent sur le marché immobilier de Toronto ont tendance à utiliser leurs « gains » pour acheter davantage de ce qui fonctionne bien et acheter plus de maisons. Les prêteurs n’attendent que de satisfaire leur avidité.

Ivresse causée par la hausse des actifs financiers

La hausse des prix des actifs financiers crée davantage de richesse virtuelle et les investisseurs sont encore plus obnubilés par le placement qu’ils ont choisi. C’est la même chose pour les investisseurs qui gagnent actuellement de l’argent avec les pièces numériques et les NFT. Ils ne peuvent littéralement pas croire que les prix vont baisser un jour. La réussite financière engendre également de vrais changements physiologiques chez les investisseurs qui gagnent de l’argent facile. Ils sont poussés à prendre encore plus de risques, car ils sont littéralement rendus ivres par les niveaux de testostérone que génère leur succès. C’est ce qu’a constaté le Dr John Coates dans ses recherches. Cette prise de risque accru conduit à de nouveaux placements dans ce qui a déjà augmenté en prix, conduisant à une dangereuse boucle de rétroaction qui ne se terminera qu’avec l’effondrement des prix et la liquidation des actifs qui ont le plus augmenté. La boucle autoalimentée des cryptomonnaies nous semble mûre pour une chute, lorsque l’argent normal deviendra plus dispendieux.

Lorsque « l’argent liquide est merdique » (Ray Dalio – « Cash is trash ») et que l’argent et le crédit coulent à flots, les spéculations financières se déchaînent. La vraie question est de savoir : lorsque l’argent et le crédit se feront plus rares, les choses changeront-elles ? Nous pensons que les choses sont déjà en train de changer. Comme le montrent les graphiques ci-dessus, les rendements obligataires sont en hausse, alors que la vision consensuelle des marchés et le discours des médias semblent désormais se pencher sur la rapidité avec laquelle les banques centrales vont resserrer leur politique monétaire pour faire face à ce qui semble maintenant être une inflation persistante et non « transitoire ».

Rendement en dividendes

Nous admettons être déroutés par la valorisation relative des actions et des obligations. Nous pensons que le « risque » consiste à disposer de votre argent lorsque vous en avez besoin. Une obligation vous assure un rendement bien inférieur à l’inflation actuelle et même à l’objectif de 2 % de la Réserve. Après plus de 40 ans de baisse des taux d’intérêt, les plus-values réalisées grâce à la chute des rendements obligataires ont attiré de nombreuses personnes sur le marché obligataire malgré des rendements dérisoires. L’avenir ne semble pas prometteur pour un investisseur obligataire.

En l’absence de gain en capital, les rendements actuels offerts sur les marchés obligataires ne sont pas attractifs, en raison du risque d’une hausse de l’inflation qui pèse sur le marché obligataire. Selon les monétaristes, la condition préalable à une hausse de l’inflation est un excès de monnaie, et nous en avons à revendre. La hausse de l’inflation est déjà là, avec un IPC américain en hausse de 7,0 % sur un an en décembre. Comme nous l’avons dit précédemment, le parallèle historique avec le début du choc pétrolier de 1973 nous pousse à nous demander si nous n’allons pas attendre en vain que l’inflation se modère comme l’ont fait nos parents dans les années 1970.

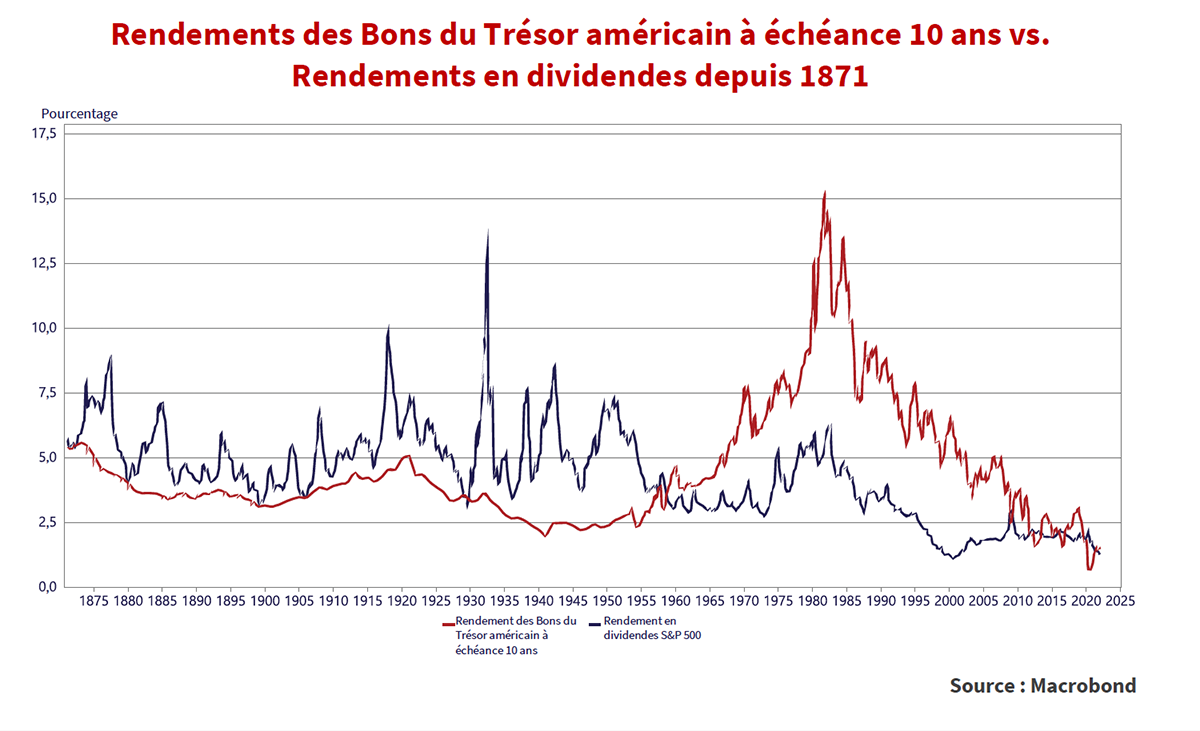

Il y a quelques bonnes nouvelles. Il y a encore des diamants bruts qui sont négligés sur le marché. Il nous semble que le rendement en dividendes des actions est actuellement très intéressant par rapport aux obligations. Le graphique ci-dessous montre le rendement des Bons du Trésor à échéance 10 ans par rapport au rendement en dividendes du S&P 500 sur les 150 dernières années.

Comme le montre le graphique ci-dessus, de 1871 à 1959, le rendement en dividendes des actions de l’indice S&P était supérieur à celui des Bons du Trésor à échéance 10 ans. Cela reflétait la perception des investisseurs selon laquelle les revenus des actions étaient plus risqués que ceux des obligations, en particulier pendant la période qui a suivi la Grande Dépression des années 1930. Depuis 1959, les rendements en dividendes sont généralement inférieurs aux rendements des obligations. En effet, les investisseurs sont friands des flux de trésorerie croissants des actions par rapport aux flux de trésorerie fixes des obligations. Les faibles rendements obligataires « d’urgence » pendant les programmes d’assouplissement quantitatif qui se sont succédé depuis la crise de la dette européenne ont donné aux rendements en dividendes un avantage sur les obligations en 2012 et 2016. Ce fut à nouveau le cas lors de la pandémie de COVID en 2020, lorsque les rendements obligataires ont chuté et que les rendements en dividendes ont augmenté.

On se demande donc pourquoi les investisseurs ne préfèrent pas le dividende ordinaire, sécurisé d’un émetteur dont le rendement est plus élevé que celui de ses obligations. C’est ce qui s’est produit pendant les marchés pandémiques et c’est encore le cas aujourd’hui pour de nombreuses actions. Une obligation ou une action émise par un émetteur solide et solvable disposera des flux de trésorerie nécessaires pour payer à la fois les intérêts de ses obligations et les dividendes. Il existe également des crédits d’impôt sur les dividendes qui augmentent l’attrait aux yeux des investisseurs imposables. Il se pourrait très bien que les actions ordinaires à dividendes élevés deviennent la « classe d’actifs à revenu » pour les investisseurs, si les rendements obligataires restent à un niveau égal ou inférieur aux rendements en dividendes pendant un certain temps.

Retour vers le futur des rachats d’actions

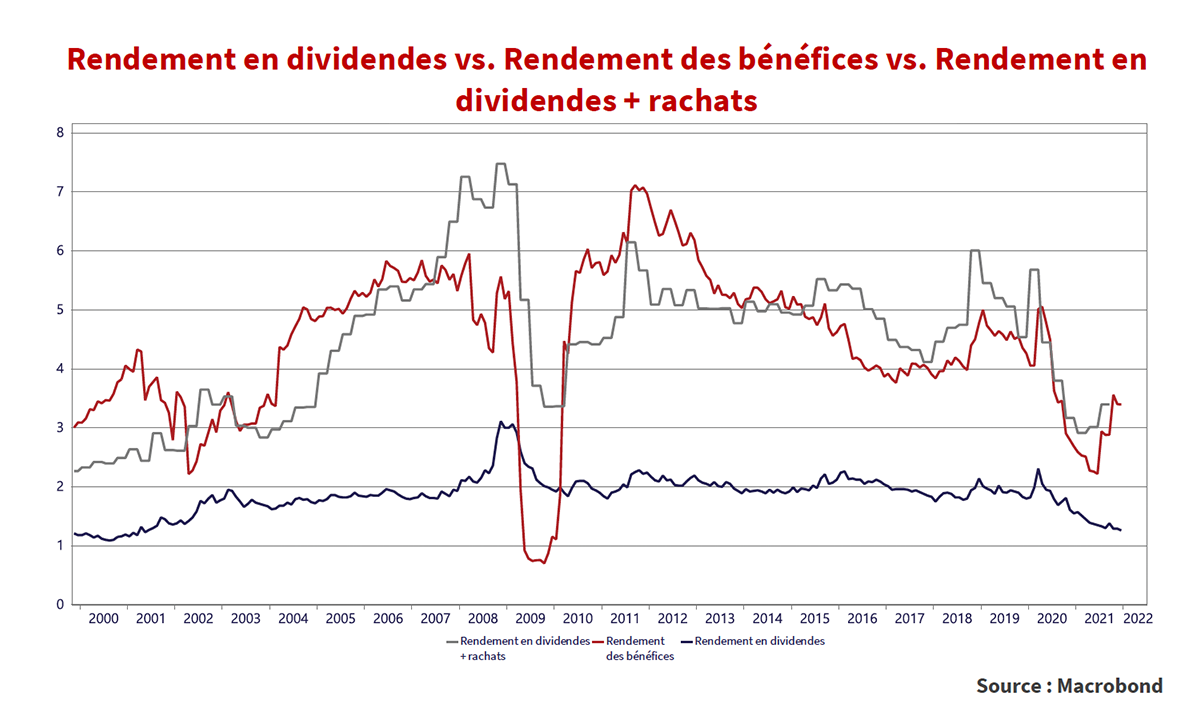

Les sociétés avaient pour habitude de verser leurs bénéfices sous forme de dividendes, mais aujourd’hui, elles rendent également de l’argent à leurs actionnaires en rachetant leurs actions. C’est ce qui est illustré dans le graphique ci-dessous. Il compare le rendement en dividendes de l’indice S&P 500 au rendement en dividendes avec rachat d’actions. Nous incluons ce graphique, car il constitue un bilan intéressant sur les émetteurs d’obligations de sociétés et leurs politiques en matière de dividendes et de rachat d’actions.

La ligne rouge représente le rendement des bénéfices du S&P, soit les bénéfices nets de tous les émetteurs de l’indice divisés par le prix cumulé de leurs actions. C’est ce que gagne le marché en termes de rendement. La ligne bleue illustre le rendement en dividendes, c’est-à-dire le versement total de dividendes divisés par les cours cumulés des actions. La ligne grise ajoute les effets des rachats d’actions par les émetteurs de l’indice.

Il est clair que le rendement en dividendes est beaucoup plus faible que le rendement des bénéfices, ce qui illustre le degré de sécurité des dividendes. D’autre part, la ligne du rendement en dividendes et rachat d’actions était généralement inférieure au rendement des bénéfices jusqu’à peu de temps avant la crise du crédit de 2007. La ligne grise au-dessus de la ligne rouge suggère que les entreprises se sont endettées pour racheter davantage d’actions que ce qui était possible avec leurs seuls bénéfices. Entre 2009 et 2010, le rendement des bénéfices est passé sous le rendement en dividendes, ce qui indique que les entreprises ont maintenu leurs dividendes grâce à l’endettement. Depuis 2015, les émetteurs ont accru leur effet de levier et ajouté de la dette pour financer leurs rachats d’actions. Ce n’est pas une bonne nouvelle pour les détenteurs d’obligations !!!

Passer outre les promotions

Le marché obligataire attend désormais que la Réserve relève les taux d’intérêt pour s’assurer que l’inflation soit réellement « transitoire ». Ça, c’est la bonne nouvelle. La mauvaise est que la Réserve n’a jamais réussi à augmenter les taux et à atteindre l’impossible « atterrissage en douceur » qu’elle souhaite tant. Il en sera de même cette fois-ci. La hausse des rendements ne sera pas favorable aux prix des actifs financiers, en particulier ceux qui sont peu soutenus. Une idée géniale sans activités ni plan d’affaires viable est une « promotion ». C’est généralement un moyen pour le promoteur concerné de gagner de l’argent sur le dos de personnes peu méfiantes.

Notre rôle n’est pas d’évaluer la popularité des actions mèmes et des pièces numériques. Nous examinons les émetteurs réels et les titres qui ont accès à leurs flux de trésorerie. Les gens gagnent de grosses sommes d’argent dans des placements très populaires et risqués, du moins sur papier. Si l’on prend le prix de la dernière transaction et qu’on le multiplie par l’encours d’une monnaie numérique comme le Dogecoin, celle-ci « vaut » des milliards. C’est alors que s’emballe la machine de la spéculation financière.

Cela suscite une prise de risque encore plus grande de la part de ceux qui ont « gagné » pendant l’hystérie actuelle du marché. Notre métier consiste à analyser les flux de trésorerie réels et potentiels de nos placements. Selon nous, lorsque l’argent et le crédit vont se raréfier, la situation va dégénérer alors que les spéculateurs adeptes de l’effet de levier tenteront de vendre leurs placements à risque et de mettre la main sur de l’argent liquide. Comme toujours, il n’y en aura pas assez pour tout le monde.

Au cours de l’histoire, la plupart des booms financiers ont été poussés par l’immense potentiel des nouvelles technologies, à l’instar de la promesse du boom actuel des « crypto ». Certains titres technologiques du boom des années folles, comme Radio Corporation of America (RCA), passé de 1,50 $ à 549 $ à son sommet en 1929 avant le krach boursier, n’ont jamais retrouvé leurs sommets. Aujourd’hui, la situation n’est pas très différente de l’effervescence de 1929 ou du boom boursier des eToys.com ou Pets.com en 2000, vous auriez perdu presque tout votre argent. En outre, les valorisations des actions étaient tellement élevées à l’époque qu’il fallait beaucoup de temps pour récupérer son argent, même sur une grande entreprise comme Microsoft, qui venait d’entrer dans sa phase de domination du marché et de forte hausse des flux de trésorerie. Un investisseur qui aurait acheté Microsoft le 31 décembre 1999 aurait dû attendre près de 16 ans, jusqu’en octobre 2016, pour retrouver le prix qu’il avait payé dans l’excitation grisante des marchés dot.com.

L’inestimable va devenir non-évaluable

Certains des actifs numériques et des sociétés associées dans lesquels les gens s’engouffrent aujourd’hui pourraient résister à l’épreuve du temps, comme RCA, et ils pourraient encore exister d’ici 10 ou 15 ans. Il n’y a aucune garantie qu’ils gagneront de l’argent ou qu’ils offriront un rendement décent. Cette fois-ci, une grande partie de la spéculation s’est portée sur les pièces numériques, les NFT et d’autres choses encore plus ridicules qui n’ont pas de flux de trésorerie : une écurie numérique avec des chevaux de course ou un terrain dans le Nirvana numérique. Nous pensons que bon nombre d’investisseurs vont apprendre la dure leçon suivante : peu importe la valeur qu’une chose a selon vous, lorsque vous êtes obligé de la vendre, elle vaut ce qu’un acheteur est prêt à payer.

Les objets que les adeptes du numérique « considèrent » aujourd’hui comme inestimables seront en fait non-évaluables s’il n’y a pas de plus idiot pour les acheter. Quelqu’un achètera-t-il des étalons de course numériques lors de la prochaine liquidation des marchés financiers ? Nous en doutons, mais le fait même qu’ils aient une quelconque valeur montre à quel point les banques centrales ont déprécié l’argent.