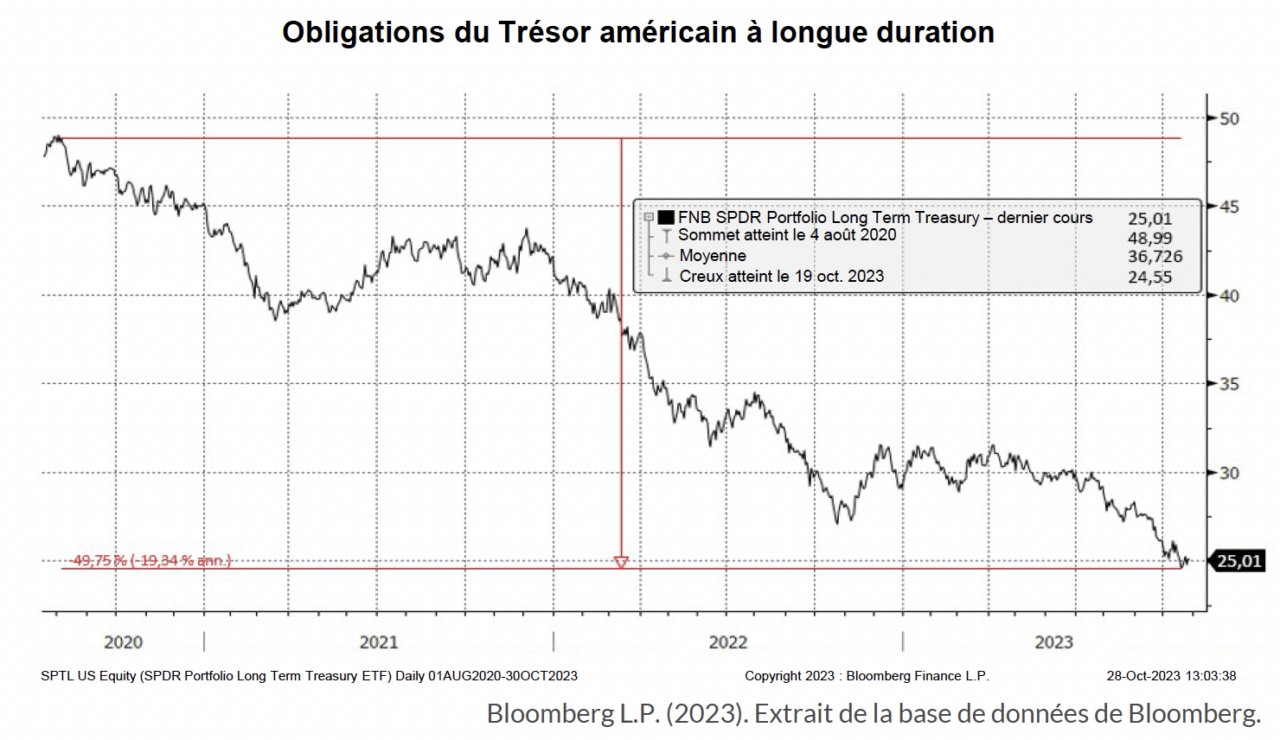

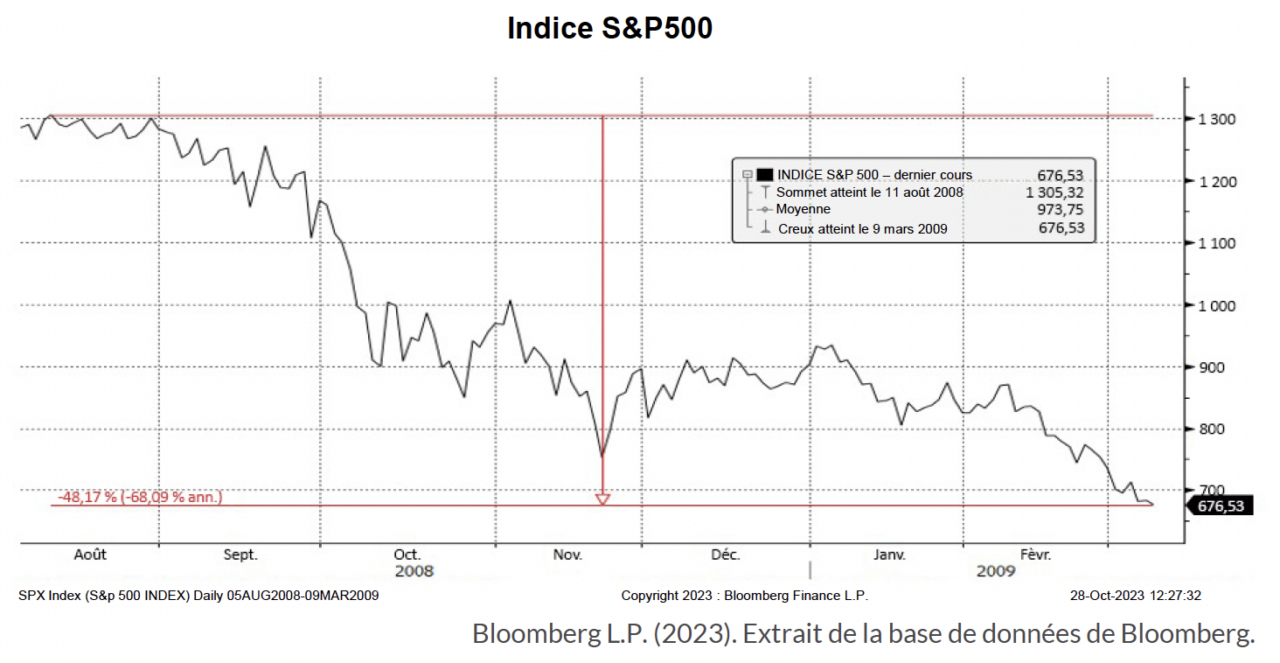

Au cours des fins de semaine qui ont suivi la fin du troisième trimestre, le marché baissier des obligations du Trésor américain à longue duration a dépassé les baisses cumulées du sommet au creux de l’indice S&P 500 pendant la crise financière de 2008-2009. S’il a fallu deux ans et demi de plus aux obligations du Trésor américain à longue duration pour atteindre ce nadir, ce n’est qu’un maigre réconfort pour les investisseurs qui se tournaient vers les obligations d’État pour obtenir plus de sécurité.

Bien entendu, les bas cours des obligations procurent généralement des rendements plus élevés, ce qui est avantageux pour les investisseurs, mais moins pour les gouvernements et les émetteurs d’obligations de sociétés. Jusqu’à maintenant, octobre 2023 a été l’un des mois les plus difficiles de toute la dernière décennie pour l’émission d’obligations de sociétés.

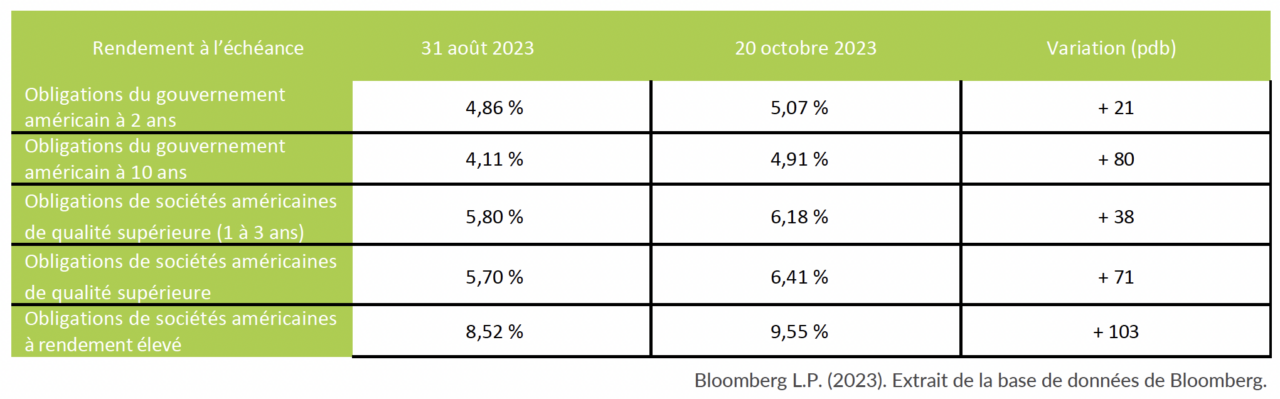

La hausse des rendements depuis la fin de l’été a été particulièrement spectaculaire, comme le montre le tableau ci-dessous.

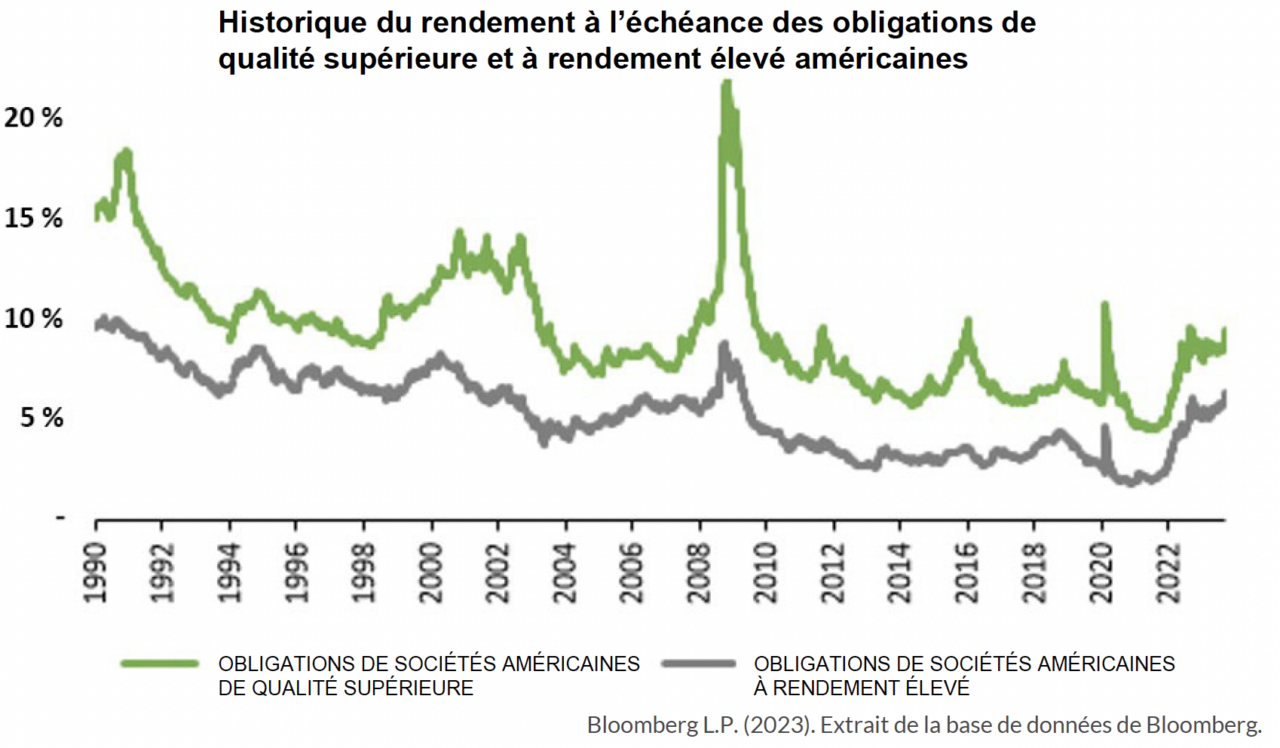

Comme nous l’avons mentionné dans nos commentaires des deux dernières années, les investisseurs doivent connaître les répercussions que pourraient avoir des taux d’intérêt plus élevés sur la valeur des actifs. Nous ne sommes pas en train de prédire l’évolution des taux d’intérêt, mais comme le montre le graphique ci-dessous, nous ne sommes manifestement pas en période inédite en ce qui concerne le niveau absolu des taux d’intérêt.

En tant qu’investisseur averti en titres de créance, cela représente le meilleur ensemble d’opportunités. D’une part, comme le montre le tableau ci-dessus, les obligations de qualité supérieure et à courte duration offrent des rendements intéressants, ce qui, l’été dernier, a même permis d’obtenir des rendements supérieurs à ceux des obligations semblables à longue duration. D’autre part, les occasions de rendement total plus élevé dans les sociétés dont le bilan n’est pas préparé en fonction de cette conjoncture de coût du capital élevé font en sorte que le transfert de la direction ou de la propriété de l’entreprise aux créanciers constitue la voie la plus prudente à suivre.

En particulier, entre les occasions d’obligations de sociétés à courte duration de qualité supérieure d’aujourd’hui et les occasions en difficulté potentielles qui se profilent à l’horizon se trouvent des milliards de dollars d’obligations de qualité supérieure à plus longue duration (5 à 15 ans) et des obligations de sociétés à rendement élevé de niveau supérieur. Étant donné la faiblesse des taux d’intérêt des années passées, le cours des obligations à coupon faible de ces émetteurs a été réduit, tout comme celui des obligations d’État. Selon la duration de chaque obligation et la valeur du coupon, le cours de ces obligations a chuté de 5 $ à 30 $. Selon Fulcra, ce sous-ensemble d’obligations de sociétés est particulièrement sensible à un événement présentant un risque positif.

Des taux d’intérêt élevés augmenteront probablement les taux de défaillance, ce qui peut semer le doute sur les obligations à rendement élevé en général, en faisant baisser le cours de toutes les obligations, certains inutilement, créant ainsi des occasions d’opérations à plus court terme. En outre, des occasions de placement intéressantes peuvent découler d’une liquidation ou d’une restructuration du bilan pour les investisseurs patients ou sensibles aux prix. Si cela est réalisé correctement, un investisseur peut bénéficier d’un rendement du capital plus rapidement grâce à la liquidation des actifs d’une société ou des avantages économiques futurs pouvant découler d’un bilan désendetté et d’une opération rationalisée.

Dans le monde des placements, nous sommes inévitablement confrontés à la nature cyclique des marchés. Il est essentiel d’avoir la souplesse voulue pour changer de cap, là où les occasions sont les plus intéressantes, pour assurer un rendement à long terme. Cela s’applique non seulement à des secteurs particuliers des marchés du crédit, mais également à des sections précises du bilan des sociétés.

Par exemple, Rite Aid a fait faillite début octobre et le placement de Fulcra dans les obligations garanties représente une occasion de tirer avantage de la liquidation possible des actifs de l’entreprise. De plus, le processus de restructuration pourrait créer une certaine tension concurrentielle, car la société a déjà demandé à des parties intéressées (Walgreens et Albertsons) d’acheter la totalité de leurs entreprises. Bien que la Federal Trade Commission (FTC) ait rejeté ces achats à l’époque, le secteur de la pharmacie de détail a depuis connu une concurrence accrue. Bien que le processus de faillite puisse être difficile à prévoir, les opérations et les cas antérieurs ainsi que la valeur des actifs peuvent servir de repères en matière de recouvrement. Les obligations garanties de Rite Aid ayant été cotées à 71 $, l’équilibre risque-récompense nous convient.

Bien qu’une diminution des occasions liées aux sociétés en difficulté soit possible, nous nous concentrons actuellement sur les obligations de sociétés à courte duration et de qualité supérieure, car nous examinons l’incidence du taux d’intérêt actuel sur le rendement général des entreprises.