La nouvelle normalité

Le terme « nouvelle normalité » a été utilisé pour décrire la période ayant suivi la crise financière de 2008, en partie parce que les politiques économiques non conventionnelles, comme la politique monétaire de taux d’intérêt négatifs et l’assouplissement quantitatif, sont soudainement devenues courantes. L’objectif de ces politiques était de fournir suffisamment de liquidités au marché en abaissant les taux d’intérêt pour faciliter la croissance de l’ensemble de l’économie. L’idée était que, si une société était en mesure d’emprunter d’argent abordable, elle pourrait augmenter ses dépenses liées aux projets d’immobilisations afin de développer ses activités principales, ce qui stimulerait la croissance économique. Cependant, la disponibilité de capitaux bon marché ne garantit pas que l’argent soit affecté à des projets d’investissement, et les capitaux bon marché rendent plus attrayant pour les sociétés un autre type d’investissement : leurs actions!

The Great Stock Buyback Frenzy

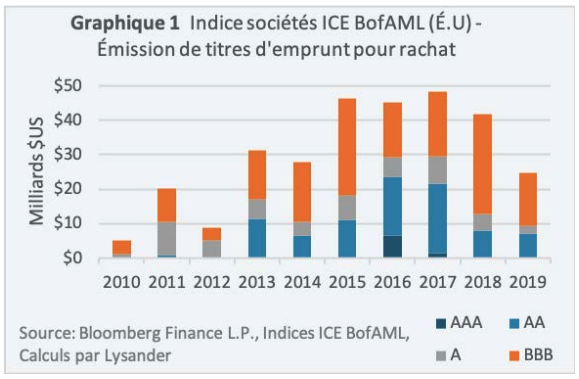

Au cours des dix dernières années, les sociétés américaines ont connu une frénésie de rachat d’actions en partie financée par « l’endettement par rachat d’actions », des titres d’emprunt émis par des sociétés dans le seul but de racheter leurs propres actions. De plus en plus, ces titres d’emprunt s’intègrent à l’indice d’obligations de sociétés américaines ICE BofAML (“l’indice d’obligations de sociétés américaines”). Au cours des dix dernières années, un total d’environ 299 milliards de dollars américains de titres d’emprunt a été émis et inclus dans l’indice d’obligations de sociétés américaines, dont plus de la moitié des émissions (156 milliards de dollars américains) sont notées BBB (graphique 1).

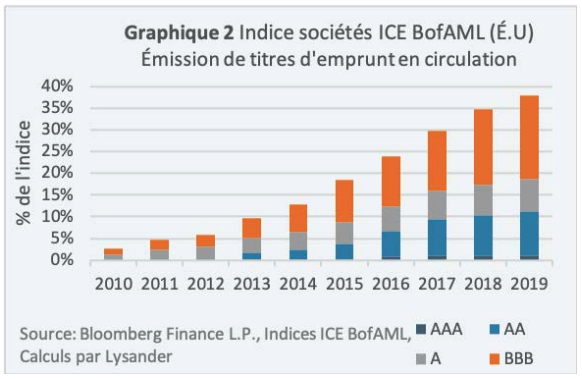

Ces émissions ont eu un effet considérable sur l’indice global. L’émission de titres d’emprunt est passée de seulement 2,7 % de l’indice d’obligations de sociétés américaines en 2010 à 37,9 % en 2019, la majorité des émissions en circulation en 2019 (19,3 %) sont notées BBB (graphique 2).

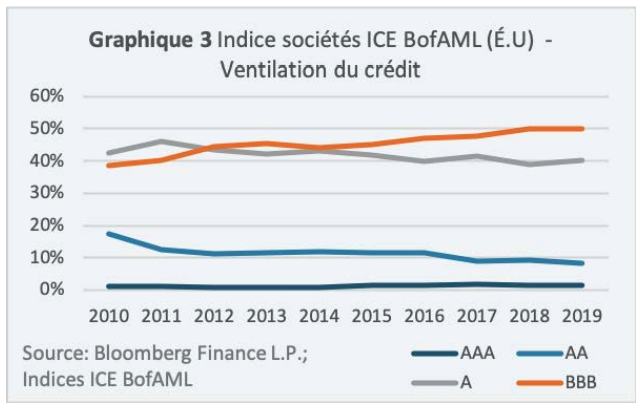

L’émission de titres d’emprunt pour rachat d’actions a également eu un effet d’entraînement sur la qualité de crédit globale de l’indice des obligations de sociétés américaines, qui s’est détériorée au cours des dix dernières années. La portion de l’indice notée BBB est passée de 35 % de l’indice en 2010 à 50 % en 2019 (graphique 3).

Sous la loupe : Le rachat d’actions

Le rachat d’actions, qui est un outil utilisé par les sociétés pour remettre à leurs actionnaires des fonds qui ne peuvent raisonnablement être réinvestis dans leurs activités, est habituellement financé par les flux de trésorerie disponible générés par les activités d’exploitation. Lorsque le rachat d’actions est financé par l’émission de titres d’emprunt, cela peut poser problème, puisque la croissance des activités d’exploitation ne peut être soutenue, le fardeau de la dette supplémentaire doit être couvert par des paiements d’intérêt réguliers et le capital initial doit être remboursé soit par l’entremise d’un financement par emprunt ultérieur ou par des flux de trésorerie disponibles accumulés.

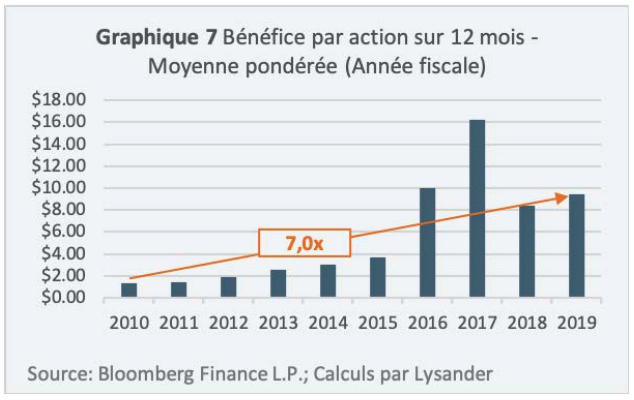

Comme les investisseurs ont tendance à se concentrer sur le bénéfice par action comme indicateur de la croissance des bénéfices d’une société plutôt que sur le résultat net du compte des résultats, cela incite les sociétés à réaliser le rachat d’actions pour augmenter le bénéfice par action, ce qui a pour effet de soutenir généralement un cours plus élevé des actions. Essentiellement, l’émission de titres d’emprunt peut être perçue comme risquant potentiellement de sacrifier la santé à long terme d’une société au profit de celle à court terme des actionnaires.

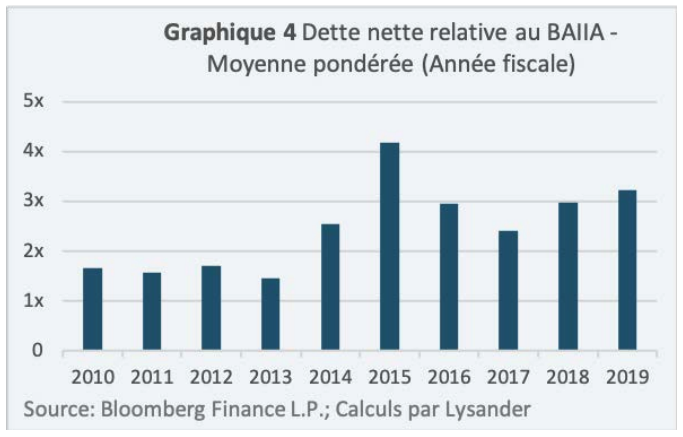

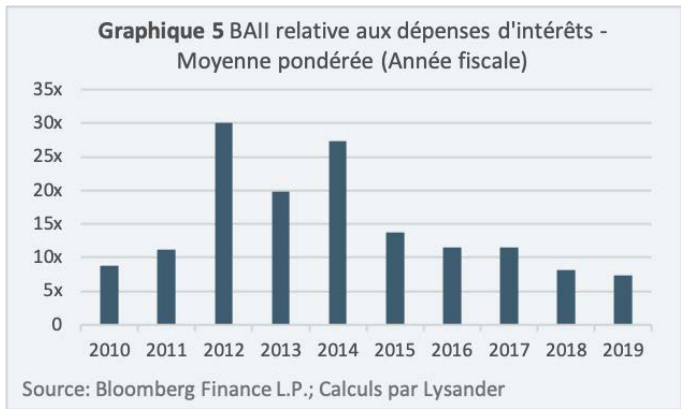

Pour illustrer le risque potentiel que représentent les titres d’emprunt dans l’indice d’obligations de sociétés américaines, les graphiques 4 et 5 montrent la dette nette moyenne pondérée sur le BAIIA et le BAII moyen pondéré sur les dépenses d’intérêt des 10 principaux émetteurs notés BBB de l’indice des obligations des sociétés américaines, respectivement1. Ce qui doit être retenu est qu’au cours des dix dernières années, le montant de la dette des sociétés a augmenté par rapport aux profits que celles-ci génèrent (graphique 4), et que le niveau de profits générés par rapport aux paiements d’intérêts affectés à cette dette a diminué (graphique 5). Ces deux tendances suggèrent une baisse générale de la santé financière.

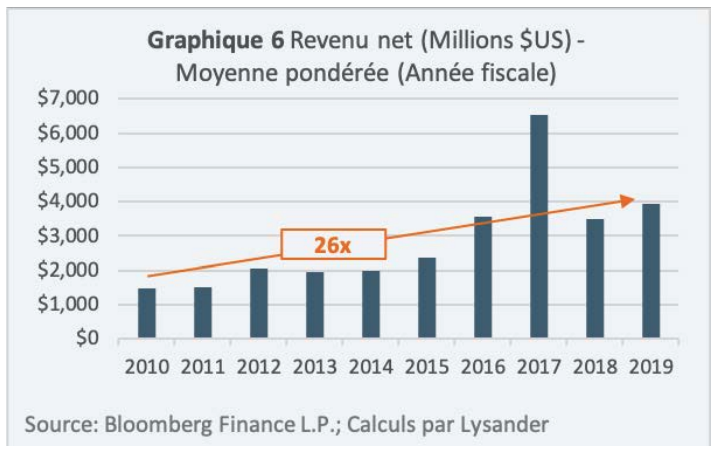

En outre, pour illustrer l’incitation des entreprises à procéder au rachat d’actions, les graphiques 6 et 7 montrent le revenu net moyen pondéré et le bénéfice moyen pondéré sur 12 mois, par action, des 10 principaux émetteurs notés BBB de l’indice obligataire des sociétés américaines, respectivement. Les principaux éléments à retenir à cet égard sont qu’au cours des dix dernières années, alors que le bénéfice net a augmenté de 2,6 fois, le bénéfice par action a augmenté de 7 fois, ce qui démontre la puissance du rachat d’actions!

Conclusion

Au cours des dix dernières années, l’émission de titres d’emprunt en vue du rachat d’actions de sociétés a augmenté de façon significative, et une part importante de celle-ci se reflète dans l’indice d’obligations de sociétés américaines, en particulier dans la catégorie de notation BBB. Alors que nous arrivons plus loin dans le cycle actuel du marché, les investisseurs devraient être plus sceptiques envers la croissance du bénéfice par action des sociétés, et chercher à savoir si celle-ci est due à la croissance des bénéfices des activités principales des sociétés ou aux rachats d’actions réduisant le nombre d’actions en circulation. Il convient également de tenir compte de la mesure dans laquelle l’émission de titres d’emprunt en vue du rachat d’actions a une incidence sur la santé à long terme des sociétés. Le risque lié à l’émission de titres d’emprunt en vue du rachat d’actions peut être comparé à un jeu de chaises musicales, où une telle émission pour rachat d’actions représente les joueurs et la liquidité du marché représente le nombre de chaises; si des chaises sont enlevées et que le nombre de joueurs continue d’augmenter, et que tous tentent de trouver un siège lorsque la musique cesse de jouer, la situation

risque de dégénérer.

1 Au 31 décembre 2019, la moyenne pondérée des 10 principaux émetteurs notés BBB de l’indice des sociétés américaines ICE BofAML était la suivante : Charter Communications Inc. (29,4 %), Union Pacific Corp. (19,0 %), AbbVie Inc. (16,7 %), Starbucks Corp. (6,6 %), ViacomCBS Inc. (6,4 %), Biogen Inc. (5,4 %), FedEx Corp. (4,7 %), Northrop Grumman Corp. (4,5 %), VMware Inc. (3,6 %), Discovery Communications Inc. (3,5 %).