Il s’est écoulé un bon bout de temps depuis la fin du troisième trimestre de 2022. Nous avons observé les marchés et attendu que les choses se calment.

Elles ne se sont pas calmées.

Nous sommes heureux d’avoir attendu avant de publier notre communication, car bien des choses ont changé au cours des deux derniers mois et quelque. Tout ce que nous aurions pu écrire pendant le premier mois et demi du trimestre semblerait maintenant complètement dépassé.

Des pics de rendement

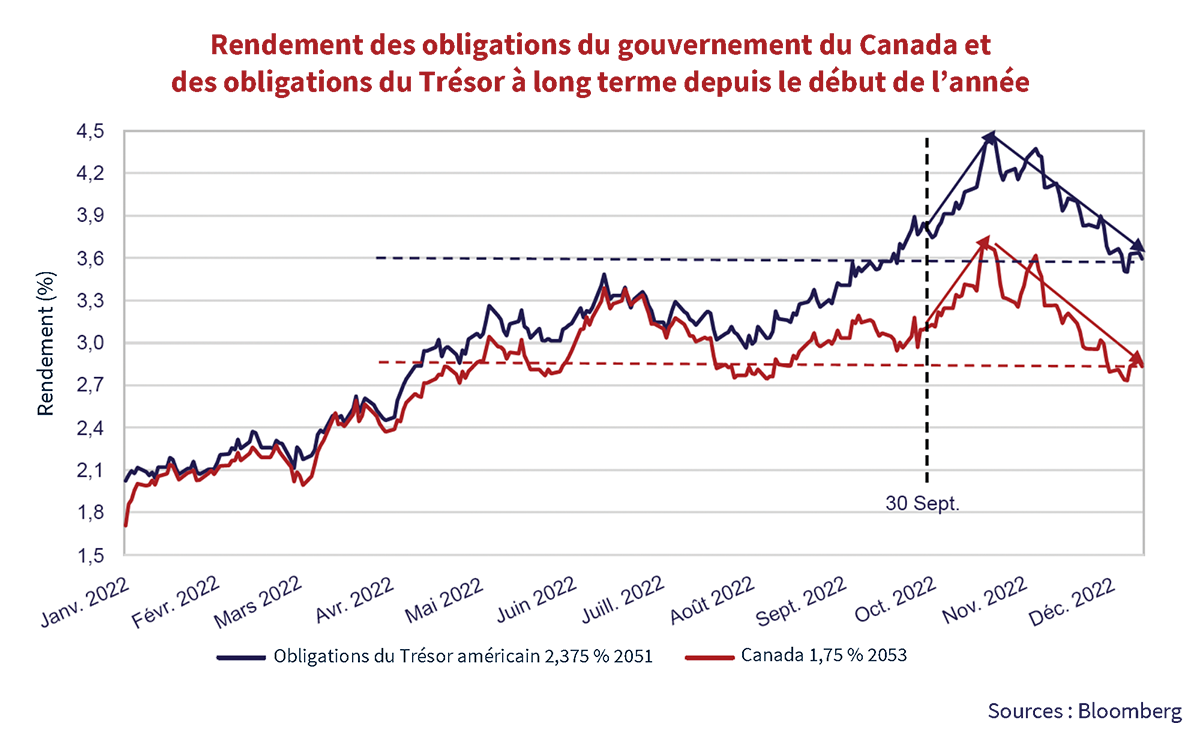

Le graphique ci-dessous, qui présente le rendement des obligations du gouvernement du Canada et des obligations du Trésor à long terme, montre à quel point les choses ont changé. Au 30 septembre, les obligations du gouvernement du Canada à long terme rapportaient 3,1 % et les obligations du Trésor, 3,7 %. Les rendements ont considérablement augmenté pendant près de deux mois, alors que les craintes croissaient, jusqu’à la troisième semaine d’octobre. Les obligations du gouvernement du Canada et les obligations du Trésor à long terme ont culminé à 3,7 % et 4,5 %, respectivement, en hausse de 0,6 % et de 0,7 %, respectivement.

Dès que le durcissement de la politique monétaire et la hausse des taux d’intérêt ont semblé ralentir éventuellement l’économie et l’inflation, les espoirs de rendement obligataire se sont ravivés.

Une reprise qui trébuche

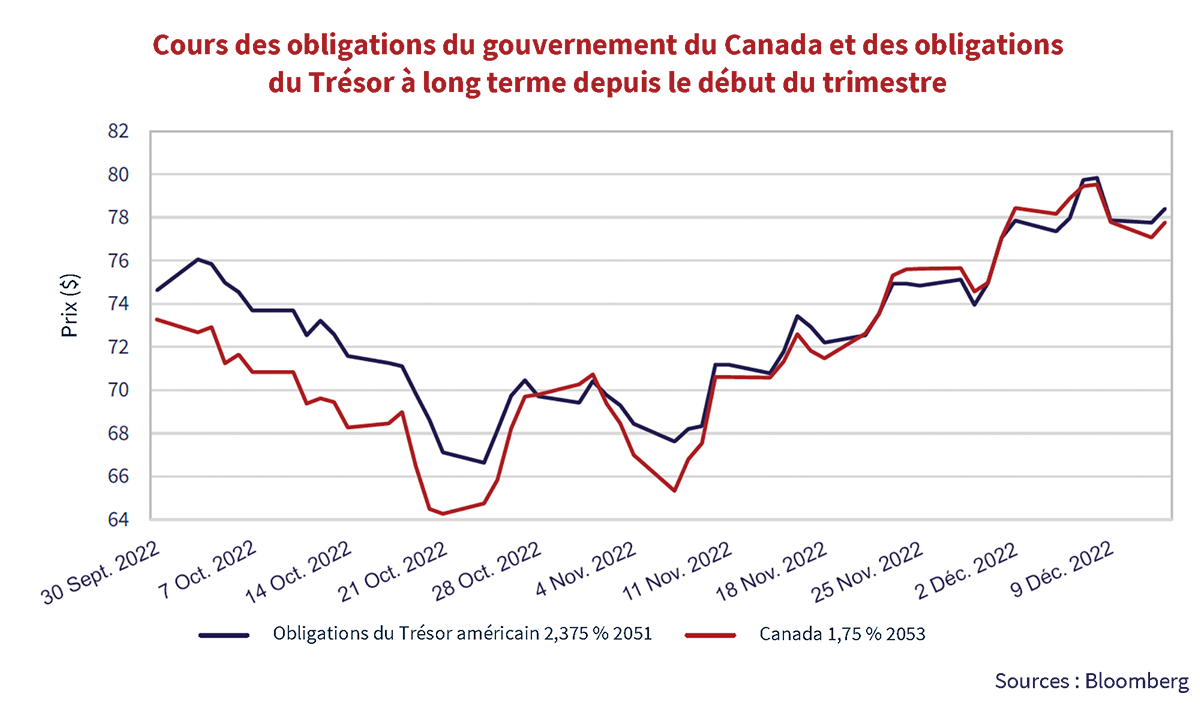

La reprise du marché obligataire n’a pas suscité beaucoup d’offres ou de ventes. Ceux qui voulaient quitter le marché étaient déjà partis depuis longtemps. Les cours des obligations ont grimpé en flèche et les rendements ont chuté de façon vertigineuse. Les rendements actuels de 2,8 % pour les obligations du gouvernement du Canada à long terme et de 3,6 % pour les obligations du Trésor connaissent maintenant une baisse nette plus importante que la hausse observée plus tôt dans le trimestre. Cela ne semble pas énorme, mais les obligations à longue duration progressent de plus de 20 % pour chaque variation de 1 % des rendements. Le tableau des cours ci-dessous montre à quel point la situation a été mouvementée.

Les obligations du gouvernement du Canada à long terme ont entamé le quatrième trimestre de 2022 à 73,27 $ le 30 septembre 2022 et atteint un creux de 64,27 $ le 21 octobre, en baisse de 12,3 %. Elles ont ensuite grimpé au cours actuel de 77,77 $, en hausse de 21,0 %, ce qui fait grimper leur cours de 6,1 % pour le trimestre jusqu’à présent. Les obligations du Trésor à long terme, qui s’établissaient à 74,63 $ le 30 septembre, ont chuté de 10,7 % à 66,63 $, avant de grimper de 17,7 % pour atteindre leur valeur actuelle de 78,41 $ , en hausse de 5,1 % pour le trimestre à ce jour.

La douleur à quel prix?

De toute évidence, les investisseurs en obligations estiment que la Banque du Canada et la Réserve fédérale ont fait assez pour ramener l’inflation à leur cible de 2 %. D’autre part, comme les investisseurs en obligations ont subi cette année la pire hausse des rendements et la pire chute des cours depuis les années 1970, il se peut que la « douleur sans gain potentiel » ait été une sorte de punition pour les gestionnaires en obligations qui fut pire que de prendre leur mal en patience et de continuer à suivre de près leurs indices de référence obligataires. Si un porteur de parts subit une perte de 15 % dans l’OPC que vous gérez et décide de vendre ses parts, c’est son problème. En tant que gestionnaire de portefeuille, si vous prenez le pire rendement du marché obligataire en 40 ans, vendez ensuite vos obligations et passez aux liquidités pour bloquer la perte, votre carrière s’envole.

Donc, personne ne vendait d’obligations et il n’y avait pratiquement que des acheteurs sur le marché. Comme nous le disons à nos employés, même si vous croyez que votre prédiction est parfaite, mais que le marché décide d’en faire à sa tête, c’était plutôt une opinion. Les ventes massives comme celles que nous avons constatées sur les marchés financiers cette année se terminent souvent par de fortes reprises, car ceux qui se sont bien positionnés couvrent leurs positions vendeur ou rachètent leurs titres sur le marché en question.

Le professeur acheteur-vendeur

Le professeur acheteur-vendeur a une fois de plus enseigné une leçon difficile. Les vendeurs se sont tournés vers les offres, ce qui a causé plusieurs baisses soudaines des cours. Malgré l’anxiété des teneurs de marché à l’égard de la « liquidité » sur le marché obligataire, les fortes pressions de vente ont attiré peu d’acheteurs. Les négociateurs ne détiennent jamais de titres dont la valeur est en baisse, de sorte que lorsque les derniers vendeurs se départissent de leurs positions par panique, les cours peuvent chuter violemment sur un faible volume.

Hausse du cours des offres

De même, quand les cours sont en hausse, le négociateur à qui on demande d’offrir un titre sans position de stock sous-jacente ajoutera une prime substantielle pour protéger son exposition. Lorsque le marché délaisse les personnes qui effectuent des achats, le cours plancher est déterminé par de meilleures offres à la suite d’un faible nombre de ventes. Les primes des négociateurs dépendent de l’état de profits et pertes dans leur compte. La hausse soudaine des cours après leur apparente descente à sens unique fait que les négociateurs et les investisseurs se démènent pour couvrir leurs positions vendeur et « s’investir ».

Il y a très peu de transactions lors d’un sommet ou d’un creux de marché. Un investisseur avisé apprend vite qu’il ne peut jamais déterminer le sommet ou le creux et accumule avant que le sommet ou le creux ne soit atteint. Facile à dire, mais très difficile à faire en pratique. C’est pourquoi l’indexation de placard est si populaire. Aucun gain pour les clients, mais la carrière du gestionnaire de portefeuille ne souffre pas beaucoup.

Les attentes du marché

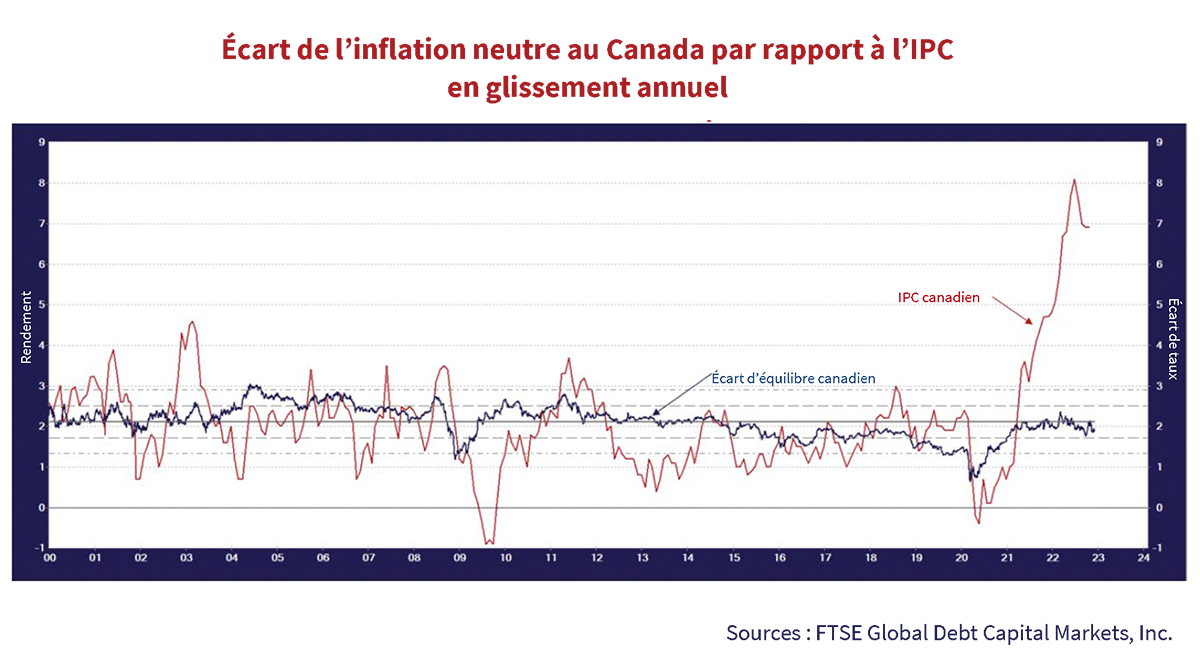

Quelles sont les attentes du marché obligataire en termes d’inflation? C’est une très bonne question et la réponse est en fait assez simple à découvrir grâce au développement des obligations indexées sur l’inflation, que nous avons abordé plus en détail dans notre rapport sur la position du marché, intitulé W(h)ither Inflation and Bond Yields (À propos de l’inflation et des rendements obligataires). Si le marché obligataire est « efficace », l’écart de taux, ou la différence entre les obligations nominales (conventionnelles) et les obligations indexées sur l’inflation devrait correspondre approximativement aux attentes maximales du marché en matière d’inflation, c’est-à-dire un « écart d’équilibre ».

L’écart d’équilibre

Le graphique ci-dessous présente l’écart d’équilibre entre l’indice des obligations à rendement réel (ORR) du Canada et l’indice des obligations du gouvernement du Canada.

Comme vous pouvez le voir dans le graphique ci-dessus, l’IPC varie beaucoup d’une année à l’autre, mais il a atteint en moyenne un peu plus de 2 % depuis 2000. L’écart d’équilibre est resté assez stable à ce point, jusqu’à ce qu’il chute avec l’IPC réel lors de l’assouplissement monétaire sans précédent, qui a commencé avec la crise de la dette européenne. Il n’a pas suivi l’IPC réel, qui a grimpé après 2017. Il a plongé au début de la pandémie, puis est revenu à un peu moins de 2 %, l’inflation ayant grimpé au-dessus de 7 %.

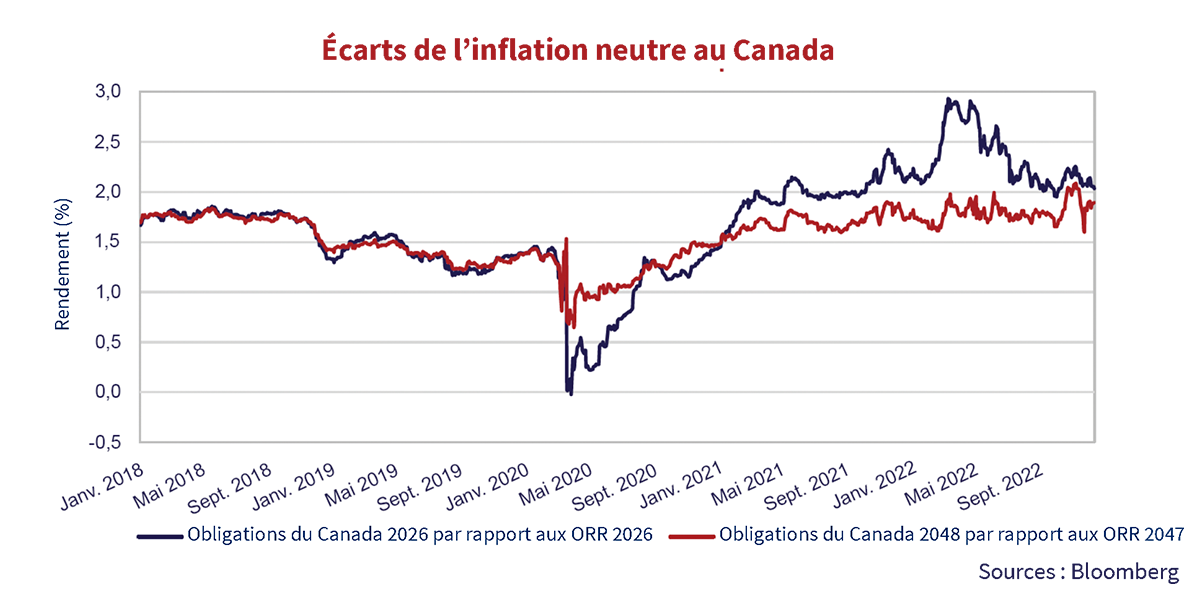

L’inflation prévue actuelle par l’écart d’équilibre est de 1,9 % sur 30 ans, ce qui compare les obligations du gouvernement du Canada à long terme aux ORR à long terme. Le jumelage des obligations du gouvernement du Canada aux ORR qui viennent à échéance en 2026 produit une inflation prévue de 2,0 % jusqu’en 2026. Il convient de noter que l’écart d’équilibre pour 2026 suivait l’écart d’équilibre le plus long avant la pandémie, mais qu’il s’en est écarté depuis le deuxième trimestre de 2019, tombant en dessous de celui-ci dans les premiers stades de la pandémie et qu’il a grimpé à près de 3 % pendant la frousse inflationniste de juin 2022, avant de converger récemment.

Un rendement troublant

Les marchés et l’écart d’équilibre prévoient donc actuellement une inflation maximale de l’IPC de 1,9 % à 2,0 %. Le problème des marchés est qu’ils se sont grandement devancés, en ce qui concerne les rendements des obligations du gouvernement du Canada à long terme. Au taux actuel de 2,8 %, le cours des obligations du gouvernement du Canada à long terme sur le marché semble être optimal, soit seulement 0,9 % au-dessus de l’IPC prévu par l’écart d’équilibre. Comment cela se compare-t-il aux données historiques?

Pas bien!

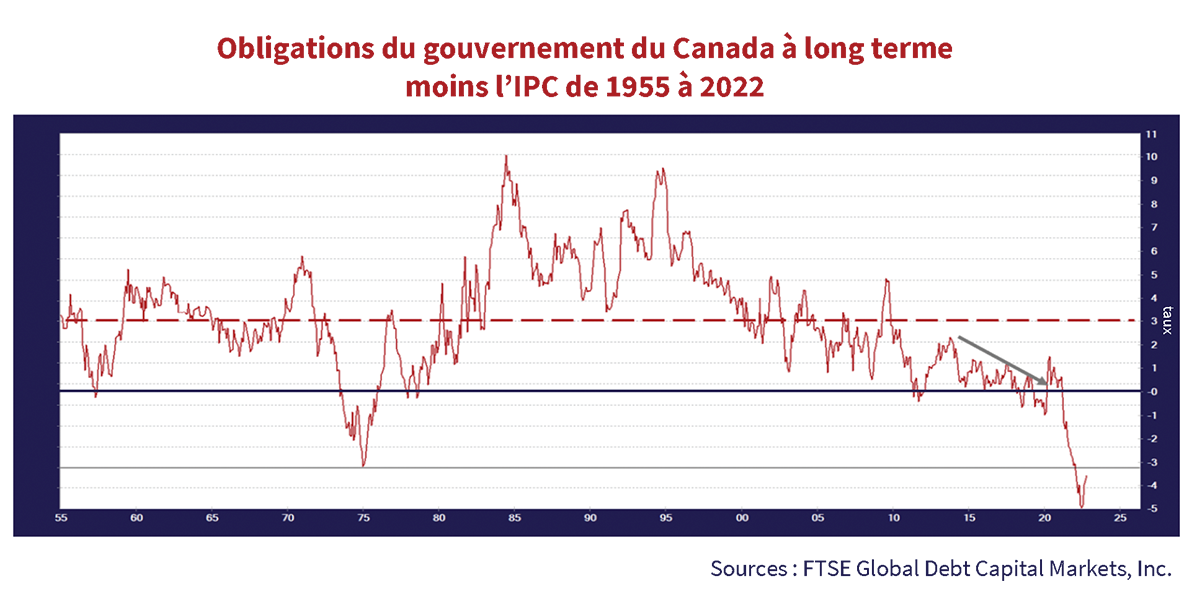

Bien que 0,9 % de plus que l’inflation puisse sembler amplement suffisant, c’est très bas d’un point de vue historique. En fait, comme l’indique le graphique ci-dessous, le « rendement réel » par rapport à l’inflation des obligations du gouvernement du Canada à long terme a rarement été inférieur à 1 %, sauf en périodes d’inflation plus élevée, comme dans les années 1970. L’inflation n’est pas l’amie d’un porteur d’obligations à taux fixe. Pendant cette période, les investisseurs en obligations ont attendu très longtemps que les rendements obligataires baissent. À la fin, ils appelaient cyniquement leurs obligations des « certificats de confiscation ».

La réalité des rendements

Depuis 1955, le rendement réel (le rendement moins l’IPC) d’une obligation du gouvernement du Canada à long terme est en moyenne de 3 %. Pour arriver à ce pourcentage, il faudrait que l’IPC descende à près de zéro, à 0,2 %, ce qui semble improbable, à moins d’une récession grave. Il n’arrive pas souvent dans l’histoire financière du Canada que le rendement des obligations à long terme soit inférieur à l’inflation ou qu’il soit négatif. Il est également intéressant de noter que le rendement réel actuel des obligations à long terme, soit -5 %, est le plus bas depuis 1955, battant même les années 1970, infâmes pour leurs taux d’inflation.

Tendances à la hausse ou au mensonge?

Pourquoi les investisseurs canadiens sont-ils si optimistes à l’égard des obligations du gouvernement du Canada à long terme? De toute évidence, ils croient que l’inflation se redirige vers la cible de 2 % de la Banque du Canada (BdC), si l’on en croit le marché et l’écart d’équilibre. C’est peut-être parce que bon nombre d’entre eux ont commencé leur carrière à une époque où la politique monétaire est très agressive et l’argent coule à flot. Le rendement réel des obligations du gouvernement du Canada à long terme (le rendement moins l’IPC) a été en moyenne de 0,3 % depuis 2010 et de -0,3 % depuis 2015!

La flèche grise marque la tendance à la baisse de 2015 à 2020, avant même la pandémie, qui est le résultat de l’énorme intervention « d’assouplissement quantitatif » sur les marchés obligataires par les banques centrales qui tentaient désespérément d’éviter toutes les crises financières possibles. En ont-elles trop fait? C’est ce que nous allons découvrir.

L’inflation n’est pas un nouveau sujet pour nous.

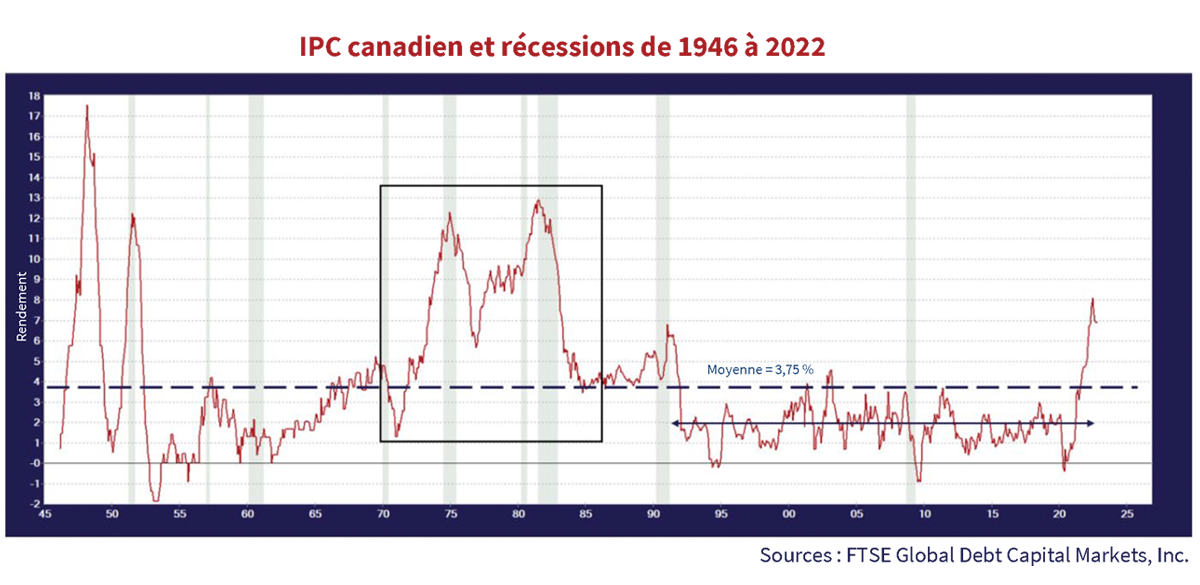

En septembre, nous avons publié notre Canso Position Report (Rapport sur la situation de Canso) sur l’inflation, mais nous pensons qu’il est approprié d’examiner de nouveau les données historiques, que nous présentons ci-dessous. L’IPC moyen en glissement annuel depuis 1946 s’est établi à 3,75 %, mais il s’est établi en moyenne exactement à la cible d’inflation de 2 % de la BdC depuis 1991, l’année où elle a adopté son régime de ciblage de l’inflation. Du moins, jusqu’à tout récemment, comme l’illustre le tableau ci-dessous.

Diminution des rendements en récession

Ce graphique montre très clairement que les récessions, indiquées en gris, réduisent l’inflation. Par exemple, l’IPC canadien était de 12 % en 1975 et a chuté à 6 % après la récession. Le problème de la Banque du Canada se voit dans le carré noir. L’inflation est ensuite passée de 6 % à un pic de plus de 12 %, avant que la récession encore plus grave de 1980 ne la fasse baisser à 4 %. C’est la période qui inquiète actuellement les banques centrales. Après avoir déclaré une victoire prématurée en 1976 après le choc pétrolier causé par l’embargo pétrolier de 1973, les autorités monétaires du monde entier ont perdu le contrôle de l’inflation. Cela semble inquiétant pour nous et pour les banques centrales.

Le cœur du problème de l’inflation

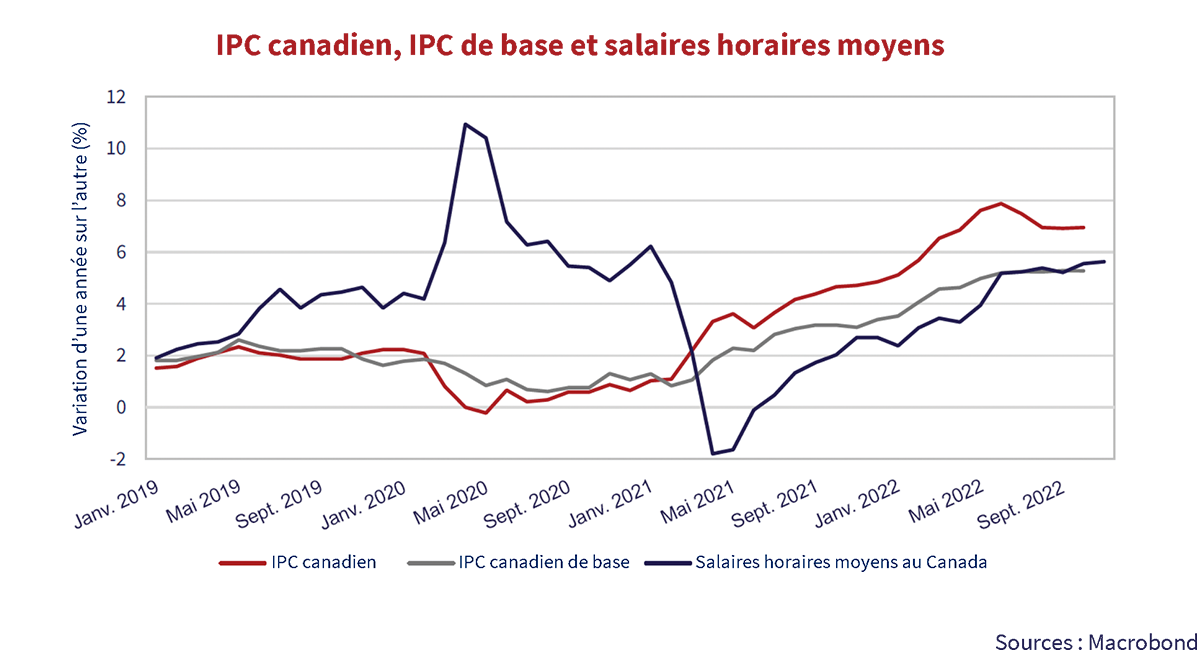

La question est de savoir si nous sommes dans une « spirale des salaires et des prix ». Le marché obligataire canadien pense clairement que ce n’est pas le cas, malgré l’IPC actuel de 6,9 %. Chez Canso, nous n’en sommes pas si sûrs. Cela signifie qu’il vaut la peine d’examiner les données, qui sont préoccupantes dans le tableau de l’IPC ci-dessous.

L’IPC global et l’IPC de base étaient à environ 2 % au début de 2019, avant la pandémie. Nous avons également représenté le salaire horaire moyen, qui est passé de 2 % à 4 % au printemps 2019, ce qui présageait peut-être la grave pénurie de main-d’œuvre que nous connaissons actuellement. La pandémie a vu les salaires monter en flèche de plus de 10 % d’une année à l’autre. Cette hausse spectaculaire s’est rapidement renversée et effondrée, pour finalement devenir négative au printemps 2021.

L’IPC en glissement annuel est tombé à 0 % en mai 2020, mais est remonté à 2 % en mars 2021. C’est à ce moment que le problème a commencé. Bien qu’elle ait déclaré avec confiance que la hausse de l’IPC était due à des chocs de prix « temporaires » causés par la pandémie, la BdC a été contrariée par la forte hausse de l’IPC, qui a atteint le niveau actuel de 6,9 %.

L’inflation des salaires

Ce qui nous inquiète, c’est la hausse de l’IPC de base et des salaires, qui ont maintenant grimpé et dépassé 5 %. C’est 3 % de plus que la cible d’inflation de 2 % de de la BdC. Maintenant, les salaires et l’IPC de base sont bloqués au-dessus de 5 %, avec un léger assouplissement de l’inflation globale, qui s’établit actuellement à 6,9 %. C’est ce qui inquiète la Banque du Canada.

La BdC sait que ses hausses des taux d’intérêt corrigent lentement la situation, mais l’offre abondante de fonds et la demande soutenue, qui s’accompagnent d’une offre de main-d’œuvre réduite, créent une situation propice à une forte augmentation des salaires. Les sondages sur les attentes salariales au Canada et aux États-Unis appuient également cette supposition, les attentes en matière d’augmentation salariale se situant dans la zone des 5 %. Qu’en est-il des prédictions alarmantes selon lesquelles une récession est imminente, sinon déjà présente? Nous nous dirigeons vers les bénéfices des sociétés et les écarts de taux, que nous considérons comme de puissants prédicteurs de récession.

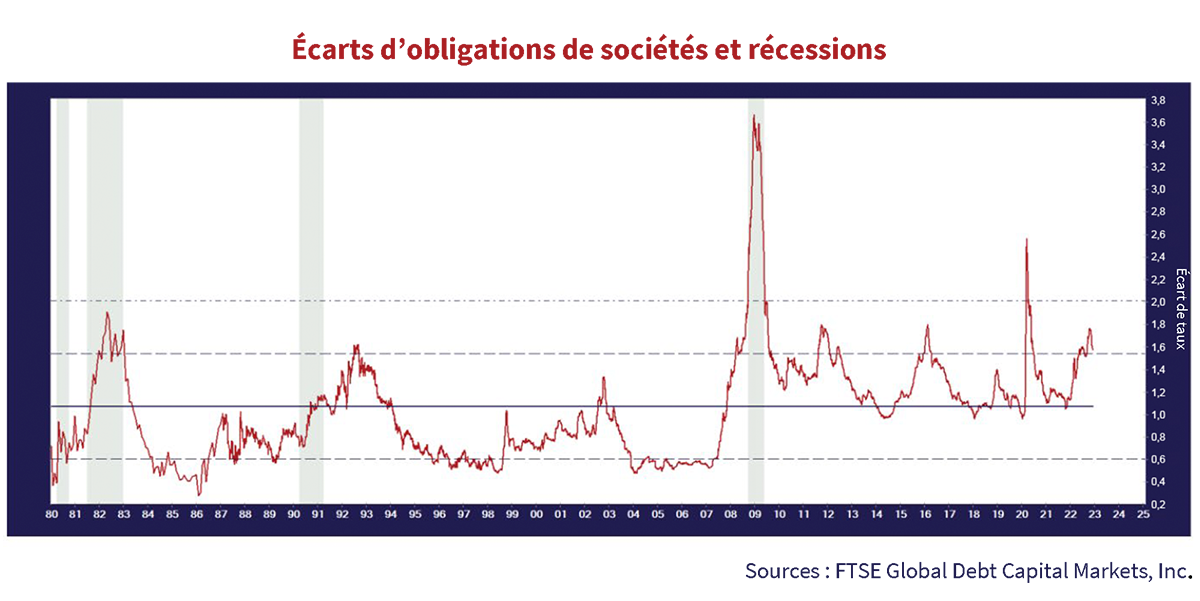

Sur le graphique ci-dessus, l’écart de rendement des obligations de sociétés est de 1,6 %, ce qui a été observé pendant les récessions. D’autre part, il y a eu cinq ou six périodes où les écarts de taux des obligations de sociétés ont atteint ces niveaux sans récession.

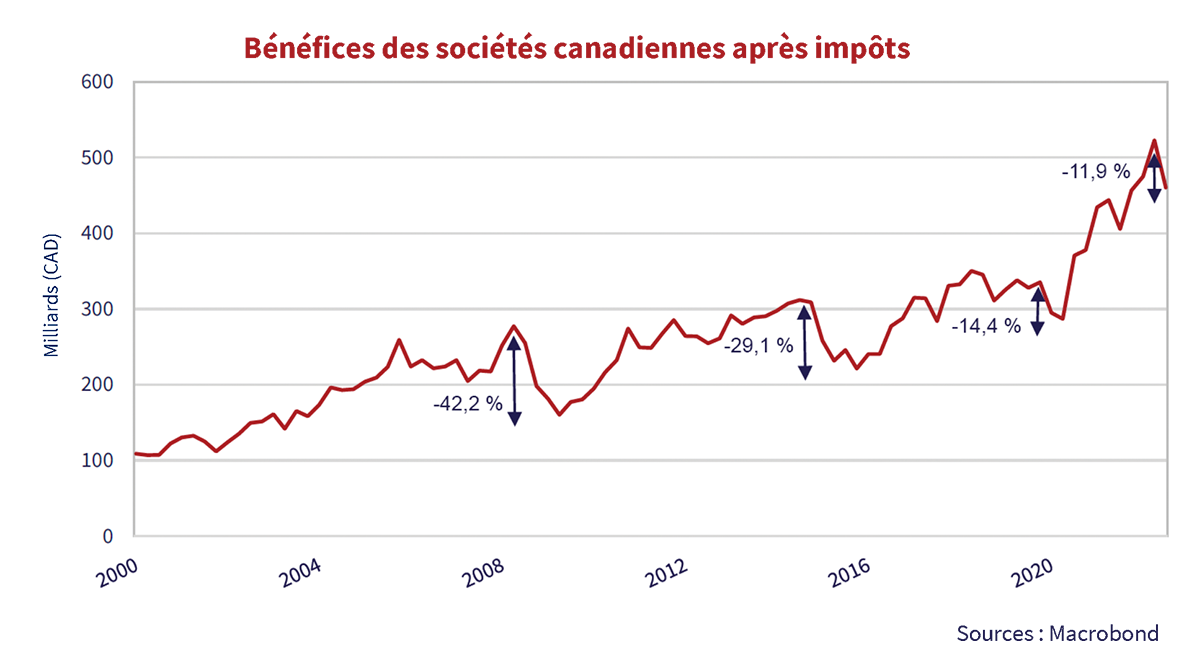

Les bénéfices des sociétés sont également mixtes, comme l’illustre le graphique ci-dessous. Les sociétés qui réalisent des bénéfices importants peuvent payer des impôts plus élevés. Elles peuvent aussi se permettre d’offrir une bonne rémunération à leurs employés. Le graphique ci-dessous indique que nous n’avons pas encore connu le type de chute des bénéfices des sociétés associée aux récessions. La grave récession qui a suivi la crise du crédit de 2008 et la faiblesse des bénéfices pendant la crise de la dette européenne en 2015 ont entraîné des baisses de 30 % à 40 % des bénéfices d’exploitation des sociétés canadiennes. À l’heure actuelle, les bénéfices des sociétés n’ont baissé que d’environ 12 %.

Une courbe croisée

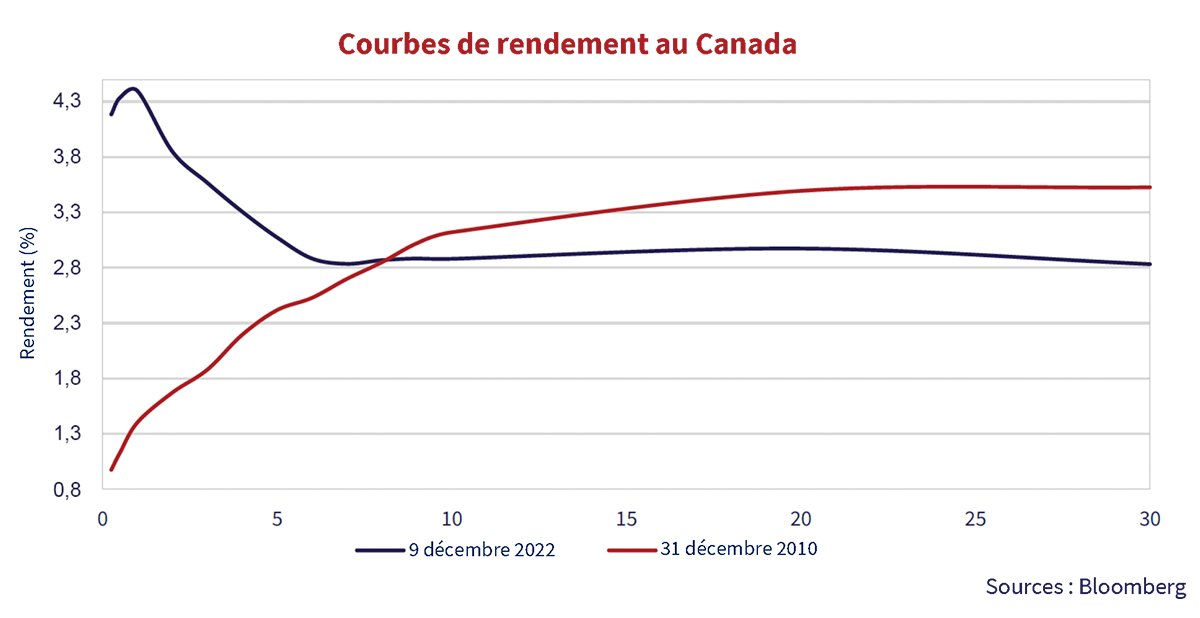

Qu’en est-il des investisseurs en obligations? Le graphique de la courbe de rendement des obligations canadiennes ci-dessous indique effectivement que l’extrémité à long terme de la courbe de rendement des obligations canadiennes est surévaluée. La courbe de rendement actuelle au 9 décembre 2022 est indiquée en bleu. Elle est en effet inversée, avec des rendements à court terme qui reflètent le resserrement monétaire de la BdC et des rendements à long terme qui font miroiter pour les investisseurs la baisse des rendements à laquelle ils sont devenus si habitués. Ils pourraient obtenir un rendement supérieur à 4 % avec des obligations du Canada à échéance de 1 à 2 ans, mais ont choisi de renoncer à 1 % de rendement et de s’en assurer un légèrement inférieur à 3 % avec des obligations du Canada à échéance plus longue.

La nouvelle courbe anormale

À titre de comparaison historique, et pour le simple plaisir de penser différemment de la majorité, nous avons également tracé la courbe de rendement au 31 décembre 2010. À cette époque, la grave récession qui a suivi la crise du crédit de 2008 avait fait baisser l’inflation de 3,5 % en août 2008 à -0,9 % en juillet 2009. En décembre 2010, l’inflation était revenue à 2,4 % et les investisseurs en obligations s’inquiétaient de l’assouplissement monétaire de cette période. Les rendements des obligations du gouvernement du Canada à long terme ont atteint 3,5 %, dépassant l’IPC de l’époque de 1,1 %.

Cela nous porte à croire que les investisseurs en obligations, dans leur empressement à ne pas rater une reprise du marché, sont exposés à la « normalisation » de la courbe de rendement. Les investisseurs devraient se tourner vers la partie à court terme de la courbe de rendement canadienne pour obtenir la meilleure combinaison risque-rendement. Il faudra une récession très grave pour que l’inflation diminue considérablement. La BdC est déjà en train de passer en mode de « dépendance aux données », c’est-à-dire qu’elle croit avoir suffisamment ralenti l’économie et l’inflation, et veut attendre pour voir ce qui va se produire.

La victoire est-elle déclarée prématurément?

Nous espérons, bien sûr, que l’inflation diminuera, mais on ne peut raisonnablement présumer que la BdC atteindra bientôt sa cible de 2 %, compte tenu du fait que l’inflation de base et l’augmentation salariale frôlent actuellement les 5 %. L’écart d’équilibre indique que les investisseurs en obligations du Canada ont déjà crié victoire et retenu 2 % comme taux d’inflation pour les 30 prochaines années!

À notre avis, cette décision semble un peu prématurée. La confiance du marché obligataire canadien dans la Banque du Canada a peut-être été mal placée lorsqu’il a cru les assurances de cette dernière que la hausse de l’inflation après la pandémie était « temporaire ».

D’autre part, il se peut que nous soyons vraiment en récession. La bonne nouvelle, c’est que les taux d’intérêt à court terme et les rendements obligataires canadiens sont passés de presque zéro au début de 2022, à plus de 4 %. À l’heure actuelle, il est donc raisonnablement rentable de détenir une obligation du Canada à court terme. Si nous détenons une obligation du Canada à 1 an jusqu’à son échéance, nous recevons maintenant un beau 4,3 % d’intérêts. Comparez ce taux aux faibles pourcentages de 0,76 % au 31 décembre 2021 et de 0,16 % au 31 décembre 2020.

Nous faisons le pari que l’inflation restera plus élevée que prévu. Comme l’augmentation salariale et l’inflation de base se situent autour de 5 %, nous pensons que l’inflation et les taux pourraient demeurer supérieurs à 2 % pendant un bon moment. La désinflation des années 1990 ont vu la mondialisation désintermédier la production intérieure au profit des exportations chinoises bon marché. Avec la « délocalisation intérieure » et la croissance de l’économie des services après les fermetures liées à la pandémie, nous pensons que la main-d’œuvre du pays a un meilleur pouvoir de négociation, surtout avec les départs à la retraite des baby-boomers. La pandémie a accéléré le passage à la retraite de cette génération, ce qui signifie que les salaires pourraient continuer d’augmenter.

Rien n’arrête une reprise du marché

Malgré tout cela, lorsqu’un marché veut se redresser, c’est difficile de l’arrêter, même après la raclée subite par les obligations en 2022. Le marché obligataire américain vient d’accueillir chaleureusement les données de l’IPC des États-Unis du mois de novembre. Taux d’intérêt IPC américain L’IPC global a progressé de 0,1 % d’un mois sur l’autre en raison de la baisse des prix de l’énergie et l’indice de base a connu une hausse de 0,2 %, sa plus faible depuis longtemps. L’IPC global annuel atteint donc 1,2 % et celui de l’IPC de base, 2,4 %. L’ombre au tableau de l’IPC? Les salaires. Ils ont augmenté de 1,2 % au cours du trimestre, ce qui représente un taux annuel de 4,8 %, et de 5,1 % en glissement annuel. Cette nouvelle a semblé offrir à la Fed une excuse pour modérer son programme de resserrement. Il n’est pas clair si elle le fera ou non, mais bien sûr, les cours des obligations ont grimpé et les rendements obligataires ont chuté.

L’importance de la base monétaire

Qu’en est-il de tout le reste, demandez-vous naïvement? Les actions, le crédit, les estimations de bénéfices, les fusions et acquisitions, la campagne 2024 de Trump, la saga FTX/Sam Bankman Fried, et Elon Musk et Twitter? Hé bien tout tourne autour de la base monétaire – ne parlez surtout pas de resserrement! Rien d’autre ne compte vraiment pour les marchés financiers.

Tout tourne autour de la politique monétaire et des banques centrales Si les banques centrales veulent vraiment écraser l’inflation, elles peuvent le faire comme l’a fait la Fed en 1981. D’autre part, comme nous le savons par la réponse tardive des banques centrales aux pressions des coûts de la pandémie et l’inflation non temporaire que nous connaissons actuellement, les banquiers centraux peuvent vouloir paraître omnipotents, mais ils ne sont qu’humains.

C’est tout ce que nous avons pour l’instant.

Nous vous laissons avec quelques jeux de mots pour la période des fêtes :

Êtes vous enchantés par vos obligations saisonnières?

Avez-vous hâte au prochain numéro de la saltimbanque (du Canada)?

Joyeuses fêtes et obligation d’année!