Cinquante-cinquante

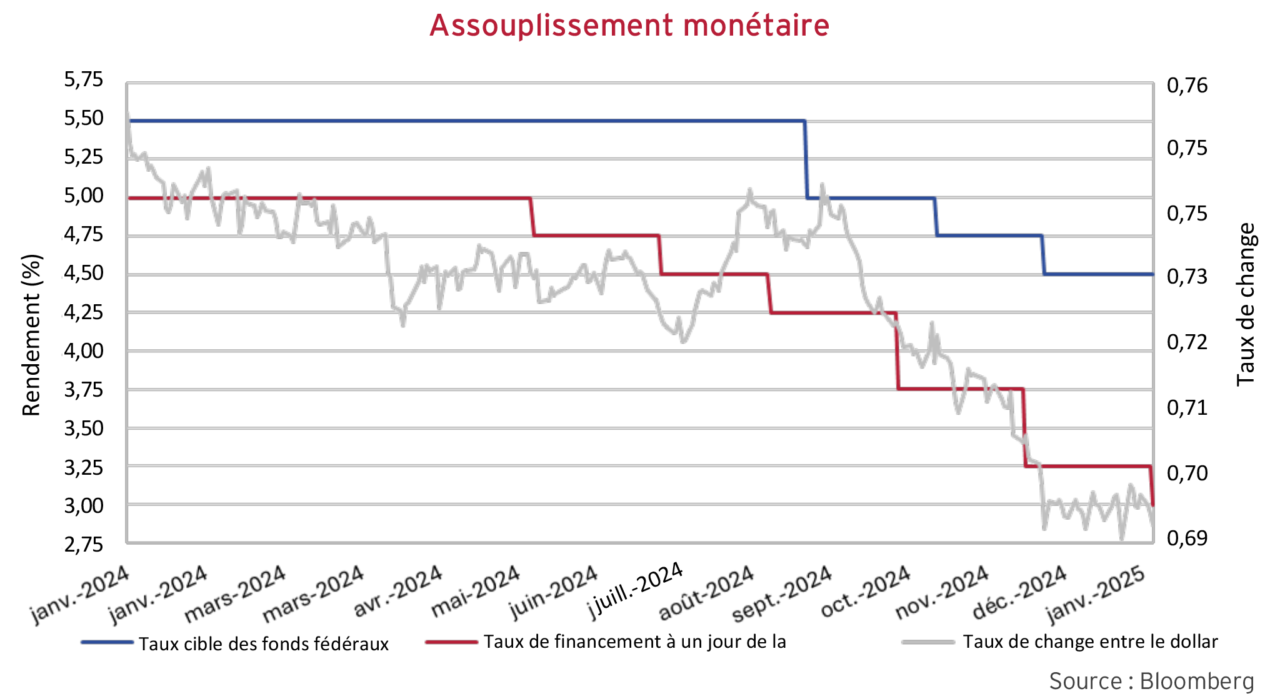

Au quatrième trimestre, la Banque du Canada (la « BdC ») a procédé à deux baisses de taux consécutives de 50 points de base (« pb »). Le taux de financement à un jour au Canada, qui était de 5 % au début de l’année 2024, s’établit maintenant à 3 % suivant la dernière réduction décidée par la BdC le 29 janvier. La baisse cumulée de 200 pb au cours des huit derniers mois est deux fois plus rapide que l’assouplissement opéré aux États-Unis, ce qui fait en sorte que notre taux de financement à un jour et notre monnaie sont beaucoup plus faibles.

Virage à 180 degrés

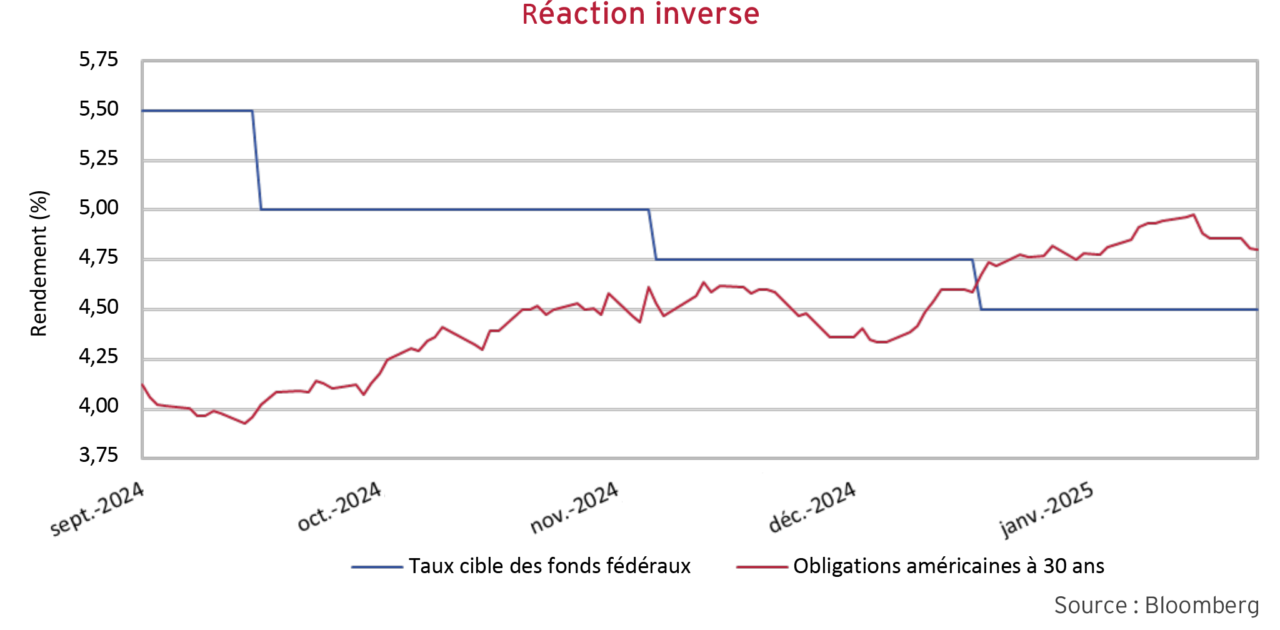

La baisse des taux administrés par les banques centrales ne s’est pas répercutée sur la courbe des taux. Depuis la première réduction adoptée par la Réserve fédérale des États-Unis (la « Réserve fédérale ») le 18 septembre dernier, le rendement des obligations américaines à long terme a en fait augmenté de 1 %. En termes de prix, cela représente une baisse de 15 %. Les mesures compensatoires ont eu pour effet d’annuler un renversement de taux qui durait depuis plus de deux ans.

La résilience de l’économie américaine a conduit la Réserve fédérale et les investisseurs obligataires à réévaluer la trajectoire future des taux d’intérêt, ce qui a entraîné une hausse du rendement des obligations à long terme. Bien que l’inflation ait diminué aux États-Unis, elle demeure supérieure à l’objectif de 2 % fixé par la Réserve fédérale. L’incertitude politique entourant la nouvelle administration Trump et l’inquiétude en découlant en ce qui touche à l’ampleur des déficits publics ont également accru la pression sur le rendement des obligations d’État. Les marchés obligataires craignent, à juste titre, l’incidence qu’auront sur l’inflation les réductions d’impôts et l’imposition de tarifs douaniers.

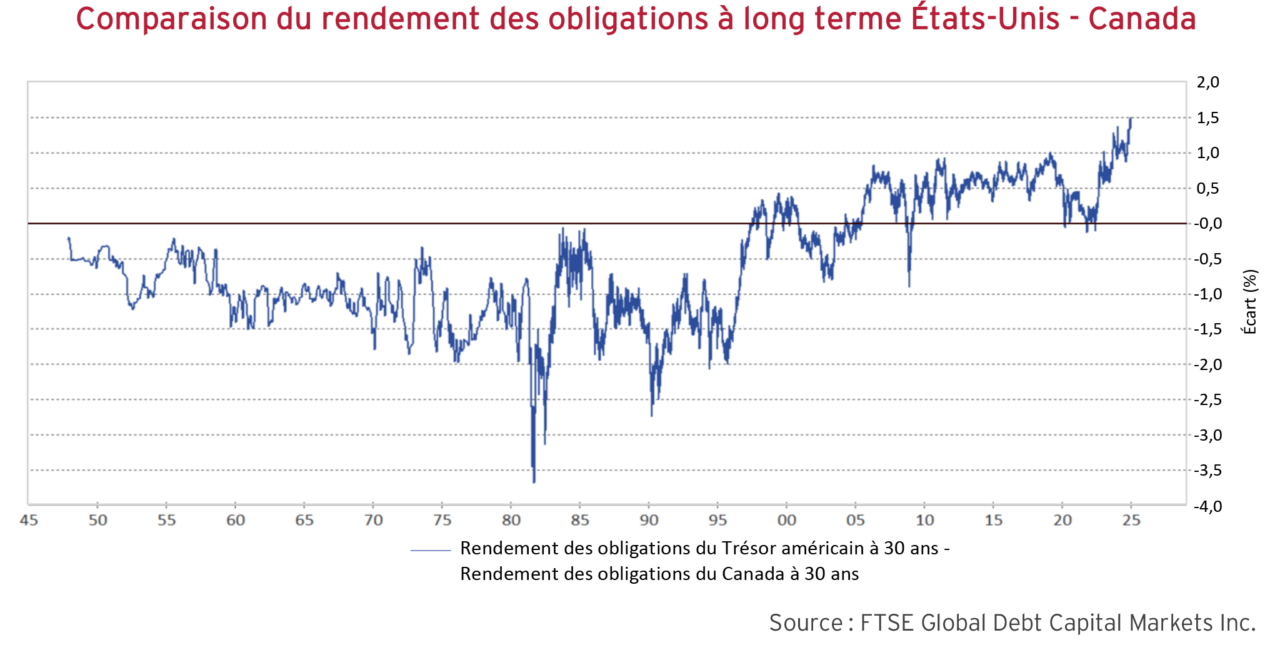

Prime à l’émission au Canada

Ce qui nous étonne, chez Canso, c’est l’écart croissant entre le rendement des obligations d’État américaines et canadiennes. De plus, les rendements obligataires à long terme ont augmenté au Canada, sans toutefois maintenir le rythme suivi aux États-Unis. Le rendement de l’obligation du Trésor américain à 30 ans est actuellement de 4,8 % contre 3,4 % pour son équivalent canadien. Cet écart de 1,4 %, ou 140 pb, est historiquement prononcé. Il faut remonter aux années 1940 pour noter un rapport de cette importance.

Canso a été fondée en 1997. Avant cela, le rendement des obligations à long terme des États-Unis avait toujours été inférieur à celui des titres équivalents du Canada. Mais, au cours des 28 dernières années, c’est souvent l’inverse qui s’est produit. Cela pourrait-il être dû au fait que le Canada affiche une meilleure qualité de crédit? Une économie plus vigoureuse? Un contrôle plus strict de l’inflation? Notre réponse à ces questions, c’est qu’il est peu probable que ce soit le cas. À notre avis, cette prime au Canada (ou escompte, selon le point de vue) ne repose pas sur les données fondamentales. Selon nous, si l’économie canadienne devait continuer de s’affaiblir, cela poserait un risque sous-estimé pour les rendements des titres à long terme du Canada, en particulier par rapport aux niveaux que l’on voit aux États-Unis.

Au bout du compte

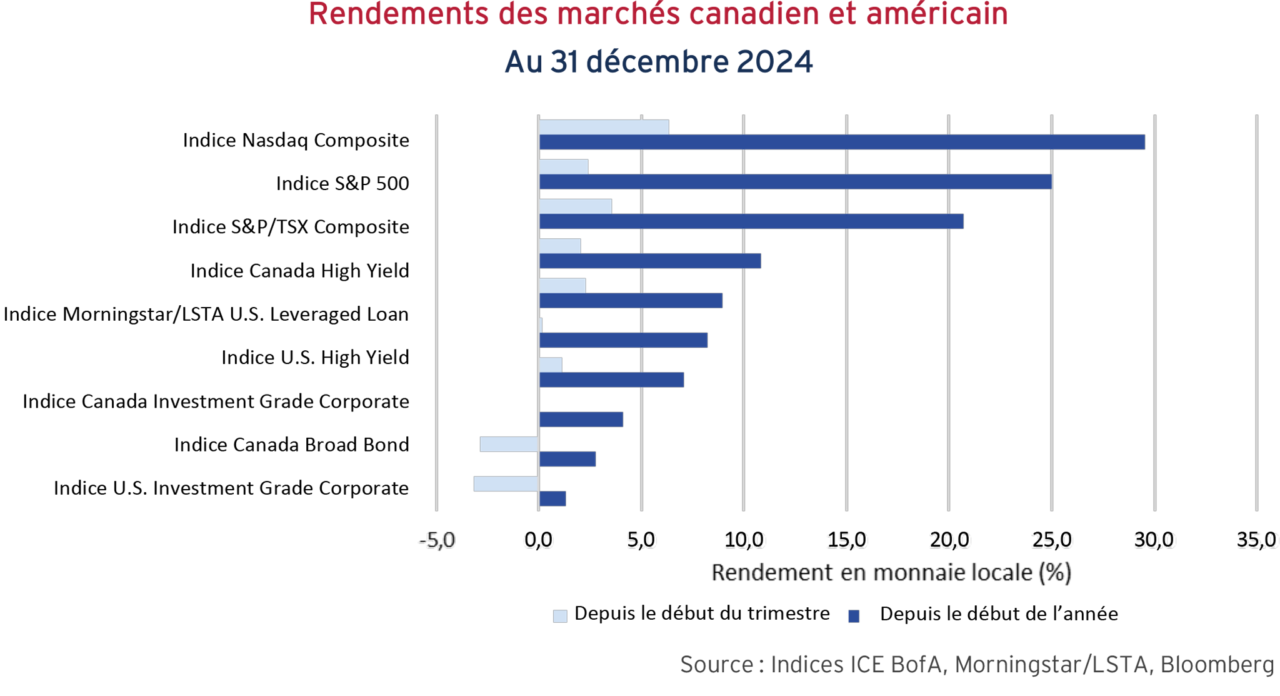

Les marchés boursiers ont poursuivi leur ascension au dernier trimestre de 2024. L’indice composé Nasdaq a mené la charge, en hausse de 6,4 %, grâce à l’optimisme soutenu des investisseurs à l’égard de l’intelligence artificielle. Les marchés canadiens ont également progressé, propulsés par les bons rendements dans le secteur des services financiers et de Shopify, notre chouchou du secteur technologique. Si les marchés boursiers ont accueilli avec satisfaction l’élection du président américain Trump, les marchés obligataires n’ont pas affiché le même enthousiasme. La période a été plus difficile pour les marchés américains des titres à revenu fixe, les taux des obligations d’État ayant été revus à la hausse. L’impact a cependant été contrebalancé grâce à l’appréciation du capital découlant de la diminution des primes de risque des obligations de sociétés. Les titres canadiens de qualité supérieure ont affiché des résultats atypiques au cours du trimestre, soutenus par des écarts de rendement des obligations à long terme de sociétés plus que suffisants pour contrebalancer l’incidence négative de la hausse du rendement des obligations d’État.

L’année 2024 constitue une autre année faste pour les actions et excellente pour les titres de créance, particulièrement ceux à rendement élevé. Malgré les piètres résultats des marchés obligataires américains au quatrième trimestre, tous les indices ont terminé l’année en hausse par rapport à 2023. Les actions et les titres de créance de sociétés ont poursuivi sur leur lancée, les investisseurs acceptant des évaluations de plus en plus coûteuses. Le risque de ne pas profiter de rendements élevés a maintenu les flux de liquidités dans les catégories d’actifs à plus haut risque.

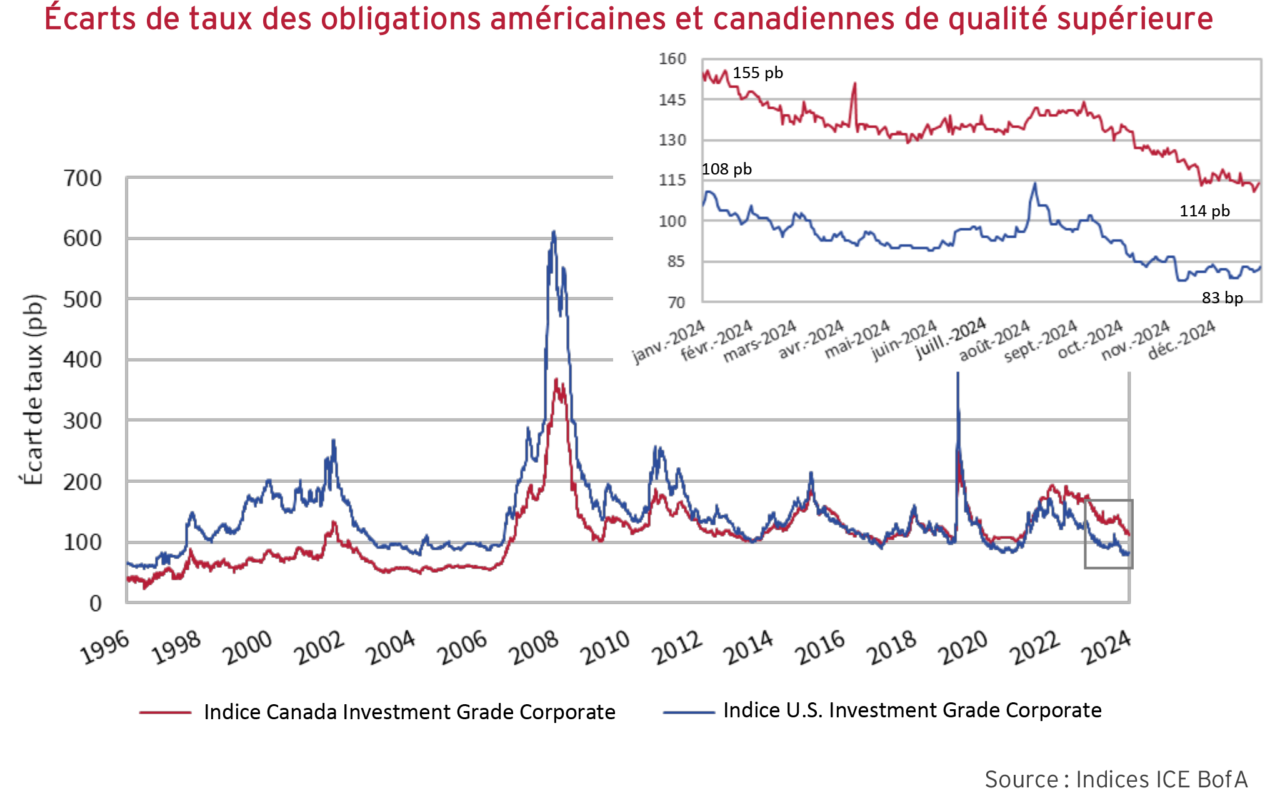

Au tour des sociétés

Le resserrement des écarts de taux s’est traduit par des rendements élevés pour les obligations canadiennes de qualité supérieure. Les écarts sur titres canadiens de qualité supérieure se sont resserrés de 18 pb au quatrième trimestre, et de 37 pb sur l’ensemble de l’année. Les émetteurs de titres de moindre qualité notés BBB ont réalisé les meilleurs résultats au Canada, les écarts se resserrant de 54 pb au cours de l’année, loin devant les 20 pb des émetteurs notés A. Le marché canadien des titres de qualité supérieure a également comblé l’écart avec les États-Unis grâce au resserrement relatif des écarts. Malgré cela, la dislocation entre les marchés se maintient, le marché canadien offrant à première vue une meilleure valeur relative.

Les investisseurs ont favorisé une hausse du risque de crédit par leur recherche du rendement supplémentaire proposé sur des titres de moindre qualité notés BBB. L’épicier canadien Metro Inc. a illustré ce sentiment en émettant en novembre une obligation de premier rang non garantie à 5 ans avec un écart de crédit de 81 pb, soit l’écart sur titres BBB à 5 ans le plus serré jamais enregistré. La prime de risque dérisoire n’a pas effrayé les investisseurs, qui ont fait quadrupler le volume du carnet d’ordres.

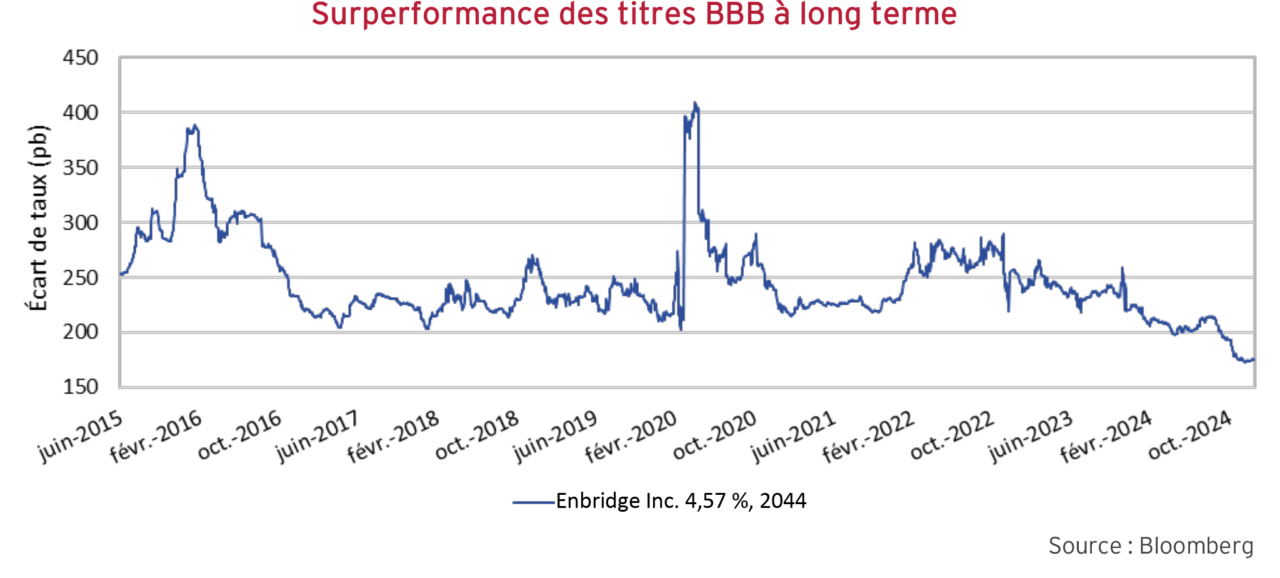

Plus loin sur la courbe, on trace ci-dessous l’écart d’une obligation d’Enbridge Inc. venant à échéance en 2044. Au cours de la dernière décennie, les investisseurs ont en général exigé une compensation supplémentaire de 2 % à 3 % par rapport à une obligation du Canada pour détenir l’émission notée BBB. Cette exigence a disparu au quatrième trimestre, car les investisseurs sont désormais satisfaits de recevoir bien moins de 200 pb de rendement supplémentaire pour détenir l’obligation non garantie d’Enbridge. Le graphique est semblable pour d’autres émetteurs de titres notés BBB, dont TransCanada Pipelines, Loblaws et Rogers Communications, qui se retrouvent tous en dessous de l’écart de 200 pb. Ce n’est pas exactement ce qu’on appelle une valeur éclatante.

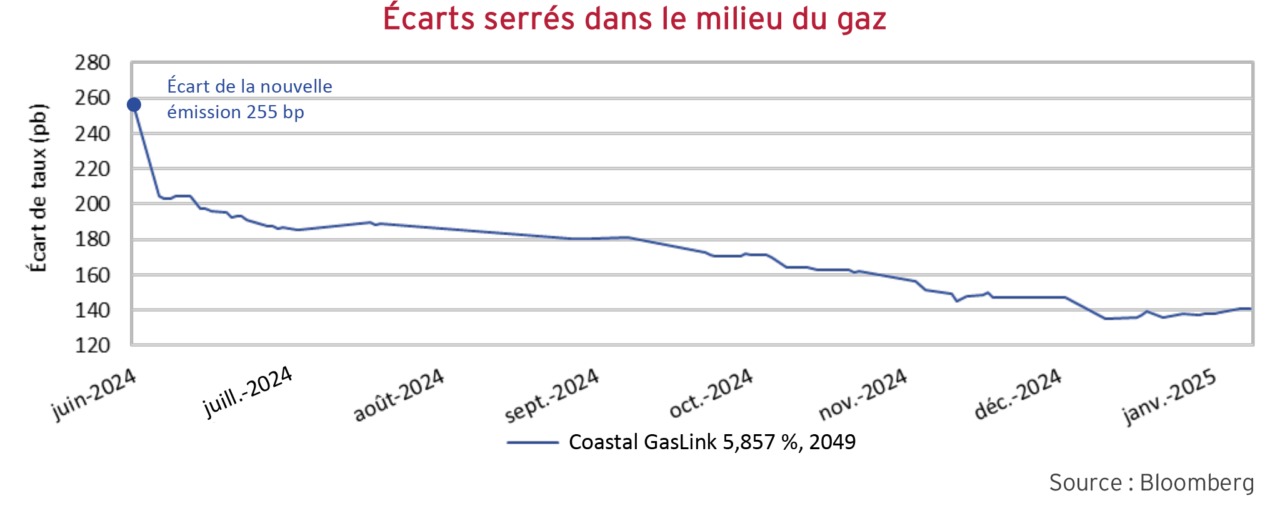

Écarts serrés dans le milieu du gaz

La plus grande émission d’obligations de société de l’histoire du Canada a produit l’un des graphiques les plus intrigants de l’année 2024. Coastal Gas Link, qui a émis 7,15 milliards de dollars de titres d’emprunt en juin dernier, a observé un resserrement spectaculaire des écarts de crédit après l’émission. La demande des investisseurs a surpassé l’offre record, ce qui a fait se resserrer les écarts de taux et poussé à la hausse le prix des obligations. L’obligation garantie 5,857 % de Coastal Gas Link échéant en 2049, l’émission à la plus longue échéance de l’opération en 11 tranches, est passée de 255 pb lors de la nouvelle émission à 140 pb aujourd’hui. Cela se traduit par un gain relatif de 16 % du prix en 7 mois, ce qui est extraordinaire pour une émission garantie notée A- dans des marchés qui se sont relativement bien comportés.

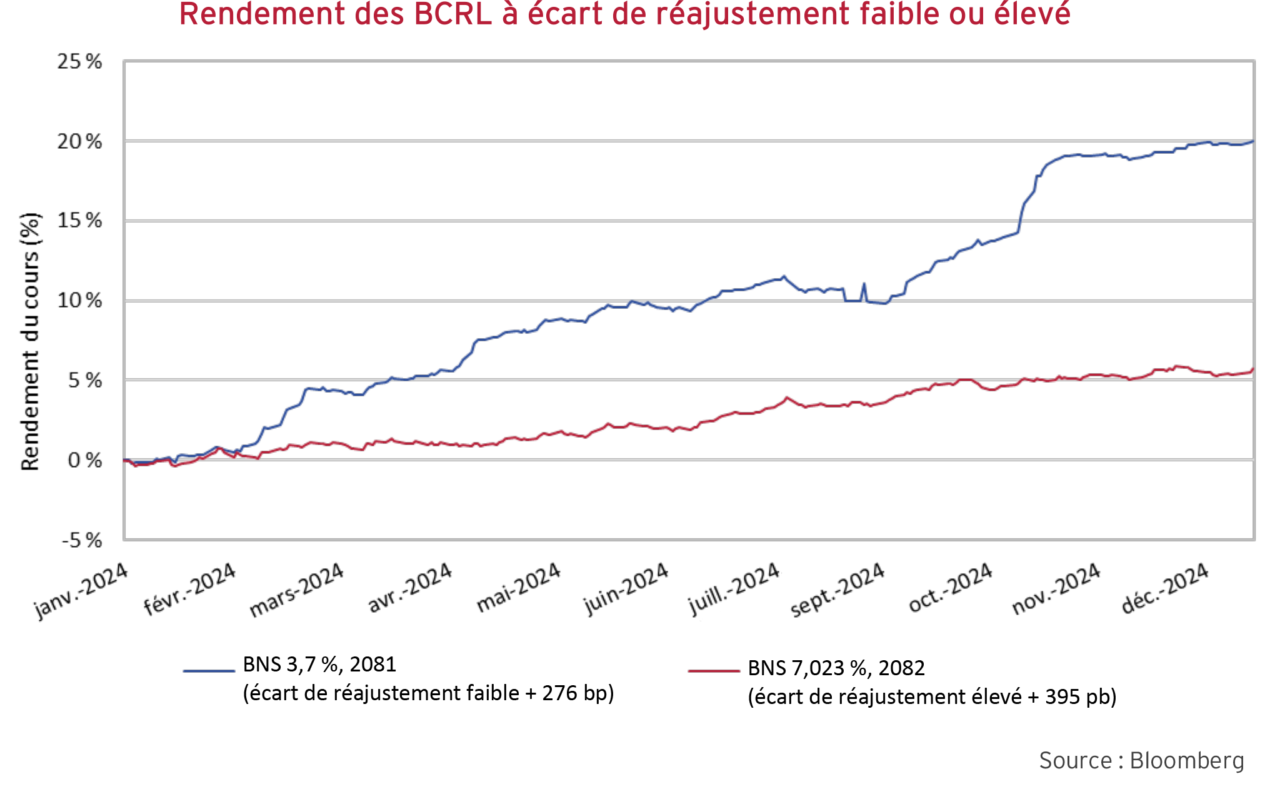

Prévisions de réajustement

Les billets avec remboursement de capital à recours limité (les « BCRL » ou « LRCNs ») ont été parmi les titres les plus performants en 2024. Ce titre de créance de rang inférieur, émis par les banques et les sociétés d’assurance canadiennes, prend rang après les obligations de premier rang et subordonnées, tout comme les actions privilégiées. Ces titres ont néanmoins regagné le terrain perdu à la suite de baisses importantes survenues entre 2022 et 2023. Au sein de ce sous-secteur, les émissions « à taux de réajustement faible » ont nettement surclassé les émissions « à taux de réajustement élevé ».

La structure type d’un BCRL canadien est « 60 non exigible, 5 », soit « 60 ans jusqu’à l’échéance finale, mais remboursable au montant nominalr une fois tous les 5 ans ». Une caractéristique importante de ces titres est l’« écart de réajustement ». Tous les 5 ans, l’émetteur a la possibilité soit de rembourser l’obligation au montant nominal, ou de réinitialiser le coupon au taux du GC à 5 ans alors en vigueur, majoré de l’« écart de taux initial » ou « écart de réajustement ». Si l’écart de taux initial était élevé (« écart de réajustement élevé »), la banque ou la société d’assurance est plus susceptible de racheter le titre lorsqu’elle le peut. Si l’écart de taux initial était faible (« écart de réajustement faible »), l’émetteur est moins susceptible d’exercer son option d’achat et le titre demeurera en circulation.

Comme ces titres sont relativement nouveaux sur le marché canadien, nous avons vu des titres à « écart de réajustement élevé » évalués à 400 pb et plus, et des titres à « écart de réajustement faible », à 300 pb et moins. La difficulté qu’ont connue les BCRL à « écart de réajustement faible » en 2022 et en 2023 était un élargissement des écarts de taux, ce qui réduisait la probabilité que ces émissions soient rachetées à leur première date de réinitialisation. Par conséquent, ils ont commencé à se négocier comme des obligations à plus long terme, ce qui a eu une incidence négative sur leurs cours. Toutefois, à mesure que les écarts de taux se sont resserrés en 2024, la probabilité que ces billets « à écart de réajustement faible » soient rachetés a augmenté, ce qui a fait remonter leurs cours.

Emprunteurs mondiaux

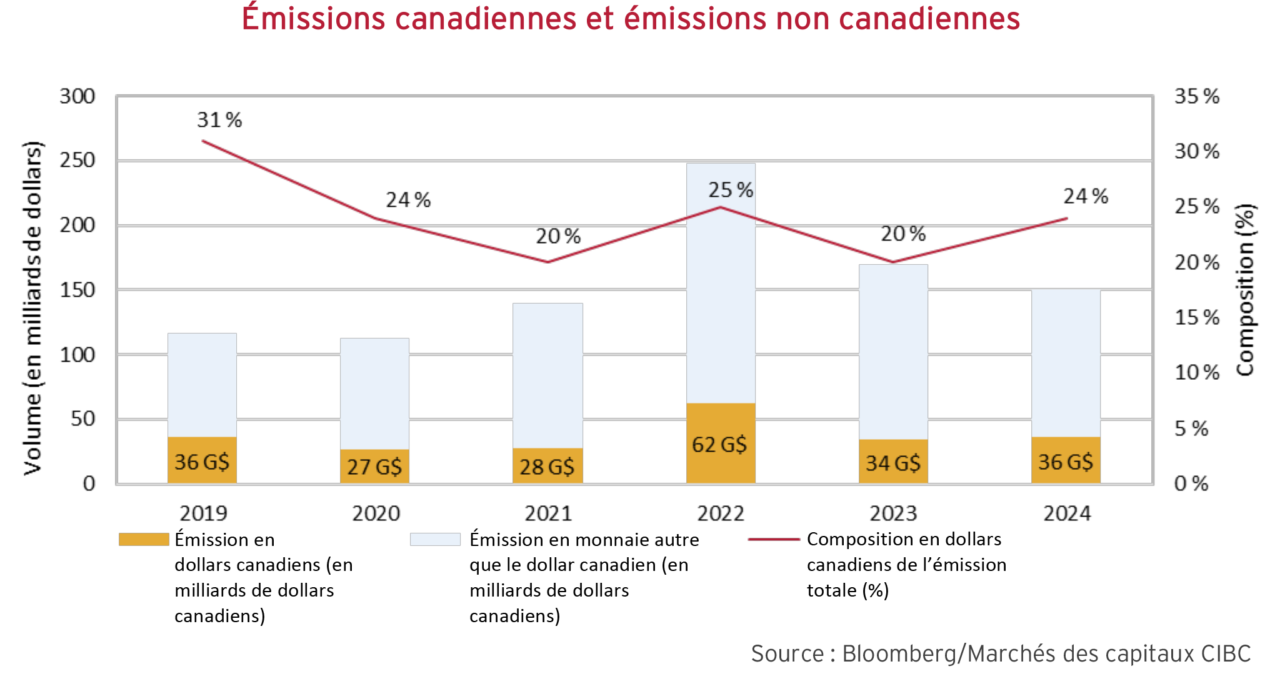

Nous vous présentons un graphique intéressant de l’équipe de stratégie FICC de la CIBC, qui souligne l’importance du financement mondial pour les banques canadiennes. Les banques canadiennes constituent de loin la plus importante composante du marché canadien des obligations de sociétés, représentant environ le quart de l’indice. Malgré cela, il est intéressant de noter que les banques canadiennes ne procèdent qu’à une faible part de leur financement, soit environ 20 à 25 %, sur notre marché intérieur. Le gros des emprunts des banques canadiennes se fait aux États-Unis. On ne saurait trop insister sur la profondeur du marché américain. D’une taille 21 fois supérieure, le marché américain des obligations de sociétés de qualité supérieure éclipse son équivalent canadien. De plus, les évaluations au sud de la frontière ont été plus favorables aux banques canadiennes récemment, certaines opérations choisies y étant évaluées à 20 pb de moins que les niveaux du marché canadien.

Encore de sobres rendements élevés

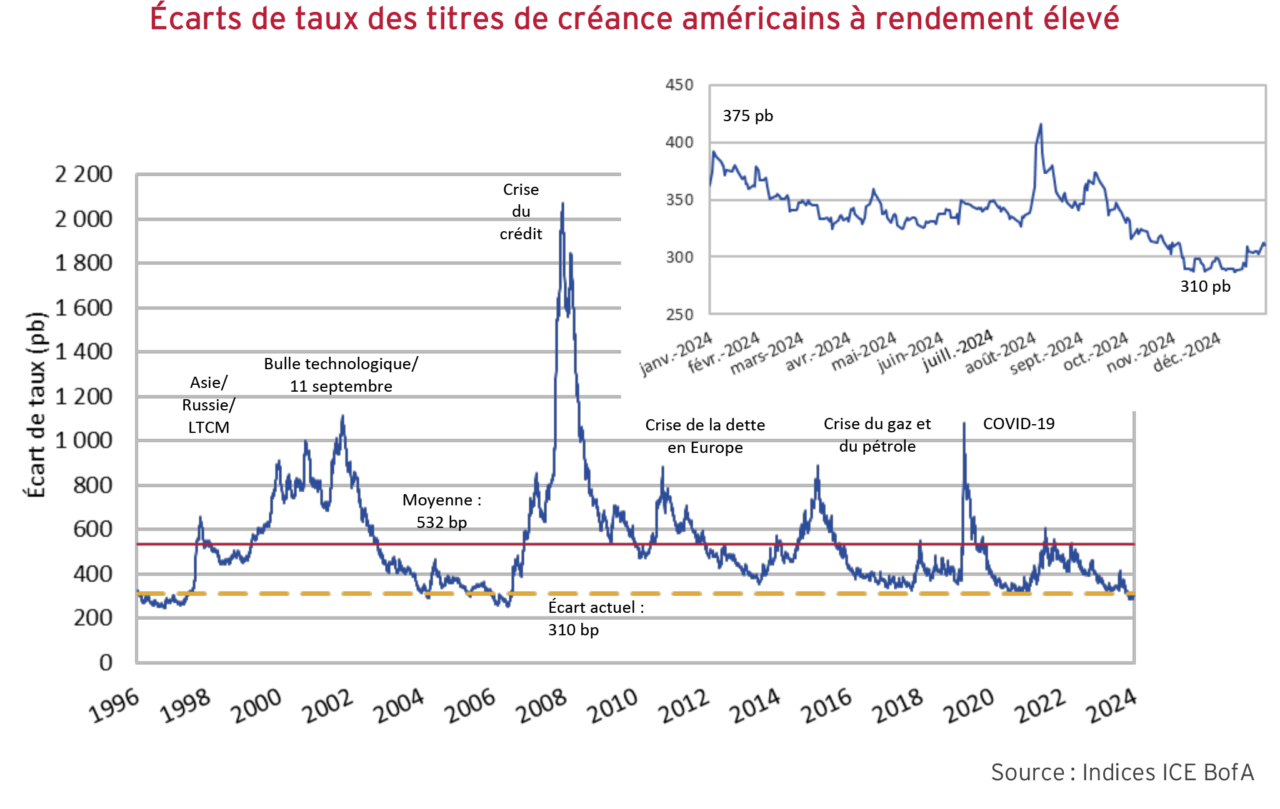

L’appétit pour le risque de crédit s’est également étendu aux titres plus spéculatifs des marchés du crédit. Les écarts de taux des titres à rendement élevé ont continué de se resserrer au cours du dernier trimestre de 2024. Les écarts de l’indice des obligations à rendement élevé ont amorcé le trimestre à 330 pb et ont atteint un creux de 286 pb au début du mois de décembre, avant de s’établir tout juste au-dessus de 300 pb, où ils se maintiennent. Pour l’année, les écarts se sont resserrés de 53 pb en 2024, ce qui a permis de surpasser aisément les obligations de sociétés de grande qualité aux États-Unis. Les écarts de taux des titres à rendement élevé ont atteint des niveaux inégalés depuis 2006, les investisseurs étant prêts à accepter une compensation de moins en moins élevée pour le risque de crédit.

Des hauts et des bas

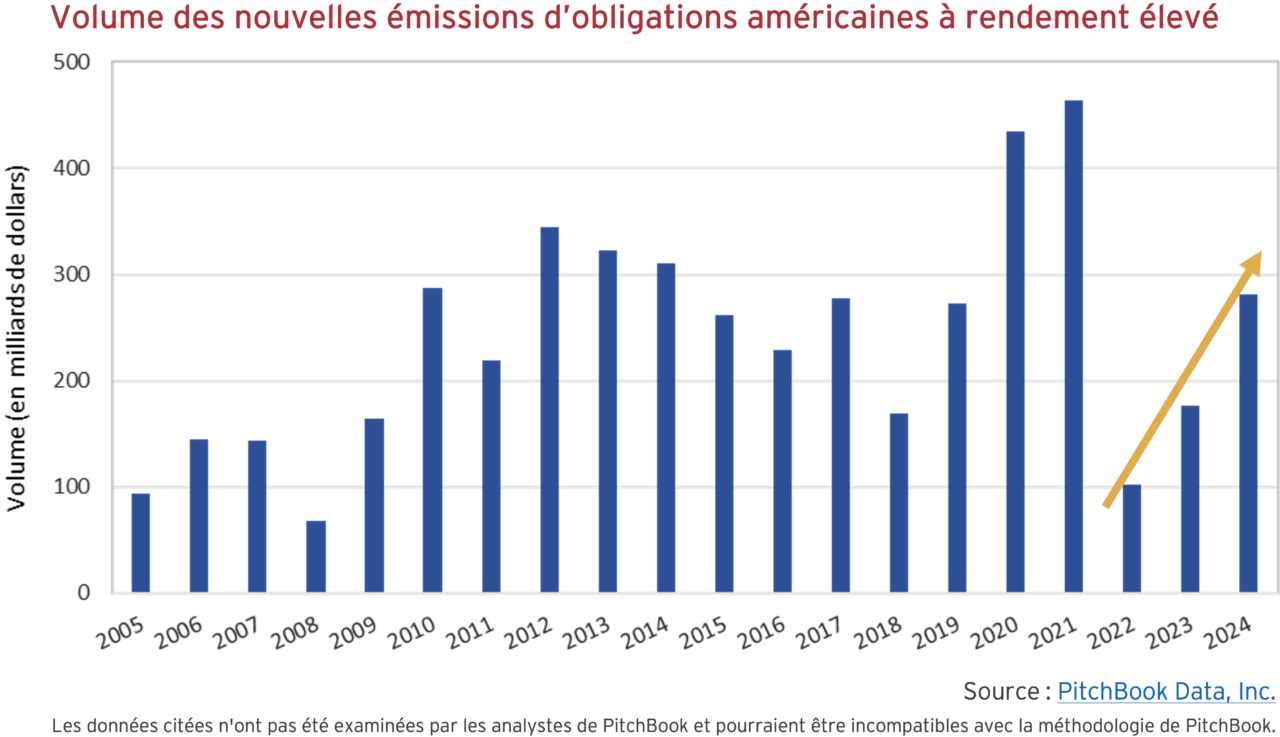

Les émetteurs d’obligations à rendement élevé ont cherché à tirer profit des primes de risque historiquement faibles sur le marché des nouvelles émissions. Le resserrement des écarts de taux a entraîné une baisse des coûts d’emprunt pour la plupart des émetteurs. Le graphique ci-dessous, tiré de PitchBook Data Inc., présente les volumes de nouvelles émissions sur le marché américain des titres à rendement élevé. En 2024, plus de 280 milliards de dollars américains ont été mis sur le marché, soit plus que les totaux annuels combinés de 2023 et 2022. Ce total demeure néanmoins modeste par rapport au nombre sans précédent d’émissions pendant la pandémie.

Il n’est pas étonnant que la baisse des coûts d’emprunt et le caractère accommodant des marchés aient donné lieu à une grande proportion d’émissions destinées à soutenir le refinancement de l’encours de la dette. Les conditions étaient propices pour que les émetteurs repoussent leurs échéances de façon opportuniste. Selon les données de PitchBook Data Inc., les activités de refinancement ont représenté 70 % des volumes de nouvelles émissions. Cette évolution a été encore plus marquée sur le marché des prêts à effet de levier, où l’activité de réévaluation et de refinancement a conduit à des niveaux d’émission bruts historiques pour les prêts en 2024. Toutefois, les volumes de nouvelles émissions, déduction faite du refinancement, ont encore une fois été plutôt modestes cette année. Cela signifie que l’offre nouvelle a été limitée sur le marché, et que les investisseurs avides de rendement ont continué à accepter des compensations moindres pour leurs investissements.

Le meilleur des deux mondes

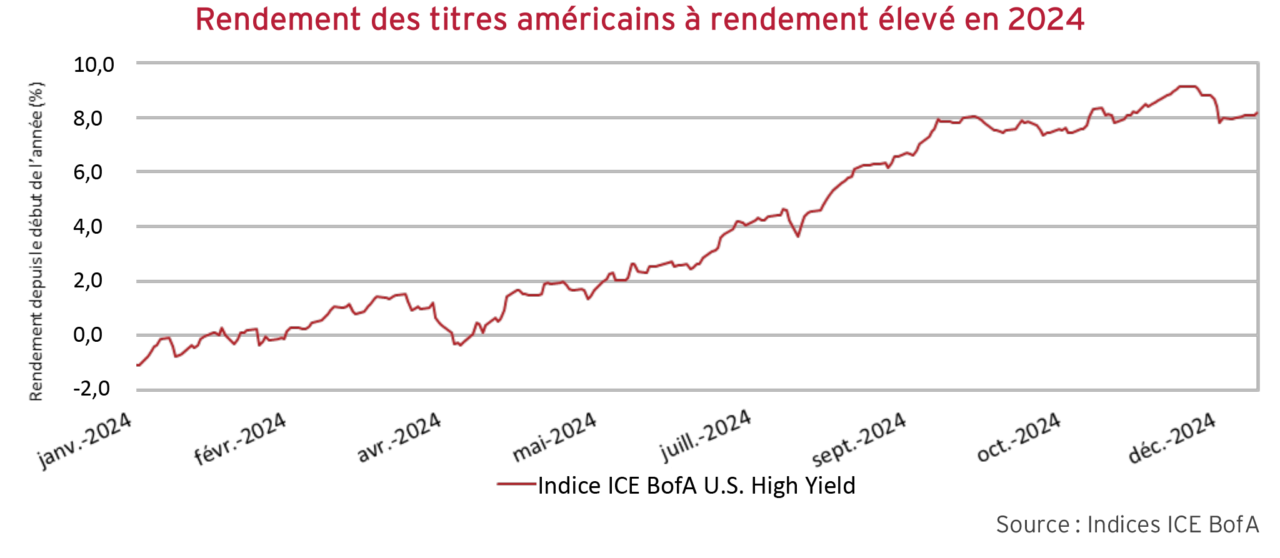

Nous avons indiqué ci-dessous le rendement cumulatif du marché des titres à rendement élevé en 2024. Le graphique montre que les investisseurs dans les titres à rendement élevé ont bénéficié de rendements en progression constante tout au long de l’année. Le resserrement des écarts a porté les rendements à des niveaux supérieurs à ce que plusieurs prévoyaient être un résultat plus modéré, se rapprochant du rendement courant de 7,7 % à l’époque. Le resserrement des écarts de crédit a contribué à ce rendement, et a également compensé l’incidence négative de la hausse des rendements des obligations d’État.

Après une autre année vigoureuse, il sera difficile de répéter cette performance en 2025. Pour profiter du rendement de 7,4 % du marché des titres à rendement élevé, les investisseurs doivent pousser plus loin la courbe de crédit vers des titres de moindre qualité. Les émissions de titres de meilleure qualité notés BB, qui représentent plus de la moitié de l’indice, affichent maintenant un écart de crédit moyen de près de 200 pb, ce qui se traduit par un rendement de 6,4 %. Les faibles taux de défaillance sont susceptibles de rassurer les investisseurs et de les inciter à se tourner vers des émissions de qualité inférieure notées B, dont le rendement se rapproche de celui de l’indice.

La recherche du rendement

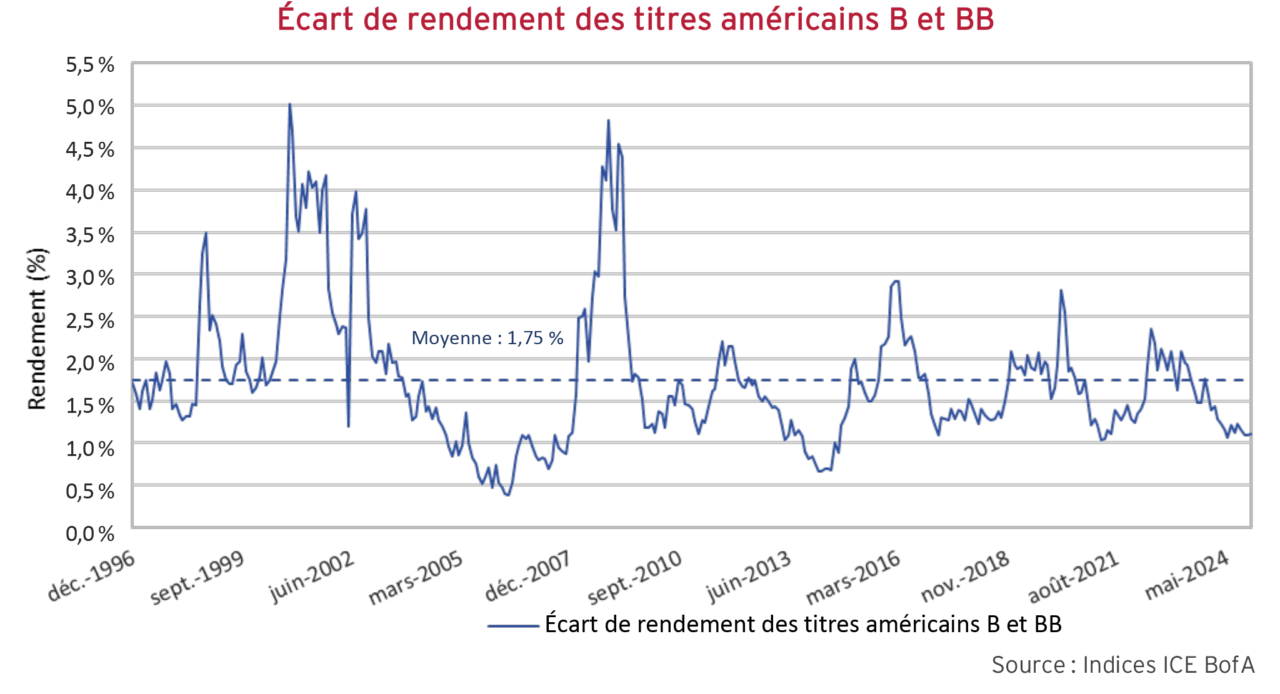

Nous avons indiqué ci-dessous la répartition du rendement entre les émissions notées B et BB dans l’indice à rendement élevé. Le graphique montre que la différence de rendement se rapproche des niveaux les plus bas du cycle. Cela signifie que les investisseurs reçoivent moins de rendement supplémentaire pour un risque de crédit accru. Nous croyons qu’il est toujours dangereux de chercher le rendement à tout prix et que, compte tenu des évaluations actuelles, les investisseurs devraient se concentrer sur une approche différenciée s’ils veulent s’assurer une compensation pour le risque de crédit. Nous ne sommes pas convaincus que ce sera le cas.

Sous la surface

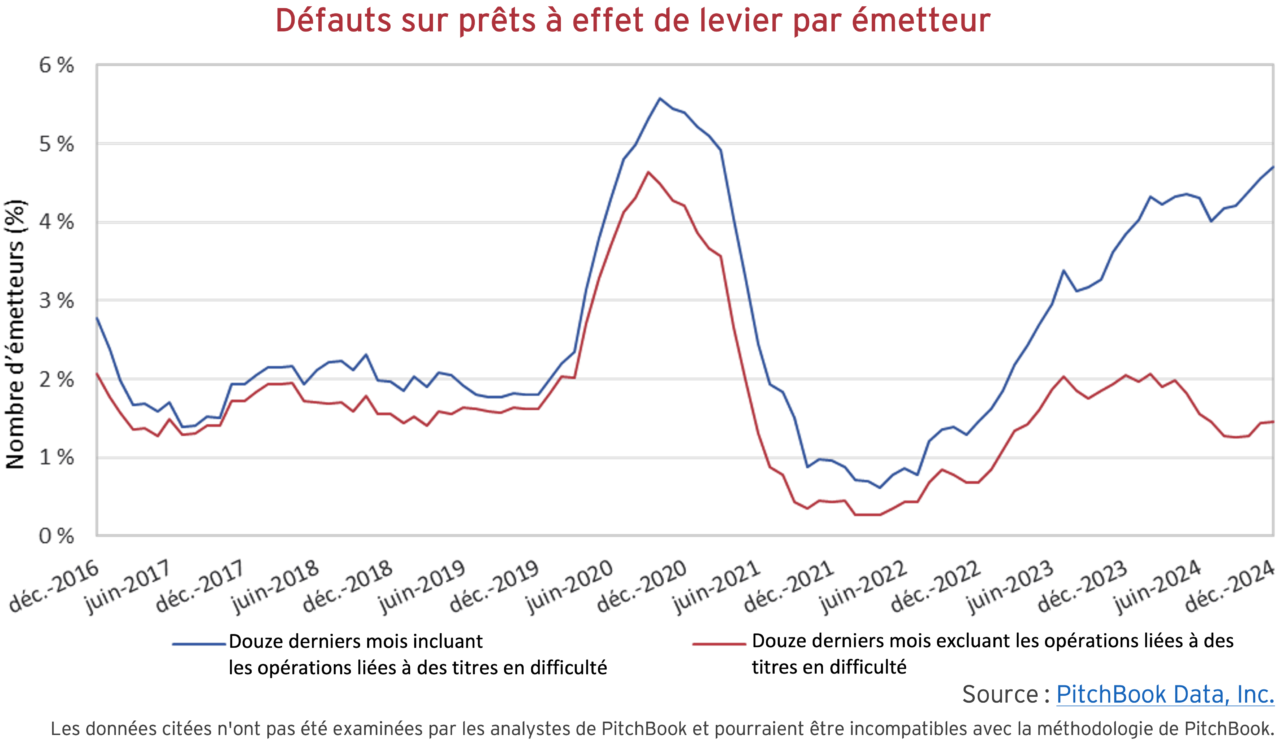

Le faible taux de défaillance qui inspire confiance aux investisseurs s’appuie sur une hausse soutenue des exercices de gestion de passif, soit les « échanges de titres en détresse ». Cette pratique, qui n’était autrefois qu’un ultime effort pour éviter la faillite, devient courante bien avant que les émetteurs ne soient au pied du mur. Les sociétés qui éprouvent des difficultés ou dont les titres d’emprunt se négocient à escompte par rapport à leur valeur nominale réagissent de façon opportuniste et aux dépens des prêteurs existants.

À l’horizon

Nous considérons que la divergence soutenue qu’illustre le tableau ci-dessus constitue un avertissement. Il illustre les tensions liées au crédit sous la surface et, surtout, il est le résultat d’un faible niveau de souscription. Dans un récent rapport intitulé « Lens on Loopholes Q4’24 », l’équipe de Covenant Review procède à une analyse globale du marché qui met en lumière le fait que les structures qui ont donné de la souplesse aux exercices de gestion de passif dans le passé sont présentes dans un pourcentage élevé d’émissions qui sont toujours en circulation. Nous croyons fermement qu’il est plus important que jamais de comprendre les risques rattachés à vos prêts. Compte tenu des évaluations actuelles, le potentiel de gain réside probablement dans le rendement courant et dans la possibilité d’une compression supplémentaire très modeste des écarts. Par contre, les revers potentiels sont de taille. Dans cette conjoncture de marché, à l’exception des situations spéciales, nous continuerons à privilégier la qualité et la liquidité jusqu’à compensation des risques.