Contre vents et marées

Nous disons « Au revoir » à 2022 ou, de façon plus parlante pour les investisseurs, « Bon débarras ». La forte hausse de l’inflation et des taux d’intérêt a dominé l’actualité et les préoccupations des investisseurs au cours de la dernière année. L’époque de l’expérimentation avec les taux d’intérêt nuls et de la prouesse des banquiers centraux sur les marchés financiers est peut-être enfin derrière nous.

L’invasion et l’agression continue de l’Ukraine par la Russie ont choqué le monde et les marchés financiers. Outre la crise humanitaire engendrée, ses conséquences sur la mondialisation et le commerce international se feront sentir au cours des années (et probablement des décennies) à venir.

Le Canada s’est qualifié pour sa première Coupe du monde masculine depuis 1986, la dernière année où l’Argentine a soulevé le trophée. L’édition 2022 du tournoi comprenait une finale palpitante qui a vu Lionel Messi mettre enfin la main sur le prix tant convoité.

À la fin de l’année, la société Twitter a été privatisée de manière très publique, Bob Iger est retourné dans sa famille chez Disney à temps pour la sortie d’Avatar : La Voie de l’eau et nous espérons que tous ceux qui voulaient revoir leur famille pour Noël n’ont pas fait de réservations par l’entremise de Southwest.

N’y comptez pas trop

Les cryptomonnaies ont commencé à chuter comme des dominos en 2022 et la valeur du bitcoin a diminué de moitié au milieu de l’année. La valeur de Luna et de Terra s’est évaporée, apparemment du jour au lendemain, entraînant l’effondrement du fonds de couverture Three Arrows Capital. Les prêteurs de cryptomonnaies Voyageur Digital, Celsius Networks et BlockFi ont tous déclaré faillite. Et le fondateur de FTX, Sam Bankman-Fried, jadis salué comme « chevalier blanc » des cryptomonnaies, a été arrêté et accusé de l’une des plus importantes fraudes financières de l’histoire.

Les dieux du marché se sont montrés cléments

Le quatrième trimestre a accordé un peu de répit à une année qui, à tous autres égards, fut épouvantable. Les marchés d’actions ont mené la charge, à l’exception du Nasdaq, qui continue d’être fortement affecté par la dégringolade des titres technologiques. Les marchés de titres à revenu fixe se sont libérés des taux administrés plus élevés pour ralentir le rythme des pertes historiques. Les marchés obligataires ont bénéficié de la diminution des primes de risque et du rendement du « revenu » dans les titres à revenu fixes. Pour la première fois depuis de nombreuses années, les investisseurs qui se réfugient dans les obligations et la trésorerie ont obtenu des rendements de plus de 4 %. Le marché américain des obligations à rendement élevé a mené la charge avec un rendement de 3,98 % suivi des marchés obligataires de qualité supérieure. Les marchés canadiens ont franchi la ligne d’arrivée en boitant sans être stimulés par le resserrement des écarts de taux des obligations de sociétés comme cela s’est produit aux États-Unis.

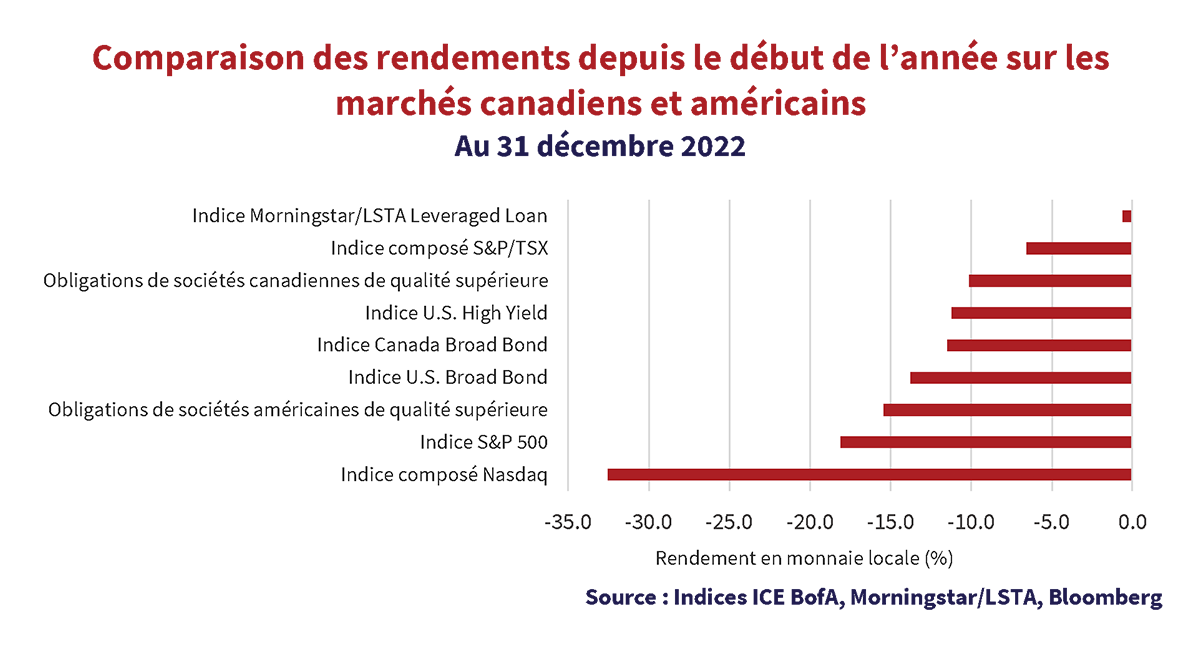

Le rendement pour l’ensemble de l’exercice 2022 transforme le réchauffement du quatrième trimestre en frissons. Les marchés obligataires ont connu l’une de leurs pires années du siècle dernier. Les marchés des actions américains sont entrés en territoire baissier. Les actions canadiennes, soutenues par les commodités, ont évité le pire de ces baisses. L’investisseur d’un fonds équilibré ayant une composition des avoirs ordinaire de 60/40 a obtenu le pire rendement annuel depuis la Grande Dépression.

Le marché américain des prêts à effet de levier Morningstar/LSTA s’est maintenu en tête de liste cette année. Les prêts à effet de levier ont été les meilleurs des pires, terminant l’année 2022 avec des résultats seulement « légèrement » négatifs. La soif insatiable des marchés pour des rendements plus élevés s’est manifestée par la demande de prêts à effet de levier à taux variable. Les prix ont été soutenus par un faible volume de nouvelles émissions et une demande continue raisonnable de titres garantis par des prêts. Ainsi, les prêts à effet de levier à taux variable ont surclassé les obligations à rendement élevé à taux fixe par la plus forte marge jamais enregistrée en 2022. La solide performance relative a été soutenue par le rendement de 3 % des émissions BB de qualité supérieure, tandis que les prêts CCC les plus spéculatifs ont reculé de 11 % au cours de l’exercice.

Sur les marchés des obligations de grande qualité, l’élargissement des écarts de taux a contribué aux rendements négatifs du présent exercice, mais l’incidence des titres de créance était négligeable en comparaison à celle de la hausse des rendements des obligations d’État. Les obligations au meilleur rendement présentaient la plus courte durée, ce qui se traduit par la sensibilité la moins élevée aux taux d’intérêt. Les écarts de taux des obligations de qualité supérieure canadiennes se sont élargis de 25 points de base (pb) de plus que ceux des titres américains, mais leur durée plus courte a permis de générer une surperformance significative.

Très loin

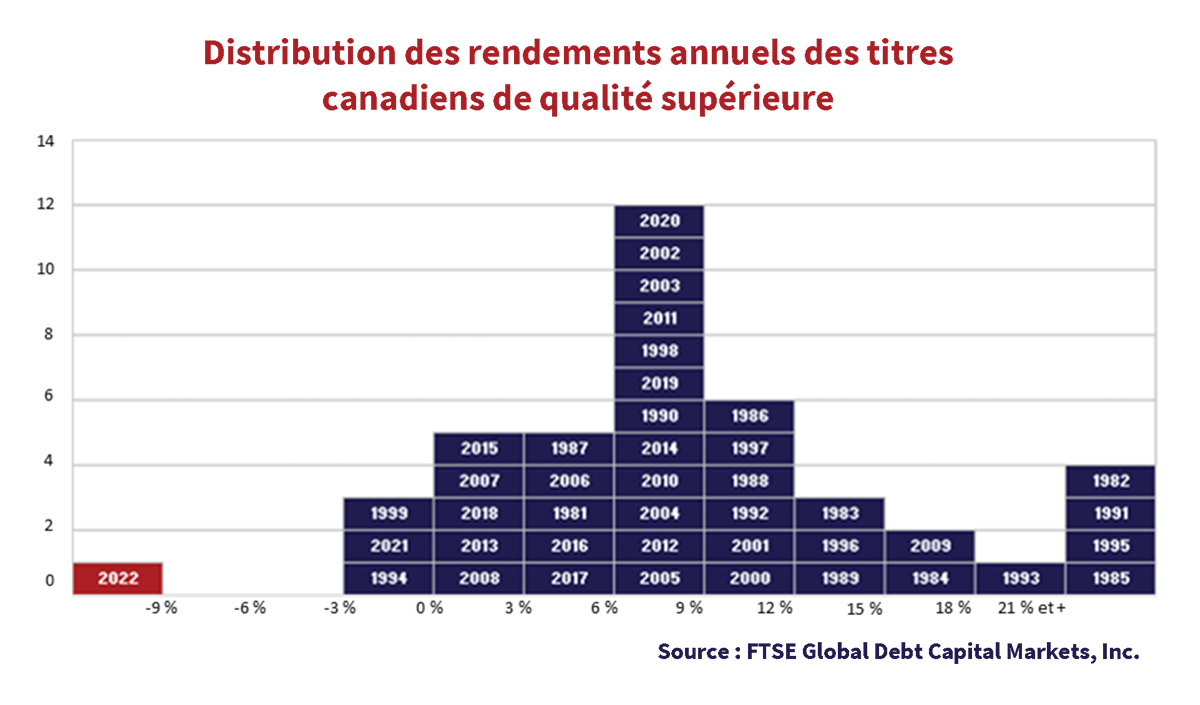

L’année 2022 a été très mauvaise pour les obligations de sociétés.

Étant donné que l’Indice des obligations de toutes les sociétés FTSE Canada a été créé en 1981, aucune comparaison n’est possible. En 1994, la pire année antérieure du marché canadien des obligations de sociétés, le marché a enregistré une chute de 3,0 %. Cela semble modeste par rapport à la dégringolade de 9,9 % du rendement de 2022. Comme vous pouvez le voir sur l’histogramme ci-dessous, 2022 fut une année « hors norme ». C’est toute une queue gauche!

As-tu déjà vu la pluie?

Le graphique ci-dessous illustre directement l’expérience des gestionnaires d’obligations. S’ils ont commencé leur carrière en 1981, comme l’Indice des obligations de toutes les sociétés FTSE Canada, ils ont maintenant plus de 60 ans et n’ont connu que des baisses de taux d’intérêt et de rendements tout au long de leur carrière. Comme le montre le graphique ci-dessous, les 40 dernières années étant indiquées dans la case verte, les taux d’intérêt canadiens ont atteint un sommet en 1981. Le taux de la Banque du Canada a atteint un sommet de 21,2 % en août 1981 et celui du gouvernement du Canada à long terme a atteint un sommet de 18,3 % en septembre 1981.

La hausse récente des rendements du marché obligataire canadien est un événement que les investisseurs obligataires ont rarement observé au cours de leur vie professionnelle, et jamais pendant une longue période. Après avoir touché des creux générationnels de 2010 à 2020, lorsque les banquiers centraux se sont épris des politiques de taux d’intérêt à zéro et des mesures d’assouplissement quantitatif, les rendements obligataires ne pouvaient qu’augmenter! Comme nous l’avons dit à maintes reprises, le très faible niveau des rendements obligataires les rendait remarquablement sensibles à la hausse des taux et ne leur permettait pas de compenser les pertes au niveau des prix. C’est pourquoi les prix des obligations se sont écrasés.

Une conjoncture chaotique

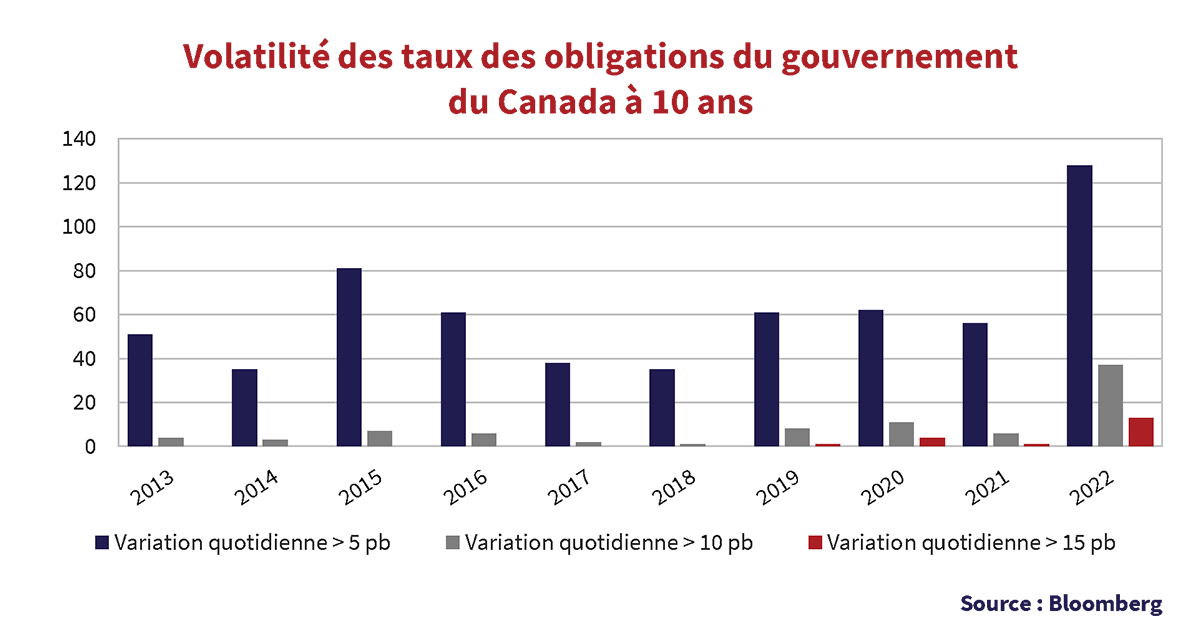

Le manque d’expérience des investisseurs dans un contexte de hausse des taux a rendu le marché obligataire très volatil, car les investisseurs ne savent pas quoi faire dans leur nouvel environnement. Chaque matin l’an dernier, on avait l’impression que les taux commençaient à fluctuer dès que nous allumions nos ordinateurs. Les demandes étaient remplies un jour, et les offres étaient levées le jour d’après. La crainte des pertes précédait la peur de manquer le bateau. L’incertitude crée de la volatilité, car les investisseurs deviennent victimes de l’écart entre l’offre et la demande. C’était vraiment le rêve d’un teneur de marché.

Sur les marchés obligataires ennuyeux, une variation de plus de 5 pb en une journée est remarquable. Nous avons examiné l’obligation du gouvernement du Canada à 10 ans et, lors de 128 jours de bourse distincts (près de 50 % du total des jours de bourse en 2022), elle a augmenté ou diminué de plus de 5 pb. C’était plus que toute autre année au cours du dernier quart de siècle. En outre, l’obligation a enregistré une variation de plus de 15 pb pendant 13 jours de bourse en 2022, soit plus que l’ensemble des 10 années précédentes!

Comment me trouvez-vous maintenant?

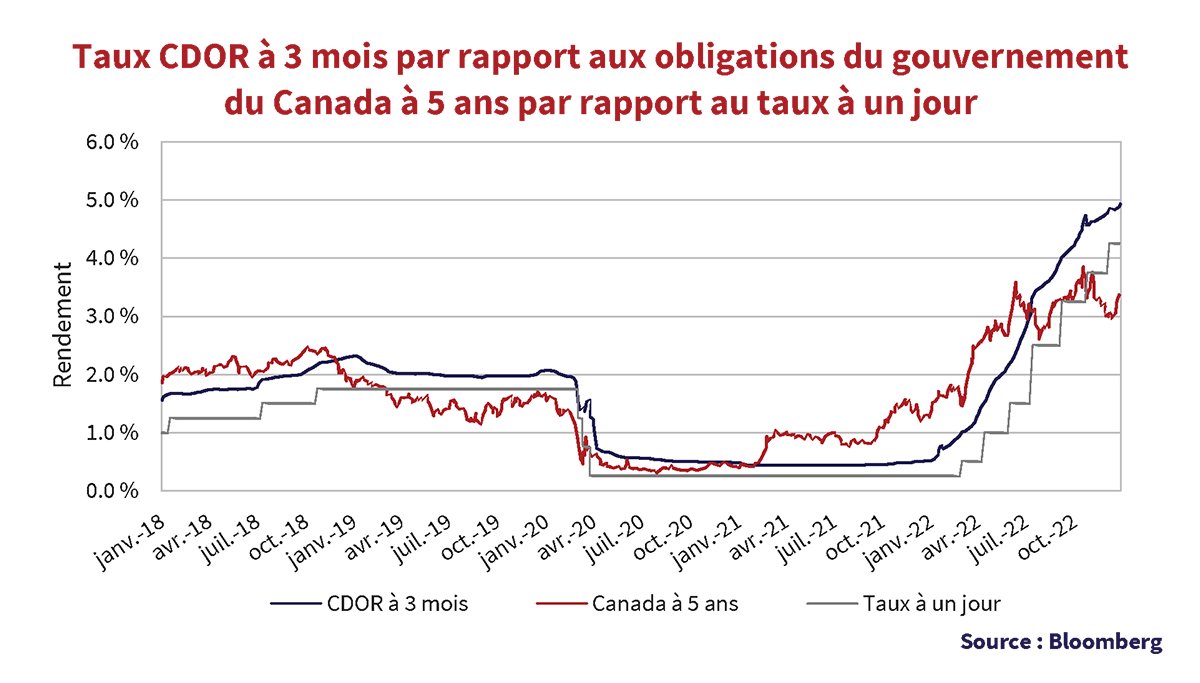

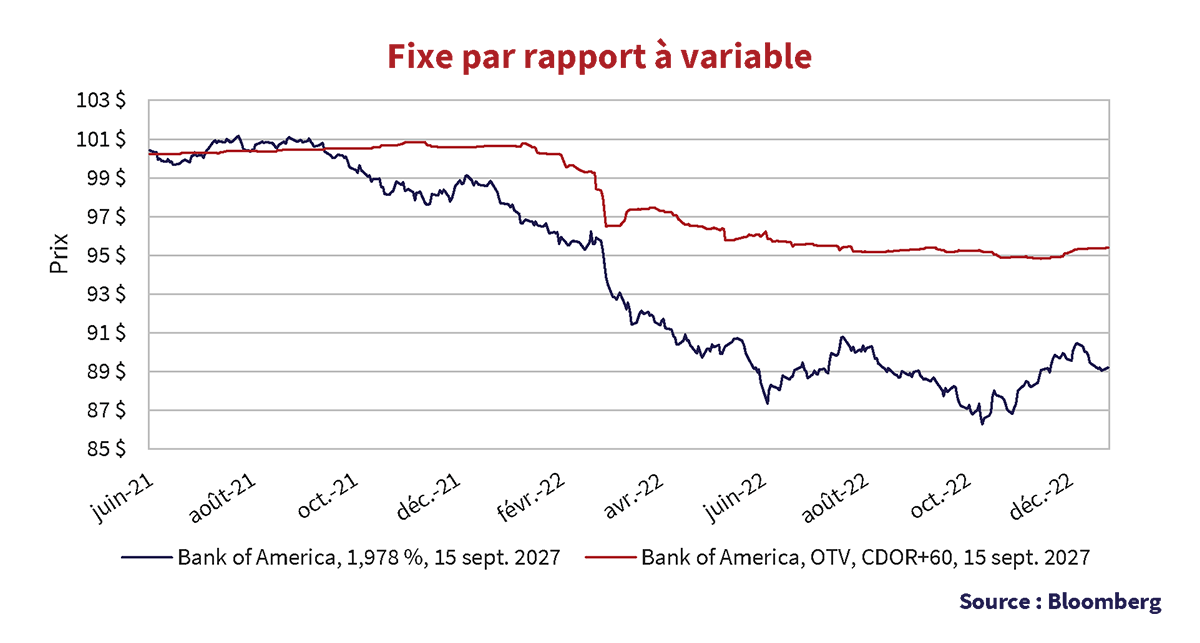

Alors que la Banque du Canada augmentait son taux à un jour de 0,25 % à 4,25 % au cours de l’année, le taux CDOR à 3 mois a également connu une hausse. Le taux CDOR, le taux de référence de la plupart des titres à taux variable au Canada, a eu une incidence significative sur les détenteurs d’obligations à taux variable cette année, en diminuant la baisse des prix tout en augmentant les paiements de coupons.

Pour illustrer l’impact, dans le graphique ci-dessous, le titre à taux variable de Bank of America paie des intérêts trimestriels au taux CDOR à 3 mois plus un écart de taux fixe de 0,6 %. En décembre dernier, alors que le taux CDOR était de 0,5 %, les porteurs du titre à taux variable ont reçu des coupons trimestriels au taux de 1,1 %, alors que les porteurs du titre à taux fixe auraient reçu des coupons au taux de 1,978 %. Les détenteurs de titres à taux variable ont reçu environ 0,9 % de moins.

En décembre, avec un taux CDOR de 4,8 %, les porteurs du titre à taux variable recevront des coupons au taux de 5,4 %, alors que les porteurs du titre à taux fixe recevront toujours des coupons au taux de 1,978 %. Les détenteurs de titres à taux variable se portent maintenant mieux par une énorme marge de 3,4 %. Pour refléter la disparité des coupons, le prix de l’obligation à taux fixe a dû baisser. Le graphique ci-dessous présente l’évolution du prix de chaque obligation.

Opération de société

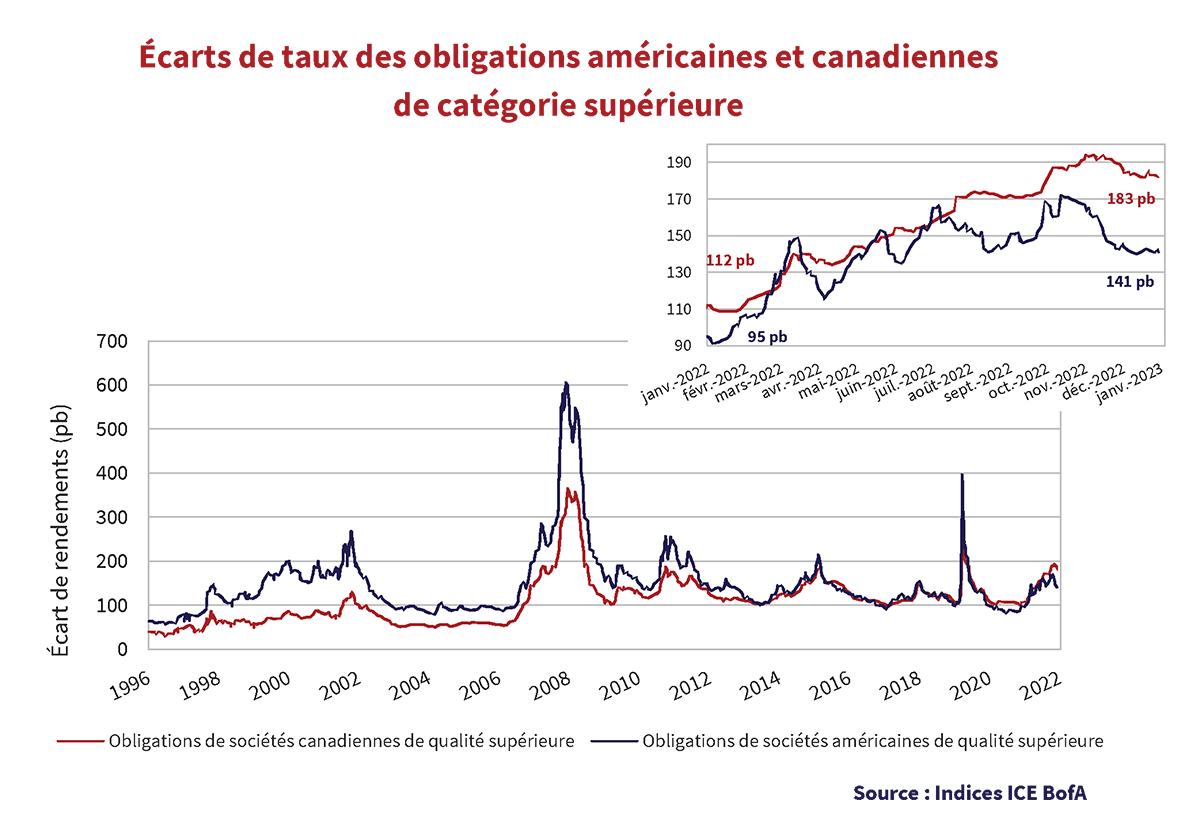

Les écarts de taux des titres de qualité supérieure ont continué de s’élargir au dernier trimestre de 2022 avant de rebondir à la fin de l’année. Les graphiques ci-dessous illustrent l’expérience des écarts de crédit de qualité supérieure au Canada et aux États-Unis.

Au Canada, les écarts affichaient 180 pb en début de trimestre pour atteindre un sommet de 194 pb au début du mois de novembre, avant de se stabiliser à 183 pb. Les États-Unis ont continué sur leur parcours plus difficile, grimpant à 172 pb en 2022, pour finalement revenir à un creux de 141 pb à la fin de l’année.

Les primes de risque des obligations de qualité supérieure au Canada et aux États-Unis semblent beaucoup plus attrayantes aujourd’hui qu’elles ne l’étaient au début de l’année. En dépit de cette augmentation, les écarts de taux aux États-Unis demeurent tout juste à l’intérieur de la moyenne à long terme de 147 pb. En revanche, les écarts de taux au Canada ont divergé de ceux des États-Unis au cours de l’été et, à 183 pb, ils semblent raisonnables. D’après le graphique ci-dessus, nous pouvons observer que les écarts des titres canadiens de qualité supérieure se situent autour des écarts importants de 2011 et de 2016 et ne sont inférieurs qu’à ceux de 2008 et de 2020.

À première vue, les écarts de taux au Canada semblent refléter une détérioration des données fondamentales et laissent entrevoir une récession. Toutefois, nous sommes d’avis que les rachats à grande échelle dans les fonds de titres à revenu fixe, dont bon nombre sont surpondérés en obligations de sociétés, ont exercé des pressions sur les écarts de taux pour favoriser leur élargissement. De plus, les banques canadiennes ont plus que doublé leur volume de nouvelles émissions en 2022 par rapport aux deux années précédentes, pour atteindre un montant stupéfiant de 62 milliards de dollars. Cette offre persistante résultant de l’activité sur les marchés primaires, où l’établissement des prix de nouvelles émissions s’effectue par des concessions, a élargi les écarts.

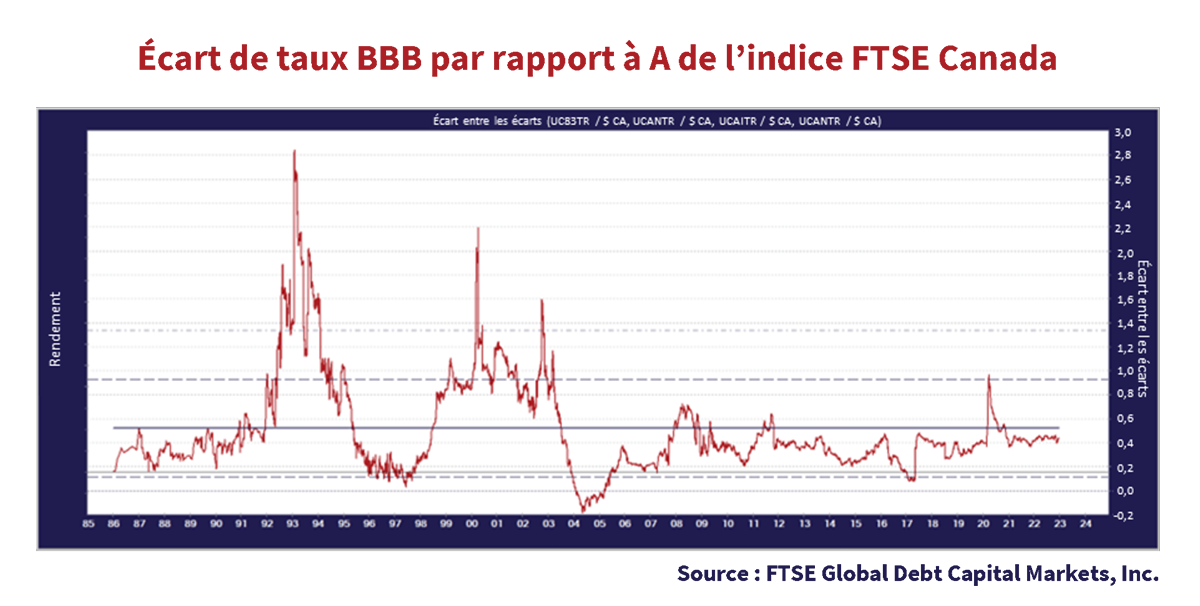

Toujours debout

De plus, le prix des obligations canadiennes de qualité supérieure ne semble pas refléter une détérioration des données fondamentales en matière de crédit. L’écart de taux des obligations de qualité inférieure notées BBB ne s’est pas élargi de façon importante par rapport aux obligations de qualité supérieure notées A. Nous présentons ci-dessous la différence entre les écarts de taux notés BBB et A tirés des indices FTSE Canada, qui ne comprennent pas notamment les billets de capital à recours limité, contrairement à d’autres indices obligataires canadiens. Le graphique illustre une courbe persistante qui est inférieure à la moyenne et inférieure aux sommets des cycles précédents.

Les obligations de sociétés à long terme des émetteurs notés A et BBB ont affiché des rendements relativement solides et ont soutenu cette tendance. La demande pour les émissions d’obligations de sociétés à long terme a été stimulée par les investisseurs adossés au passif et qui ont opté pour des rendements plus élevés et l’offre limitée de nouvelles émissions.

Savoir quand suivre et quand passer

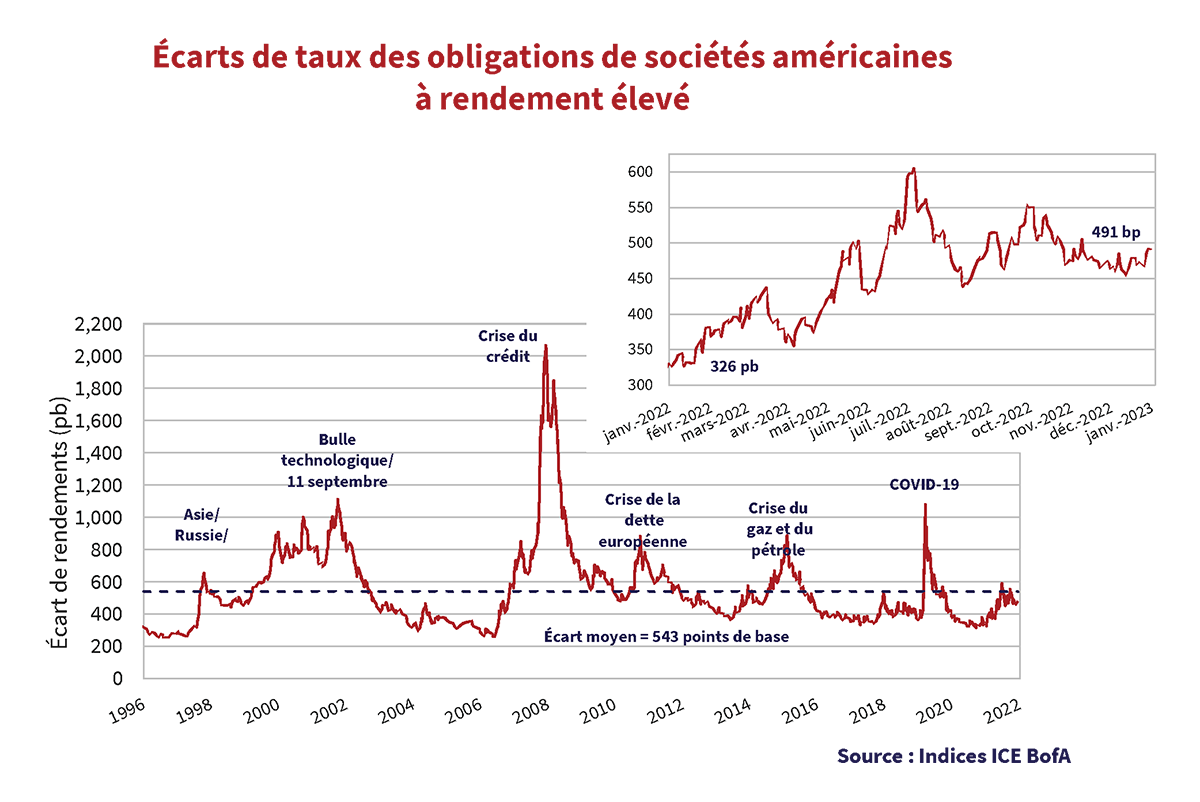

Les écarts de taux sur le marché américain de titres à rendement élevé demeurent modestes par rapport aux autres périodes de stress de crédit. Le graphique ci-dessous présente les écarts de taux de l’indice ICE BofA U.S. High Yield. Les écarts se sont resserrés au quatrième trimestre et, terminant l’année à 491 pb, ils sont 52 pb en dessous de leur moyenne historique.

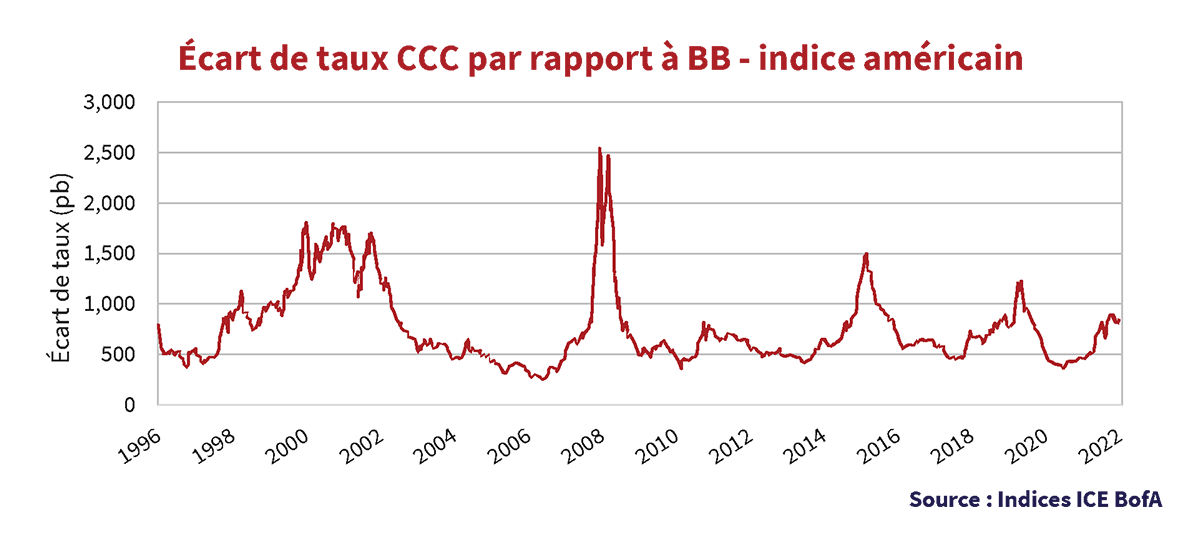

Quand on regarde la courbe de crédit, l’affaiblissement des données fondamentales devient de plus en plus évident dans les valorisations des émetteurs les plus spéculatifs. Le graphique ci-dessous présente la différence entre les émetteurs des obligations de qualité inférieure notées CCC et les émetteurs des obligations de qualité supérieure notées BB. Au cours de l’exercice, les écarts de taux CCC se sont élargis de 469 pb, tandis que les écarts de taux BB ne se sont élargis que de 89 pb. Cette situation montre que les investisseurs fuient de façon disproportionnée l’incertitude des actifs les plus risqués. La préférence pour la qualité a entraîné une perte de 16,3 % « similaire aux actions » pour le segment CCC & Lower de l’indice ICE BofA U.S. High Yield cette année, restituant tous les rendements positifs de 2020, et plus encore.

Lendemain de veille et sans-le-sou

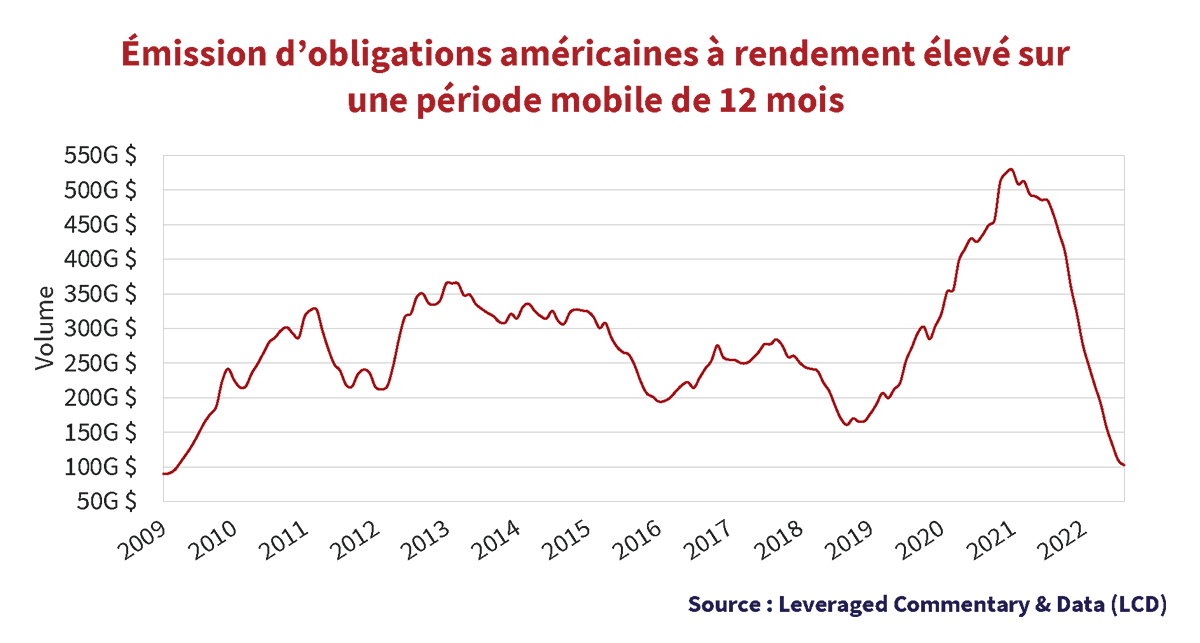

La frénésie de l’argent facile à « investir » au cours de la pandémie et l’achat de n’importe quoi offrant un rendement a été remplacée par un lendemain de veille pour les investisseurs à la recherche d’un rendement élevé. Les émissions ont beaucoup diminué et les décaissements de fonds provenant de fonds à rendement élevé ont fait baisser la demande. JP Morgan a calculé que les émissions d’obligations à rendement élevé ont totalisé 106,5 milliards de dollars américains cette année, soit 56,1 milliards de dollars américains après refinancement, ce qui représente une baisse de 78 % et de 71 % par rapport aux deux années précédentes. Le graphique ci-dessous des émissions d’obligations à haut rendement sur une période mobile illustre l’ampleur de la chute. Les niveaux des émissions ont chuté à leur plus bas niveau depuis la crise du crédit de 2008 et ils ont chuté par rapport aux niveaux records atteints en 2021.

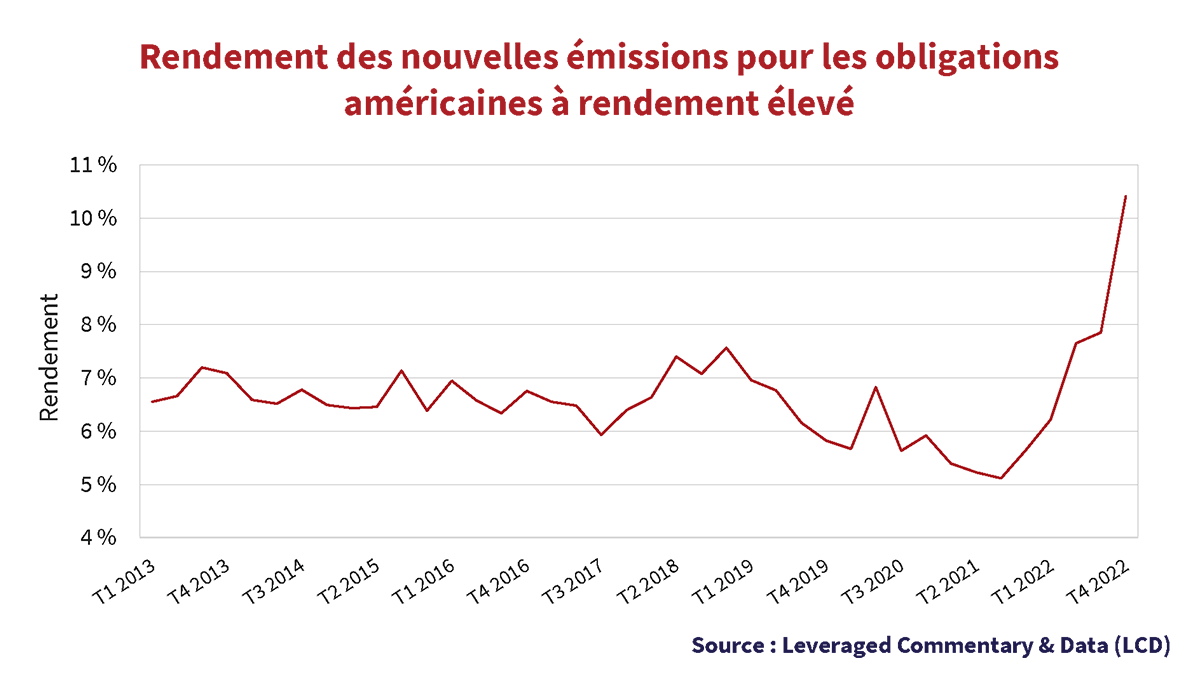

Les émetteurs qui ont placé des obligations par l’intermédiaire du marché primaire ont payé des rendements beaucoup plus élevés pour obtenir du financement. Le graphique ci-dessous présente les rendements des nouvelles émissions d’obligations américaines à rendement élevé au cours de la dernière décennie. Le quatrième trimestre de 2022 a connu des rendements de nouvelles émissions à deux chiffres, soit deux fois le niveau du creux de 2021.

S’approcher du virage

Malgré la hausse marquée des coûts d’emprunt, le resserrement des marchés et les perspectives incertaines, les défauts de paiement ont continué de se faire rares. Au cours des cinq derniers mois, il n’y a eu aucun nouveau défaut de paiement dans le marché des obligations à rendement élevé. Pour l’exercice, JP Morgan a répertorié 17 défauts de paiement et 18 autres sociétés aux prêts en difficulté. Bien que ces chiffres soient en hausse par rapport à l’exercice 2021, les taux de défaut de paiement n’ont pas encore emboîté le pas de façon importante à l’élargissement des écarts de taux. Les répercussions des taux de défaut de paiement élevés en 2020, conjuguées à la souplesse des marchés et aux niveaux records d’émissions en 2021, continuent de soutenir le faible taux de défaut de paiement. Les investisseurs ne devraient pas se reposer sur leurs lauriers, car de plus en plus de sociétés seront forcées de composer avec la réalité du marché actuel.

Nous sommes toujours dans la course

Au fil des années, il est important de réfléchir à nos origines et à ce que nous sommes. C’est exactement ce que nous avons fait en octobre dernier, à l’occasion du 25ᵉ anniversaire de Canso.

Les caractéristiques qui ont bâti Canso : la fiabilité, la stabilité et la performance continueront à nous guider dans les années à venir. Nos clients passent avant tout. Nous choisirons de faire ce qui est juste au lieu de ce qui est à la mode. L’union fait la force et nous nous appuierons sur notre approche axée sur le travail d’équipe pour effectuer une analyse fondamentale approfondie des titres. Si nous sommes payés pour prendre des risques, nous en prendrons, mais si ce n’est pas le cas, nous serons heureux d’attendre la prochaine occasion, et il y en a toujours une.

Nous remercions tous ceux qui ont contribué à notre réussite au cours des 25 dernières années. Nous attendons avec intérêt les années à venir.